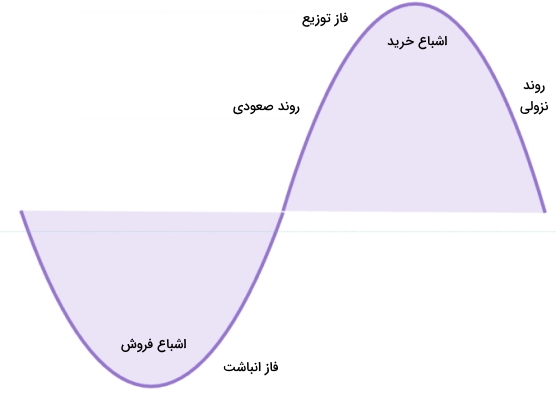

الگوی وایکوف در تحلیل تکنیکال این موضوع را بیان میکند که ساختار قیمت در بازار دارای چهار مرحله انباشت، بازار صعودی، توزیع و بازار نزولی است. با استفاده از الگوی وایکوف تریدرها میتوانند با شناسایی فازهای مربوط به این الگو در بازارهای مالی مختلف، موقعیتهای مناسب معاملاتی را در بازار موردنظر شناسایی کنند. برای این منظور تریدرها نیاز دارند تا بتوانند الگوی وایکوف را در این بازارها شناسایی کنند و در ادامه از آن در انجام معاملات خود استفاده کنند. در این مطلب از مجله فرادرس پس از معرفی این الگو و قوانین مربوط به آن، نحوه تشخیص این الگو را در نمودار قیمت شرح میدهیم و در ادامه نحوه استفاده از آن را در معاملات بیان میکنیم.

الگوی وایکوف چیست؟

الگوی وایکوف ساختاری قیمتی در نمودار است که بسیاری از عوامل تاثیرگذار در ایجاد روندهای بازار را توضیح میدهد. الگوی وایکوف با توضیح چرخه قیمت در بازار و نحوه ایجاد فازهای انباشت و توزیع روندهای قیمتی ایجاد شده در بین این نواحی را شناسایی میکند.

الگوی وایکوف را میتوان در تمامی بازارهای مالی بهکار برد و از آن برای پیشبینی روندهای قیمتی استفاده کرد. فازهای انباشت و توزیع در نواحی پایین و بالای نمودار قیمت ایجاد میشوند و قیمت در زمان تشکیل این نواحی در محدودههای قیمتی مشخصی برای مدتی نوسان میکند.

همانطور که در تصویر زیر مشاهده میکنید، روند صعودی بین دو فاز انباشت در قسمت پایین نمودار و فاز توزیع در بالا نمودار قرار گرفته است. الگوی وایکوف فاز انباشت را علت تشکیل روند صعودی بعدی در نظر میگیرد و سعی میکند که نواحی مهم قیمتی را برای شناسایی فاز انباشت شناسایی کند.

شناسایی نواحی قیمتی در الگوی وایکوف در نهایت به تریدرها این امکان را میدهد تا بتوانند نواحی احتمالی برگشت قیمت را در نمودار مربوطه پیدا کنند. نواحی برگشت قیمت در الگوی وایکوف را میتوان در انتهای فازهای انباشت و توزیع پیدا کرد. این نواحی به تریدرها کمک میکنند تا بتوانند نواحی مناسبی را برای ورود به معامله و استفاده از روند بعدی در نمودار قیمت پیدا کنند.

همانطور که در تصویر زیر مشاهده میکنید، پس از تکمیل ناحیه انباشت روند صعودی در نمودار شروع شده است. از سویی دیگر در قسمت بالای نمودار نیز پس از تکمیل ناحیه توزیع روند نزولی قیمت آغاز شده است.

قوانین وایکوف

قوانین وایکوف شامل سه قانون پایهای در تحلیل تکنیکال هستند که رفتار بازارها بر مبنای آنها شکل میگیرند. این قوانین را در فهرست زیر مشاهده میکنید. در ادامه هر کدام از آنها را شرح میدهیم.

قانون عرضه و تقاضا

قانون عرضه و تقاضا اولین قانون وایکوف است و این موضوع را بیان میکند که نوسانات قیمت بر اساس تغییرات ایجاد شده در میزان عرضه و تقاضا است. در این حالت با توجه به میزان افزایش یا کاهش عرضه یا تقاضا در بازار مربوطه، قیمت در آن بازار تغییر میکند. در این حالت میتوانیم حالات زیر را درنظر بگیریم.

- میزان تقاضا از عرضه بیشتر است که این موضوع باعث افزایش قیمت در بازار مربوطه میشود.

- میزان عرضه از تقاضا بیشتر است که این موضوع باعث کاهش قیمت در بازار مربوطه میشود.

- میزان عرضه و تقاضا با هم برابر هستند که این موضوع به معنی عدم تغییر قیمت در بازار مربوطه است.

با توجه به قانون عرضه و تقاضا تریدرها همواره بهدنبال پیدا کردن نواحی مهم عرضه و تقاضایی با استفاده از انواع تحلیلهای تکنیکال همانند پرایس اکشن و رفتار کندلهای قیمت در نمودار مربوطه هستند. برای این منظور میتوانند نواحی مهم حمایتی و مقاومتی در نمودار قیمت را شناسایی کنند که قیمت در زمان رسیدن به آنها واکنش نشان میدهد.

قانون علت و معلول

قانون علت و معلول بیان میکند که در روندهای قیمتی موجود در بازارهای مالی دو فاز انباشت و توزیع وجود دارد. در فاز انباشت تریدرها و بازیگران اصلی بازار خود را برای روند صعودی بازار آماده میکنند. از سویی دیگر فاز توزیع این موضوع را بیان میکند که تریدها خود را برای روند نزولی در بازار مربوطه آماده میکنند.

برای درک بهتر قانون علت و معلول به این موضوع توجه کنید که بازارهای مالی بهصورت پلهای در روندهای صعودی و نزولی قرار میگیرند. این موضوع به این معنی است که قبل از حرکتهای صعودی بازار فاز انباشت در نمودار قیمت ایجاد میشود که علت بهوجود آمدن بازار گاوی است. از سویی دیگر قبل از تشکیل روندهای نزولی در بازار فاز توزیع در نمودار قیمت ایجاد میشود که دلیل حرکتهای نزولی در بازار مربوطه است.

قانون تلاش و نتیجه

سومین قانون وایکوف بیان میکند که قیمت در بازارهای مالی بر اساس تغییرات در حجم معاملات نوسان میکند. قانون سوم به این معنی است که روندهای معتبر قیمتی نیاز دارند تا همراستا با افزایش حجم معاملات در بازار مربوطه باشند. بنابراین زمانی که تغییرات قیمت و حجم معاملات همراستا نباشند، احتمال برگشت روند در بازار مربوطه وجود دارد.

منظور از میزان تلاش در این قانون میزان حجم معاملات است که میتواند در هر کدام از روندهای صعودی یا نزولی افزایش یا کاهش پیدا کند. نتیجه در این قانون نیز به این موضوع اشاره میکند که با توجه به حجم معاملات در جهت مربوطه قیمت به سمت بالا یا پایین حرکت میکند.

در مواردی نیز میزان حجم معاملات در دو طرف بازار یکسان میشود. این موضوع باعث ایجاد بازاری بیطرف میشود که در محدوده قیمتی تقریبا ثابتی نوسان میکند.

نحوه تشخیص الگوی وایکوف

برای اینکه تریدرها بتوانند الگوی وایکوف را در نمودار قیمت تشخیص دهند در ابتدا میبایست چرخه بازار را متوجه شوند. قوانینی که در الگوی وایکوف وجود دارد روندهای بازار را شکل میدهند. در این حالت این روندهای قیمتی که در بین دو فاز انباشت و توزیع بهوجود میآیند چرخه قیمت در الگوی وایکوف را میسازند.

این الگو توسط فردی بهنام «ریچارد وایکوف» (Richard Wyckoff) عنوان شد. او بر این نکته تاکید داشت که تمامی نوسانات قیمتی در بازارهای مالی را باید بهگونهای تحلیل کرد که گویی یک شخص آنها را انجام میدهد. این موضوع باعث بهوجود آمدن مفهومی بهنام «مرد مرکب» (Composite Man) شد که باعث نوسانات بازار میشود.

مرد مرکب را امروزه میتوانیم «پول هوشمند» (Smart Money) در نظر بگیریم که توسط نهادهای مالی بزرگ و بازیگران اصلی بازارهای مالی در جریان است. بنابراین برای تشخیص الگوی وایکوف تریدرها نیاز دارند تا با توجه به قوانین وایکوف و مفهوم مرد مرکب روندهای بازارهای مالی را تشخیص دهند. برای این منظور تریدرها نیاز دارند تا چرخه قیمت در الگوی وایکوف را تشخیص دهند که در ادامه آن را شرح میدهیم.

یادگیری تحلیل تکنیکال با فرادرس

تریدرها برای اینکه بتوانند روندهای قیمت در بازارهای مالی را پیشبینی کنند، نیاز دارند تا با استفاده از ابزارهایی روندهای قیمت در نمودار بازار موردنظر را ارزیابی کنند. بررسی روندهای قیمتی در نمودار بازار مربوطه این امکان را به تریدرها میدهد تا بتواند موقعیتهای مناسب معاملاتی را در نمودار قیمت شناسایی کنند. برای این منظور تریدرها میبایست در ابتدا با مفاهیم پایهای مربوط به تحلیل تکنیکال همانند روندهای قیمتی و انواع الگوهای شمعی در بازار آشنا شوند.

از سویی دیگر برخی از تئوریهای مهم در تحلیل روندهای قیمت همانند تئوری وایکوف در بازارهای مالی وجود دارند که تریدرها میتوانند در ادامه یادگیری تحلیل تکنیکال از آنها برای ارتقای مهارتهای تحلیلی خود در حوزه بازارهای مالی استفاده کنند. با توجه به اهمیت آشنایی با روشهای تحلیل تکنیکال برای تحلیل بازارهای مالی، فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که تعدادی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتری در این حوزه میتوانید از لینک زیر استفاده کنید.

چرخه قیمت در تئوری وایکوف

با توجه به استراتژی ترید وایکوف معاملهگران میتوانند با درنظر گرفتن میزان عرضه و تقاضا، حجم معاملات و پرایس اکشن در بازار مربوطه، جهت روندهای قیمتی در بازار مربوطه را بر اساس چرخه قیمت در آن بازار شناسایی کنند.

با توجه به چرخه قیمت در استراتژی وایکوف روندهای قیمتی در بازار شامل مراحل انباشت و توزیع میشوند. بر اساس چرخه قیمت در تئوری وایکوف بعد از مرحله انباشت روندهای صعودی قیمت شروع میشوند.

در روندهای صعودی تریدرهایی که در موقعیتهای مناسب معاملاتی وارد بازار صعودی میشوند، از افزایش قیمتها در روند صعودی کسب سود میکنند.

از سویی دیگر بعد از مرحله توزیع در چرخه قیمتی در بازار مربوطه روندهای نزولی شروع میشوند. در روندهای کاهشی نیز افرادی که بتوانند در موقعیتهای مناسبی وارد پوزیشن معاملاتی شورت شوند میتوانند از این روندهای نزولی کسب سود کنند.

چرخه قیمت همانطور که در تصویر زیر مشاهده میکنید، بهطور پیوسته در بازارهای مالی روی میدهد. بنابراین در ابتدا فاز انباشت پس از روند نزولی چرخه قبلی در نمودار قیمت تشکیل میشود. در این فاز با توجه به فروشهای گستردهای که در بازار مربوطه انجام میشود، قیمت به سطوح پایین قیمتی در نمودار میرسد.

در این حالت همانطور که در الگوی چرخه قیمت زیر مشاهده میکنید، قیمت ناحیه انباشت را در ادامه روندهای نزولی و در برخورد با حمایتهای قیمتی در نمودار ایجاد میکند. در ادامه روند صعودی در چرخه بازار را مشاهده میکنید که با کندلهای سبز صعودی در نمودار همراه میشود و در تصویر زیر در ادامه فاز انباشت ایجاد شده است.

روند صعودی در بازارهای مالی که بیانگر بازار گاوی است با هیجانات زیادی همراه است و در پایان به فاز توزیع ختم میشود. در فاز توزیع که در نواحی بالای نمودار قیمت روی میدهد، فشار خرید بهگونهای در بازار افزایش یافته است که در این ناحیه اشباع خرید روی میدهد.

در فاز توزیع قیمت برای مدتی بین نواحی حمایت و مقاومتی درجا میزند و خود را برای بازار خرسی آماده میکند. در بازار خرسی که در ادامه فاز توزیع روی میدهد، همانطور که در تصویر زیر مشاهده میکنید، قیمتها به سطوح پایینتر در نمودار قیمت وارد میشوند.

فاز انباشت در نمودار وایکوف

فاز انباشت اولین مرحله از چرخه بازار در الگوی وایکوف است. در فاز انباشت همانطور که در تصویر زیر مشاهده میکنید، بعد از ریزش قیمتها در بازار مربوطه قیمت در بازهای محدود به نواحی حمایت در پایین و نواحی مقاومتی در بالا نوسان میکند.

این حالت بعد از روندهای کاهشی در نمودار قیمت توسط بازیگران اصلی بازار انجام میشود. زمانی که قیمت در بازه محدود به نواحی حمایت و مقاومتی در فاز انباشت قرار میگیرد، از مراحلی تشکیل میشود که در تصویر زیر آنها را با علائمی مشاهده میکنید. در ادامه هر کدام از آنها را شرح میدهیم.

حمایت اولیه

«حمایت اولیه» (Preliminary Support | PS) اولین مرحله در زمان شروع فاز انباشت است. این مرحله در واقع حمایتی است که بعد از روندی نزولی در نمودار در برابر قیمت ایجاد میشود و نمودار قیمت را دچار نوسان میکند. این مرحله نشاندهنده این موضوع است که روندهای نزولی قدرت اولیه خود را از دست دادهاند.

اوج فروش

«اوج فروش» (Selling Climax | SC) در این مرحله با توجه به جو بازار خرسی موجود، افراد زیادی دچار ترس میشوند و روندهای نزولی را ادامهدار تصور میکنند. این موضوع باعث میشود تا پس از خروج قیمت از حمایت اولیه و حرکت قیمت به سمت پایین نمودار قیمت، افراد بیشتری وارد معاملات فروش شوند.

بنابراین قیمت در روندی نزولی به نواحی پایینتر نمودار قیمت حرکت میکند. تریدرها میتوانند این نواحی را با پیدا کردن کندلهای اسپایک در نواحی حمایتی در نمودار قیمت شناسایی کنند. برای کسب اطلاعات بیشتر درباره کندلهای اسپایک در بازارهای مالی میتوانید مطلب کندل اسپایک چیست را از مجله فرادرس مطالعه کنید.

رالی خودکار

«رالی خودکار» (The Automatic Rally | AR) مرحله بعدی در فاز انباشت الگوی وایکوف است. در این مرحله پس از افزایش فشار فروش و رسیدن قیمت به نواحی پایین در نمودار قیمت، این امکان برای خریداران فراهم میشود تا بتوانند خریدهای محدودی انجام دهند.

در این حالت قیمت پس از ریزشهای ناگهانی مقداری به سمت سطوح بالاتر قیمتی حرکت میکند. اما سطوح مقاومتی همانند مانعی در برابر حرکت صعودی قیمت عمل میکند و از افزایش قیمت جلوگیری میکند.

تست ثانویه

«تست ثانویه» (Secondary Test | ST) مرحله بعدی در فاز انباشت در الگوی وایکوف است. در این مرحله قیمت پس از برگشت به سطوح بالاتر قیمت دوباره به سمت سطوح پایینتر قیمتی حرکت میکند.

مرحله جهش فنری

مرحله «فنری» (The Spring) آخرین موج نزولی در فاز انباشت الگوی وایکوف است. این مرحله میتواند تریدرها را گمراه کند. زمانی که تریدرها ریزش شدید قیمت را در بازار مشاهده میکنند، ممکن است این ریزش را ادامهدار تصوی کنند. این موضوع باعث میشود تا تله خرسی در این ناحیه ایجاد شود و افرادی که پوزیشنهای شورت در این ناحیه دارند را به دام اندازد. اما در نهایت قیمت به سمت سطوح بالاتر قیمتی حرکت میکند.

خروج از مقاومت

زمانی که قیمت پس از ترساندن تریدرها و ایجاد تله خرسی در مرحله قبلی، به سطوح بالاتر قیمتی ورود میکند، از مقاومت مربوط به فاز انباشت عبور میکند و به آن پولبک میزند. در این حالت قیمت توانسته از مقاومت فاز انباشت عبور کند و در ادامه خود را برای شروع روند صعودی آماده میکند.

روند صعودی در چرخه بازار

روند صعودی در چرخه بازار در الگوی وایکوف را بازار گاوی نیز میگویند. در این مرحله از چرخه بازار میزان تقاضا از عرضه بیشتر است. این موضوع باعث میشود تا روندهای صعودی قیمت در بازار شکل بگیرند. روندهای صعودی مرحله بعد از فاز انباشت هستند.

فاز توزیع الگوی وایکوف

فاز توزیع الگوی وایکوف عکس فاز انباشت الگوی وایکوف است. به عبارت دیگر در فاز توزیع الگوی وایکوف برگشت روند صعودی به نزولی روی میدهد. بنابراین قیمت در روندهای صعودی وارد فاز توزیع میشود و پس از مقداری نوسان در بازهای محدود به ناحیه حمایتی در پایین و ناحیه مقاومتی در بالا به سمت قیمتهای پایینتر حرکت میکند.

همانطور که در تصویر زیر مشاهده میکنید، برای فاز توزیع میتوان مراحلی که در تصویر زیر با حروف انگلیسی مشاهده میکنید را در نمودار قیمت لحاظ کرد که در ادامه هر کدام از این مراحل را شرح میدهیم.

مرحله عرضه اولیه

مرحله «عرضه اولیه» (Preliminary Supply | PS) اولین مرحله در فاز توزیع است که برخی از تریدرها در آن اقدام به فروش میکنند. در این مرحله نهنگهای بازار و موسسات مالی اولین مرحله از فروشهای خود را انجام میدهند. این مرحله در ادامه روندهای صعودی بازار قرار دارد و اولین نشانهها برای شروع فاز توزیع در الگوی وایکوف است.

مرحله تثبیت

«مرحله تثبیت» (Consolidation Zone | CZ) مرحلهای در فاز توزیع است که در آن قیمت در محدودهای مشخص بین ناحیه حمایتی در پایین و ناحیه مقاومتی در بالا نوسان میکند. در این مرحله حجم متعادلی از معاملات وجود دارد و قیمت در بازه محدودی نوسان میکند.

آخرین عرضه در فاز توزیع

«آخرین عرضه» (Last Point of Supply | LPSY) سطح قیمتی در فاز توزیع الگوی وایکوف است که در آن برگشت روند به سطوح پایینتر قیمتی و در نهایت خروج قیمت از فاز توزیع روی میدهد. این مرحله در تصویر بالا با تله گاوی نشان داده شده است.

این موضوع به این دلیل است که مرد مرکب الگوی وایکوف یا پول هوشمند در این مرحله بهگونهای قیمتها را بالا میبرد که تریدرها دچار اشتباه میشوند. در این حالت بسیاری از تریدرها با توجه به افزایش قیمت به سطوح بالاتر قیمتی و نفوذ آن به بالای ناحیه مقاومتی در بالای فاز توزیع وارد پوزیشنهای لانگ میشوند. اما بازار برخلاف پیشبینی آنها وارد روند نزولی میشود و آنها را متضرر میکند.

قبل از اینکه قیمت به این ناحیه برسد، در فاز توزیع الگوی وایکوف در محدودهای مشخص نوسان میکند. پس از مدتی روند صعودی قیمت با حجم معاملاتی بالا شروع میشود.

این حرکت صعودی قیمت که آخرین حرکت افزایشی در فاز توزیع است، باعث میشود بسیاری از تریدرها به اشتباه این روند صعودی را ادامهدار تصور کنند. اما در نهایت قیمت پس از ثبت بیشینهای جدید به سمت سطوح پایینتر قیمتی تغییر جهت میدهد و وارد روند نزولی میشود.

خروج از فاز توزیع

خروج از فاز توزیع بعد از مرحله آخرین عرضه در فاز توزیع روی میدهد. در این مرحله با توجه به فشار فروش موجود در بازار مربوط قمیت به سمت سطح حمایتی در فاز توزیع الگوی وایکوف حرکت میکند و پس از شکست حمایت مربوطه روند نزولی جدیدی را در بازار موردنظر شروع میکند.

بازار نزولی در چرخه بازار

بازار نزولی در چرخه بازار که به آن بازار خرسی نیز میگویند، آخرین مرحله از چرخه قیمت است که پس از فاز توزیع در الگوی وایکوف ایجاد میشود. بازار نزولی در چرخه بازار نشاندهنده میزان عرضه بیشتر در بازار نسبت به تقاضا است که باعث کاهش قیمت در بازار مربوطه میشود.

استفاده از الگوی وایکوف در معاملات

تریدرها با استفاده از الگوی وایکوف در نمودار قیمت میتوانند روندهای آتی قیمت در نمودار را پیشبینی کنند. این موضوع به تریدرها کمک میکند تا با توجه به رفتار قیمت و الگوهای شمعی در نمودار مربوطه نواحی مناسبی را برای ورود به معاملات و کسب سود از روندهای احتمالی قیمت در نمودار موردنظر پیدا کنند.

ورود به معامله در الگوی وایکوف

برای اینکه تریدرها بتوانند با استفاده از الگوی وایکوف در نمودار قیمت، معاملات موفقی انجام دهند، در ابتدا نیاز دارند تا قیمت مناسبی را برای ورود به معامله با استفاده از الگوی وایکوف در نمودار قیمت پیدا کنند. برای این منظور در ابتدا میبایست با توجه به فاز انباشت یا توزیع در الگوی وایکوف نقاط مهم قیمتی در الگوی وایکوف را در نمودار قیمت شناسایی کنند.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، روند نزولی قیمت در مسیر کاهشی خود به ناحیهای حمایتی برخورد کرده است و ناحیه انباشت را تشکیل میدهد. در تصویر زیر در ابتدا تریدرها میبایست نقاط قیمتی مهم در فاز انباشت الگوی وایکوف را در نمودار مشخص کنند.

در ادامه پس از شناسایی نقاط مهم قیمتی آخرین کمینه موجود در این الگو را که در داخل مستطیل قرمز رنگ مشاهده میکنید، در نمودار قیمت مشخص میشود.

در این مثال با مشخص شدن اسپرینگ در نمودار قیمت، روند صعودی قیمت آغاز میشود. بنابراین تریدرها با توجه به الگوهای کندلی موجود در این ناحیه میتوانند موقعیت مناسبی را برای باز کردن پوزیشن معاملاتی لانگ و کسب سود از روند صعودی بازار مربوطه پیدا کنند.

در این مثال نواحی مهم قیمتی با دایرههای قرمز رنگ مشخص شده است. در این تصویر مرحله SC که اوج فروش است را در ابتدا مشاهده میکنید. در ادامه قیمت به سمت بالا حرکت کرده است ولی در نهایت به سمت پایین نمودار برگشته و ناحیه ST را تشکیل داده است.

این ناحیه که به آن تست ثانویه میگویند، نشاندهنده دومین حرکت نزولی بازار مربوطه به سمت ناحیه حمایتی در قسمت پایین فاز انباشت در نمودار زیر است. در نهایت قیمت پس از مقداری نوسان کندلهایی با سایه بلند تشکیل میدهد. این کندلها در نزدیکی ناحیهای قرار دارند که با مستطیل قرمز رنگ مشخص شدهاند.

همانطور که در تصویر زیر مشاهده میکنید بعد از مرحله تست ثانویه کندلی با سایههایی بلند در بالا و پایین تشکیل شده است که نشاندهنده وجود نوسان شدید در بازار مربوطه است. سایه پایینی این کندل با عبور به نواحی پایینتر قیمتی بهگونهای تله خرسی در بازار مربوطه ایجاد کرده است.

تله خرسی افرادی که روند بازار مربوطه را نزولی پیشبینی کردهاند را با برگشت به روند صعودی به دام میاندازد. در ادامه همانطور که در تصویر مشاهده میکنید، قیمت پس از ایجاد تله خرسی در ناحیه اسپرینگ، به سمت سطوح قیمتی بالاتر حرکت کرده است. در این تصویر قیمت پس از شکست ناحیه مقاومتی در فاز انباشت، دوباره به سمت سطوح پایینتر پولبک میزند و موقعیت مناسبی را برای ورود در اختیار تریدرها قرار میدهد.

ناحیه ورود مطمئن در الگوی وایکوف

ناحیه ورود مطمئن در انجام معاملات با استفاده از الگوی وایکوف ناحیهای است که قیمت پس از ناحیه اسپرینگ در نمودار قیمت به آن میرسد. در این ناحیه قیمت خروج معتبری را از فاز انباشت در الگوی وایکوف انجام داده و سطح مقاومتی مربوطه را شکسته است.

همانطور که در تصویر زیر مشاهده میکنید، قیمت در ادامه روند نزولی خود وارد فاز انباشت در الگوی وایکوف میشود. در این مثال مشاهده میکنید که قیمت پس از تشکیل کمینههای قیمتی در مرحله اسپرینگ کمینهای پایینتر از کمینههای قبلی در فاز انباشت ثبت میکند و در ادامه حرکت صعودی خود را به سطوح بالاتر قیمتی شروع میکند.

در این مثال قیمت توانسته است خط مقاومتی را که با رنگ قرمز در نمودار قیمت مشاهده میکنید به سمت بالا بشکند و به سمت قیمتهای بالاتر حرکت کند. در این مثال تریدرها میتوانند از پولبکهای احتمالی به این سطح مقاومتی که اکنون به سطح حمایتی تبدیل شده است، در نمودار قیمت مربوطه برای ورود به معاملات لانگ استفاده کنند.

در تصویر زیر که ادامه روند صعودی در مثال قبلی را نشان میدهد، تریدرها با انتخاب ناحیه ورود مطمئن که در پولبک به ناحیه حمایتی در نمودار مربوطه تشکیل شده است، به معامله ورود کردهاند. در این مثال همانطور که در تصویر مشاهده میکنید، قیمت پس از تشکیل مرحله انباشت به سمت سطوح بالاتر قیمتی حرکت میکند.

اما از آنجایی که برای ترید در بازارهای مالی میتوان با توجه به استراتژیهای معاملاتی و نسبت ریسک به ریوارد انتخابی ناحیه ورود به معامله متفاوتی را انتخاب کرد، بنابراین تریدرها میتوانند بهجای ورود به معامله در ناحیه انتخابی در مثال قبل، در سطوح قیمتی بالاتر به معامله لانگ ورود کنند.

بنابراین همانطور که در تصویر زیر مشاهده میکنید، تریدرها میتوانند در زمان پولبک قیمت به خط قرمز حمایتی در نمودار قیمت و تشکیل الگوی کندل برگشتی در آن، وارد پوزیشن لانگ در نمودار مربوطه شوند.

پرایس اکشن در الگوی وایکوف

زمانی که تریدرها از الگوی وایکوف در معاملات خود استفاده میکنند، همواره باید رفتار قیمت را در نمودار مربوطه درنظر بگیرند. با توجه به اینکه الگوی وایکوف الگویی است که رفتار قیمت را در بازههای زمانی نشان میدهد، بنابراین تریدرها برای اینکه بتوانند موقعیتهای مناسبی را برای ترید با استفاده از الگوی وایکوف در نمودار قیمت پیدا کنند، نیاز دارند تا توجه ویژهای به پرایس اکشن و الگوهای شمعی تشکیل دهنده این الگو در نمودار قیمت داشته باشند.

برای مثال در تصویر بالا همانطور که مشاهده میکنید، تریدرها پس از مشاهده کندل برگشتی با طول سایه بلند که برگشت قیمت از ناحیه حمایتی در مثال بالا را نشان میدهد، میتوانند نسبت به باز کردن پوزیشنهای معاملاتی لانگ اقدام کنند.

آموزش سبک وایکوف در ترید

تریدرها با استفاده از سبک وایکوف میتوانند نواحی ورود به معامله را برای انجام معاملات موفق پیدا کنند. زمانی که قیمت در نمودار نوسان میکند، با توجه میزان عرضه و تقاضا همواره میتوان نواحی مهم قیمتی را در نمودار پیدا کردن که باعث ایجاد روندهای صعودی یا نزولی در نمودار قیمت میشوند.

بنابراین زمانی که قیمت بعد از ناحیه انباشت وارد روند صعودی میشود تریدرها میتوانند با باز کردن پوزیشنهای معاملاتی لانگ از روند افزایشی قیمت کسب سود کنند.

در حالتی برعکس زمانی که قیمت پس از تشکیل نواحی توزیع در نمودار قیمت وارد روند کاهشی میشود، تریدرها میتوانند با باز کردن پوزیشنهای معاملاتی شورت در نمودار قیمت از روندهای ریزشی در بازار مربوطه کسب سود کنند.

برای مثال همانطور که در سمت چپ تصویر زیر مشاهده میکنید، در ابتدا بازار در روندی صعودی قرار دارد. این روند صعودی قیمت را تا نواحی بالای نمودار قیمت بالا میبرد، در این ناحیه فاز توزیع شکل میگیرد. در فاز توزیع همانطور که پیشتر توضیح دادیم قیمت بین دو ناحیه حمایت و مقاومتی نوسان میکند.

این نوسان قیمت همانطور که در تصویر مشاهده میکنید تا جایی ادامه پیدا میکند که میزان عرضه از تقاضا بیشتر شود. در این حالت با توجه به قانون عرضه و تقاضا در وایکوف روندهای نزولی در بازار مربوطه شکل میگیرند. در تصویر زیر نیز این موضوع را مشاهده میکند.

بنابراین بازار موردنظر پس از فاز توزیع وارد بازار خرسی میشود و در ادامه پس از روند نزولی قیمت در قسمتهای پایینتر نمودار وارد فاز انباشت میشود. در فاز انباشت نیز همانند فاز توزیع قیمت در بین دو سطح بالا و پایین برای مدتی نوسان میکند.

بعد از فاز انباشت در نمودار قیمت، با افزایش میزان تقاضا قیمت افزایش پیدا میکند و تا سطوح بالاتر قیمتی در نمودار بالا میرود. بنابراین با استفاده از سبک وایکوف در ترید میتوان از تمامی فرصتهای موجود در نمودار قیمت برای ترید استفاده کرد.

نقش زمان در ترید الگوی وایکوف

یکی از مواردی که تریدرها در انجام معاملات با استفاده از الگوی وایکوف میبایست به آن توجه کنند، نقش زمان در انجام معاملات و بررسی فازهای قیمتی در این الگو است. بنابراین در کنار بررسی پرایس اکشن قیمت در نمودار موردنظر تریدرها میتوانند مدت زمان هر یک از فازهای توزیع و انباشت در نمودار قیمت را بررسی کنند.

به این ترتیب تریدرها میتوانند با احتمال بهتری تغییرات آتی را در قیمت پیشبینی کنند. پس از توجه به رفتار قیمت و بازههای زمانی مربوطه در هر فاز موضوع مهم دیگری که از اهمیت بالایی در بررسی نوسانات قیمت و ترید با استفاده از الگوی وایکوف برخوردار است، حجم معاملات در الگوی وایکوف است که در ادامه آن را شرح میدهیم.

حجم معاملات در الگوی وایکوف

حجم معاملات نقش مهمی در ترید با استفاده از الگوی وایکوف دارد. این موضوع به این دلیل است که حجم معاملات نشاندهنده علت ایجاد حرکات قیمت در بازار مربوطه است. تریدرها زمانی که چرخه قیمت در الگوی وایکوف را بررسی میکنند با استفاده از میزان حجم معاملات تاییدهایی را برای روند مربوطه در بازار موردنظر دریافت میکنند.

در این حالت زمانی که روندهای بازار با استفاده از الگوی وایکوف تشخیص داده میشوند، افزایش حجم در بازه زمانی مربوطه نشاندهنده تایید روند است. علاوه بر این تریدرها با استفاده از حجم معاملات میتوانند تغییراتی که در فازهای مختلف الگوی وایکوف ایجاد میشود را نیز پیشبینی کنند و برای این تغییرات تاییدهایی را از میزان تغییرات حجم دریافت کنند.

برای مثال زمانی که قیمت از سطوح مهم قیمتی در الگوی وایکوف عبور میکند، در این حالت زمانی که این موضوع با افزایش حجم معاملات مربوطه همراه باشد، نشاندهنده تاییدی برای این حرکت قیمت است. اما زمانی که در عبور از ناحیهای مهم مثلا در زمان شکستن مقاومت یا حمایت در الگوی وایکوف، کاهش همزمان حجم معاملات را مشاهده کنیم، در این حالت احتمال عدم شکست ناحیه قیمتی بیشتر میشود.

همانطور که در تصویر زیر مشاهده میکنید، مرحله انباشت از الگوی وایکوف در بین دو خط آبیرنگ تشکیل شده است. در این مثال قیمت در ابتدا بین این دو خط برای مدتی نوسان میکند. در قسمتی که با دایره قرمز نشان داده شده است، مشاهده میکنید که قیمت توانسته به زیر خط آبی نفوذ کند.

در همین بازه زمانی با بررسی حجم معاملات متوجه میشویم که در زمان شکست حمایت، مقدار حجم معاملات روندی کاهشی دارد. این موضوع احتمال برگشت قیمت به سمت بالا را افزایش میدهد.

همانطور که در تصویر زیر نیز مشاهده میکنید، بعد از شکست حمایت با کندل قرمز نزولی، در ادامه کندل سبز صعودی در نمودار قیمت ایجاد شده است و این کندل سبز صعودی با افزایش حجم نیز همراه شده است. در این حالت روندهای صعودی قیمت در بازار مربوطه باعث شکست معتبر ناحیه مقاومتی در بالای فاز انباشت شده است و روند صعودی قیمت شروع میشود.

ترید الگوی وایکوف در بازار کریپتو

یکی از بازارهای مالی که تریدرها میتوانند از الگوی وایکوف برای ترید استفاده کنند، بازار ارزهای دیجیتال است. بازار ارزهای دیجیتال این امکان را به تریدرها میدهد تا بتوانند با توجه به نوسانات موجود در رمزارزها از حرکات قیمتی در این بازار کسب سود کنند. در این بازار تریدرها میتوانند از انواع الگوهای کلاسیک قیمتی برای تحلیل قیمت استفاده کنند.

علاوه بر این بازار کریپتو نیز همانند بازارهای دیگر از الگوی وایکوف پیروی میکند. در این بازار پول هوشمند توسط بازیگران اصلی بازار ارزهای دیجیتال که به آنها نهنگ میگویند، در بازار جریان پیدا میکند. این افراد حجم بالایی از معاملات را انجام میدهند و بر تشکیل روندهای قیمتی در این بازار بسیار تاثیرگذار هستند. تریدرها برای اینکه بتوانند از این بازار کسب سود کنند، میبایست همراستا با جریان پول هوشمند وارد پوزیشنهای معاملاتی شوند.

برای مثال در تصویر زیر نمودار بیت کوین در تایمفریم روزانه را مشاهده میکنید. در این نمودار فازهای مختلف در چرخه بازار مشخص شدهاند. زمانی که قیمت در ناحیهای درجا میزند بیانگر وجود تعادل در عرضه و تقاضا در بازار مربوطه است. بنابراین تریدرها با توجه به روندهای موجود در نمودار قیمت میتوانند احتمال تشکیل ناحیه انباشت یا توزیع را در نمودار قیمت بررسی کنند.

برای مثال در ادامه روند نزولی در نمودار بیت کوین که در تصویر زیر مشاهده میکنید، در داخل مستطیل رنگی ناحیه انباشت ایجاد شده است. تشکیل ناحیه انباشت در نمودار بیت کوین این موضوع را به تریدرها نشان میدهد که در ادامه این امکان وجود دارد که با کامل شدن الگوی وایکوف و ایجاد ناحیه اسپرینگ در نواحی حمایتی از نمودار، قیمت به سمت سطوح بالاتر حرکت کند.

در این مثال نیز پس از حرکت قیمت به سمت حمایت پایینی در فاز انباشت و ایجاد تله خرسی در این ناحیه، قیمت با تشکیل کندلهای سبز صعودی حرکت افزایشی خود را به سمت بالا شروع کرده است و با خروج از فاز انباشت حرکت افزایشی خود را ادامه میدهد. در ادامه نیز قیمت در نواحی بالاتر نمودار قیمت وارد فاز توزیع میشود. در این فاز پس از ایجاد تله گاوی در سطوح مقاومتی در فاز توزیع، به سمت قیمتهای پایینتر حرکت میکند.

علاوه بر توجه به نمودار قیمت و استفاده از الگوهای قیمتی در نمودار ارزهای دیجیتال، تریدرها میبایست عوامل تاثیرگذار دیگری که باعث رشد قیمت توکن موردنظر میشود را نیز در بازار کریپتو بررسی کنند. این عوامل همانند نحوه توزیع توکن و تکنولوژیهای استفاده شده در بسترهای غیرمتمرکز تاثیر زیادی در روندهای قیمتی در بازار ارزهای دیجیتال دارند. با توجه به اهمیت این موضوع فیلم آموزش شناسایی توکن های ارز دیجیتال با رشد بالا در سرمایه گذاری فرادرس تهیه شده است که علاقهمندان به این حوزه میتوانند از آن استفاده کنند.

الگوی وایکوف در بازار فارکس

بازار فارکس یکی از بازارهای مالی است که در آن تریدرها ارزهای کشورهای مختلف را نسبت به هم معامله میکنند. در این بازار ارزهای کشورها بهصورت جفت با هم مقایسه میشوند و میزان ارزش هرکدام نسبت به دیگری ترید میشود. برای مثال یکی از جفت ارزهای موجود در بازار فارکس EUR/USD است که میزان ارزش یورو را نسبت به دلار آمریکا مقایسه میکند.

در این حالت زمانی که ارزش یورو نسبت به دلار افزایش پیدا کند، نمودار EUR/USD روندی صعودی پیدا میکند. در این حالت تریدرهایی که روند مربوطه را صعودی ارزیابی کردهاند میتوانند با باز کردن موقعیتهای معاملاتی لانگ از روندهای افزایشی در بازار EUR/USD کسب سود کنند.

از سویی دیگر زمانی که ارزش یورو نسبت به دلار آمریکا تضعیف شود، نمودار EUR/USD روندی نزولی پیدا میکند. تریدرها در این بازار میبایست به عوامل تاثیرگذار بر روی ارزش ارزهای کشورها همانند عوامل مربوط به اقتصاد کلان و گزارشات اقتصادی مربوطه توجه کنند و با توجه به تاثیرات آنها روندهای آتی را پیشبینی کنند. علاوه بر این تریدرها میتوانند از الگوی وایکوف نیز برای پیدا کردن روندهای احتمالی در نمودار جفت ارزهای فارکس استفاده کنند.

برای مثال نمودار جفت ارز EUR/USD را در تصویر بالا مشاهده میکنید. این نمودار در تایمفریم چهارساعته قرار دارد. این موضوع به این معنی است که هر کندل قیمتی در این نمودار تغییرات قیمت را در بازه زمانی چهارساعته نشان میدهد. در این نمودار همانطور که مشاهده میکنید، فاز انباشت در پایین نمودار و فاز توزیع در قسمت بالای نمودار با مستطیلهای رنگی مشخص شدهاند. در بین این دو فاز نیز روند صعودی در نمودار بالا مشاهده میشود. در ادامه پس از اتمام ناحیه توزیع و خروج قیمت از آن، نمودار وارد روند کاهشی شده است.

برای کسب اطلاعات بیشتر درباره نحوه ترید در بازارهای مالی و استفاده از انواع الگوهای قیمتی برای تحلیل بازار مربوطه، فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی وایکوف را شرح دادیم و قوانین مربوطه را بیان کردیم. برای این منظور قوانین عرضه و تقاضا، علت و معلول و قانون تلاش و نتیجه را توضیح دادیم. در ادامه نحوه تشخیص الگوی وایکوف را بیان کردیم. چرخه قیمت در تئوری وایکوف را شرح دادیم.

بنابراین توضیحاتی درباره فاز انباشت در نمودار وایکوف، روند صعودی در چرخه بازار، فاز توزیع الگوی وایکوف و بازار نزولی در چرخه بازار ارائه کردیم. با توجه به اینکه تریدرها با استفاده از الگوی وایکوف میتوانند فرصتهای مناسبی را برای ترید در نمودار پیدا کنند، در ادامه استفاده از الگوی وایکوف در معاملات را بیان کردیم.

برای این منظور توضیحاتی درباره ورود به معامله در الگوی وایکوف، ناحیه ورود مطمئن در الگوی وایکوف و پرایس اکشن در این الگو ارائه کردیم. سپس سبک وایکوف در ترید را شرح دادیم. بنابراین نقش زمان در ترید با استفاده از این الگو را بیان کردیم و توضیحاتی درباره حجم معاملات در ترید با این الگو ارائه کردیم. سپس ترید الگوی وایکوف در بازار کریپتو را شرح دادیم و در پایان نیز این الگو را در بازار فارکس توضیح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source