الگوی خفاش یکی از الگوهای هارمونیک قیمت در تحلیل تکنیکال است که از موجهای قیمتی صعودی و نزولی تشکیل شده است. این موجهای قیمتی با توجه به نسبتهای فیبوناچی معینی در کنار هم تشکیل شدهاند و احتمال ایجاد روندهای صعودی یا نزولی را بعد از تشکیل این الگو افزایش میدهند. تریدرها با استفاده از این الگو میتوانند روندهای آتی قیمت را در بازار مربوطه با اطمینان بیشتری پیشبینی کنند. برای این منظور تریدرها میتوانند انواع الگوهای خفاش صعودی و نزولی را در نمودار قیمت شناسایی کنند و با توجه به نواحی مهم قیمتی در نمودار مربوطه و تاثیر آنها در شکلگیری این الگوها نسبت به باز کردن پوزیشنهای معاملاتی لانگ و شورت اقدام کنند. بنابراین با توجه به اهمیت تشخیص و استفاده از الگوهای قیمتی در تحلیل تکنیکال در این مطلب از مجله فرادرس پس از معرفی الگوی خفاش و نحوه شناسایی آن در نمودار قیمت، نحوه استفاده از این الگو را برای ترید در بازارهای مالی شرح میدهیم.

الگوی خفاش چیست؟

«الگوی خفاش» (Bat Pattern) یکی از الگوهای قیمتی هارمونیک در تحلیل تکنیکال است که در آن از نسبتهای فیبوناچی برای مشخص کردن الگو و پیدا کردن موقعیتهای مناسب برای ورود به معامله استفاده میشود. الگوهای دیگر هارمونیک همانند الگوی گارتلی و الگوی هارمونیک پروانه از نظر ظاهری به الگوی خفاش شباهت دارند ولی زمانی که با دقت هر کدام را بررسی کنیم، مشاهده میکنیم که موجهای قیمتی تشکیل شده در هر کدام از این الگوها دارای نسبتهای فیبوناچی متفاوتی هستند.

موج قیمت در الگوی خفاش

تشکیل الگوی خفاش در نمودار قیمت در واقع تشکیل موجهای قیمتی است که نسبت به هم در نسبتهای فیبوناچی مشخصی قرار گرفتهاند. زمانی که قیمت از نقطهای به نقطه دیگر حرکت میکند، این حرکت را میتوانیم به عنوان موج قیمت در نظر بگیریم. این موج میتواند صعودی یا نزولی باشد.

موجهای صعودی روندهای افزایشی قیمت در نمودار را تشکیل میدهند. از سویی دیگر زمانی که قیمت از نقطهای در سطوح قیمتی بالاتر به نقطهای در قیمتهای پایینتر حرکت میکند، روندی نزولی دارد و به آن موج نزولی قیمت میگویند. تشکیل Bat Pattern در نمودار قیمت در واقع تشکیل همین موجهای صعودی و نزولی در قیمت است که با نسبتهای فیبوناچی مشخصی در نمودار قیمت در کنار هم ایجاد میشوند.

یادگیری تحلیل تکنیکال با فرادرس

برای اینکه تریدرها بتوانند با استفاده از الگوهای قیمتی همانند الگوی هارمونیک خفاش در بازارهای مالی معامله کنند، در ابتدا نیاز دارند تا با الگوهای سادهتری در تحلیل تکنیکال آشنا شوند. برای این منظور لازمست تا در ابتدا مباحث مربوط به تحلیل تکنیکال و ابزارهای موجود در این تحلیل برای پیشبینی قیمتی را یاد بگیرند.

مفاهیمی نظیر روندهای قیمتی و سطوح حمایت و مقاومت در تحلیل تکنیکال جزو مفاهیم پایهای هستند که در ابتدا میبایست با آنها آشنا شویم. در ادامه افراد میتوانند روشهای مختلف بررسی و تحلیل قیمت را فرا بگیرند. تریدرها برای اینکه بتوانند معاملات موفقی را با توجه به الگوهای قیمتی در نمودار انجام دهند، باید توانایی ترکیب استراتژیهای مختلف برای پیدا کردن موقعیتهای مناسب معاملاتی را داشته باشند.

از سوی دیگر آشنایی با مفاهیم مربوط به مدیریت ریسک و سرمایه در انجام معاملات نیز به تریدرها کمک میکند تا بتوانند در مجموع معاملات سودآوری را تجربه کنند. برای این منظور فیلمهای آموزشی متعددی در فرادرس تهیه شده است که در فهرست زیر لینک برخی از آنها را مشاهده میکنید.

برای دسترسی به فیلمهای آموزشی بیشتر در حوزه بورس و تحلیل تکنیکال میتوانید از لینک زیر استفاده کنید.

الگوی خفاش در تحلیل تکنیکال

الگوی خفاش در تحلیل تکنیکال بیانگر احتمال برگشت روند در نمودار قیمت است. برگشت روند در نمودار به این معنی است که در صورتی که روند قیمت در بازار مربوطه صعودی باشد، زمانی که Bat Pattern در انتهای روند تشکیل میشود، این احتمال وجود دارد که قیمت به سمت قیمتهای پایینتر حرکت کند. از سویی دیگر زمانی که Bat Pattern در بازارهای خرسی تشکیل شود، احتمال برگشت روندهای نزولی به سمت روندهای صعودی را افزایش میدهد.

نحوه تشکیل الگوی خفاش در نمودار

زمانی که قیمت در روندهای صعودی یا نزولی قرار دارد این احتمال وجود دارد تا موجهای قیمتی بهگونهای در کنار هم تشکیل شوند که مطابق با مقادیر مشخصی از نسبتهای فیبوناچی باشند. در این حالت تریدرها میتوانند با مشخص کردن نقاطی در نمودار و رسم کردن این نقاط به هم موجهای قیمتی را در نمودار قیمت شناسایی کنند.

در این حالت زمانی که با استفاده از ابزار فیبوناچی موفق به پیدا کردن نسبت فیبوناچی مربوط به Bat Pattern شوند، میتوانند نسبت به ترید در موقعیتهای مناسب معاملاتی که از این الگو بهدست میآید در بازار مربوطه اقدام کنند. الگوی خفاش در نمودار قیمت از موجهای اصلاحی در نمودار قیمت تشکیل میشود.

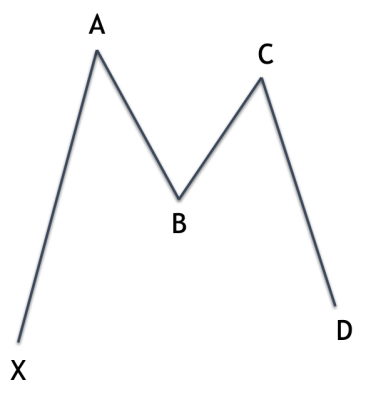

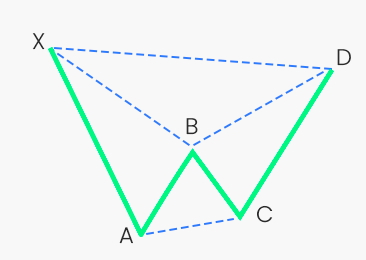

این موجهای اصلاحی در الگوی خفاش صعودی شکلی شبیه حرف M انگلیسی و در الگوی خفاش نزولی شکلی شبیه حرف W انگلیسی دارند.

نحوه تشخیص الگوی خفاش صعودی

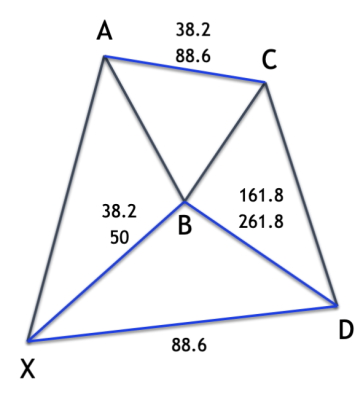

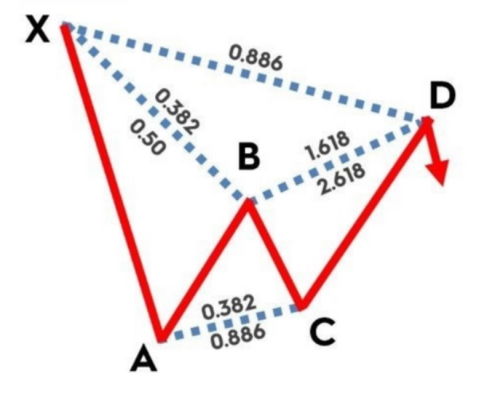

برای اینکه تریدرها بتوانند الگوی خفاش صعودی را در نمودار قیمت شناسایی کنند، در ابتدا نیاز دارند تا موجهای قیمتی تشکیل شده در این الگو را در نمودار قیمت پیدا کنند و سطوح اصلاحی فیبوناچی مربوطه را اندازهگیری کنند. برای این منظور میتوان الگوی خفاش را با مشخص کردن پنج نقطه در نمودار قیمت تشخیص داد. در این حالت زمانی که این نقاط را به هم متصل کنیم، بازوهای قیمتی زیر در نمودار قیمت قابل شناسایی میشوند.

- بازوی XA: موج XA که به آن بازوی XA نیز میگویند، اولین حرکت قیمت در این الگو است که بلندترین موج قیمتی در این الگو است و الگوی قیمت خفاش با این موج شروع میشود.

- بازوی AB: بازوی AB اولین اصلاح قیمتی پس از اولین موج قیمتی است که این الگو انجام میدهد. این بازو در سطح اصلاحی فیبوناچی ۳۸٪ تا ۵۰٪ بازوی XA است.

- بازوی BC: بازوی BC موج قیمتی است که در راستای موج اولیه تشکیل دهنده این الگوی تشکیل میشود. این بازو در سطح اصلاحی ۳۸٪ تا ۸۸٪ از موج AB قرار دارد.

- بازوی CD: بازوی CD آخرین موج حرکتی در الگوی خفاش است که نسبت به بازوی XA در سطح اصلاحی فیبوناچی ۸۸٪ قرار دارد. از سوی دیگر بازوی CD در نسبت ۱۶۱٪ تا ۲۶۱٪ از بازوی BC قرار دارد.

موج های قیمتی Bat Pattern صعودی

الگوی خفاش صعودی یکی از الگوهای هارمونیک در تحلیل تکنیکال است که نشاندهنده احتمال حرکت صعودی قیمت در آینده است. این الگوی قیمتی از موجهای قیمتی تشکیل شده است که تریدرها برای شناسایی آن میبایست از ابزار فیبوناچی در تحلیل تکنیکال استفاده کنند تا بتوانند نسبتهای موجود در بین موجهای قیمتی را شناسایی کنند.

در الگوی خفاش صعودی اولین موج قیمتی در بازوی XA شکل میگیرد. بنابراین موج قیمتی XA زمانی تشکیل میشود که قیمت از نقطه X در نمودار قیمت به نقطه A حرکت کند. از سویی دیگر با توجه به اینکه روند قیمت در موج قیمتی XA صعودی است بنابراین زمانی که تریدرها با این موج در نمودار قیمت روبرو میشوند، در ادامه بهدنبال این موضوع هستند که در صورتی که موجهای اصلاحی بعدی در چارچوب نسبتهای فیبوناچی الگوی خفاش باشد، Bat Pattern صعودی را در نمودار مربوطه شناسایی کنند.

بنابراین در ادامه در صورتی که اصلاح قیمتی در بازوی AB در سطح اصلاحی فیبوناچی ۳۸٪ تا ۵۰٪ بازوی XA باشد، گام دوم در تشکیل الگوی خفاش در نمودار قیمت برداشته میشود. در ادامه همانطور که در تصویر بالا مشاهده میکنید، قیمت پس از تشکیل موج AB به سمت بالا حرکت میکند و تا نقطه C بالا میرود.

در این زمان برای تشکیل Bat Pattern صعودی لازم است تا قیمت به سمت نقطه D حرکت کند. در این حالت با تشکیل موج قیمتی CD که آخرین موج قیمتی در الگوی خفاش است، الگوی خفاش صعودی در نمودار تکمیل میشود.

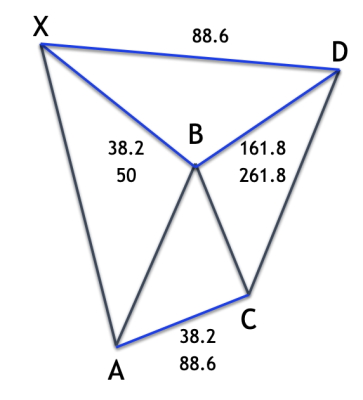

الگوی خفاش نزولی

الگوی خفاش نزولی حالت برعکس الگوی خفاش صعودی است. بنابراین همانطور که در الگوی خفاش صعودی در ابتدا موج صعودی قیمت را در اولین بازوی صعودی شناسایی میکنیم، برای شناسایی Bat Pattern نزولی در نمودار قیمت در ابتدا بهدنبال روندی نزولی هستیم که آن را بتوانیم بهعنوان اولین موج نزولی در الگوی خفاش نزولی در نظر بگیریم.

در این حالت همانطور که در تصویر زیر مشاهده میکنید، قیمت در روندی کاهشی از نقطه X که در سطح قیمتی بالاتر قرار دارد، کاهش پیدا میکند و به نقطه A میرسد. در این حالت تریدرها میبایست منتظر بمانند تا رفتار قیمت را در ادامه بررسی کنند.

برای اینکه الگوی خفاش نزولی تشکیل شود در ادامه نیاز است تا قیمت پس از روند کاهشی در موج نخست و رسیدن به نقطه A در نمودار قیمت، به سمت بالا حرکت کند و به نقطه B در نمودار قیمت برسد. این برگشت قیمت میبایست منطبق با نسبتهای فیبوناچی ذکر شده برای شناسایی Bat Pattern در نمودار باشد.

بنابراین زمانی الگوی خفاش نزولی در نمودار قیمت تشکیل میشود که الگوی هارمونیک با مشخصاتی که منطبق با نسبتهای فیبوناچی است در نمودار قیمت تشکیل شود. برای این منظور در ادامه لازم است تا قمیت در روندی نزولی به نقطه C برگشت کند. در این حالت میتوان بازوی BC را که در نسبت فیبوناچی ۳۸٪ تا ۸۸٪ بازوی AB قرار دارد، را در نمودار قیمت شناسایی کرد. در این حالت قیمت دوباره روند صعودی خود را به سمت قیمتهای بالاتر در نمودار قیمت ادامه میدهد تا به قیمت در نقطه D برسد.

در این حالت با تشکیل بازوی CD در نمودار قیمت، الگوی خفاش نزولی کامل میشود و این احتمال وجود دارد که قمیت پس از تکمیل این الگو روند نزولی خود را شروع کند.

تفاوت الگوی گارتلی با خفاش چیست؟

تفاوت الگوی گارتلی با الگوی خفاش در تفاوت بین نسبتهای فیبوناچی بین موجهای تشکیل شده در آنها است. بنابراین زمانی که موجهای قیمت تشکیل شده در نمودار قیمت شبیه به یکی از الگوهای هارمونیک خفاش یا الگوی هارمونیک گارتلی باشد، تریدرها میتوانند با اندازهگیری نسبتهای فیبوناچی بین نقاط تشکیل دهنده این موجها، این الگوهای هارمونیک را از هم متمایز کنند.

به عبارتی دیگر تفاوت اصلی بین این دو الگوی هارمونیک در تحلیل تکنیکال مربوط به تفاوت نسبت فیبوناچی در نقطه B و نسبت فیبوناچی در نقطه D است. بنابراین در Bat Pattern نقطه B در نسبت اصلاحی ۳۸٪ یا ۵۰٪ از بازوی XA قرار دارد. در حالی که در الگوی هارمونیک گارتلی این نسبت برابر با ۶۱٪ است.

تفاوت بعدی نیز به اختلاف نسبتهای اصلاحی برای تشکیل نقطه D مربوط میشود. در الگوی هارمونیک خفاش نقطه D در سطح اصلاحی ۸۸٪ از بازوی XA قرار دارد در صورتی که در الگوی هارمونیک گارتلی این نسبت اطلاحی برابر با ۷۸٪ است.

نحوه استفاده از الگوی خفاش

برای اینکه تریدرها بتوانند از الگوی خفاش در تحلیل تکنیکال استفاده کنند در ابتدا نیاز دارند تا نواحی مهم قیمتی در نمودار همانند نواحی حمایت و مقاومتی را مشخص کنند. این موضوع به آنها کمک میکند تا بتوانند روندهای اصلی در بازار مربوطه را شناسایی کنند. برای استفاده از الگوی خفاش در تحلیل تکنیکال با توجه به خصوصیات الگوهای هارمونیک خفاش که میتواند بهصورت الگوی خفاش صعودی یا نزولی باشد، تریدرها میتوانند نواحی مهم قیمتی در نمودار را برای ورود به معامله و کسب سود از روندهای افزایشی یا کاهشی قیمت پیدا کنند.

ترید برگشت روند نزولی با Bat Pattern

در مواردی الگوی خفاش ممکن است در نواحی مهم حمایتی در نمودار قیمت تشکیل شود. نواحی حمایتی در نمودار قیمت دارای سفارشات خرید زیادی است. این موضوع باعث میشود تا قیمت زمانی که به این نواحی نزدیک میشود به آنها واکنش نشان دهد و به سمت قیمتهای بالاتر پرتاب شود.

در این میان تریدرها بهدنبال پیدا کردن الگوهای قیمتی هستند که احتمال برگشت روند از نزولی به صعودی را افزایش دهد. Bat Pattern صعودی یکی از این الگوهای قیمتی است که میتواند به تریدرها کمک کند تا با اطمینان بیشتری وارد پوزیشنهای معاملاتی لانگ شوند. علاوه بر این تریدرها با استفاده از این الگو میتوانند تارگتهای قیمتی مناسبی را برای تیک پروفیت و خروج از پوزیشن معاملاتی لانگ در نمودار قیمت پیدا کنند.

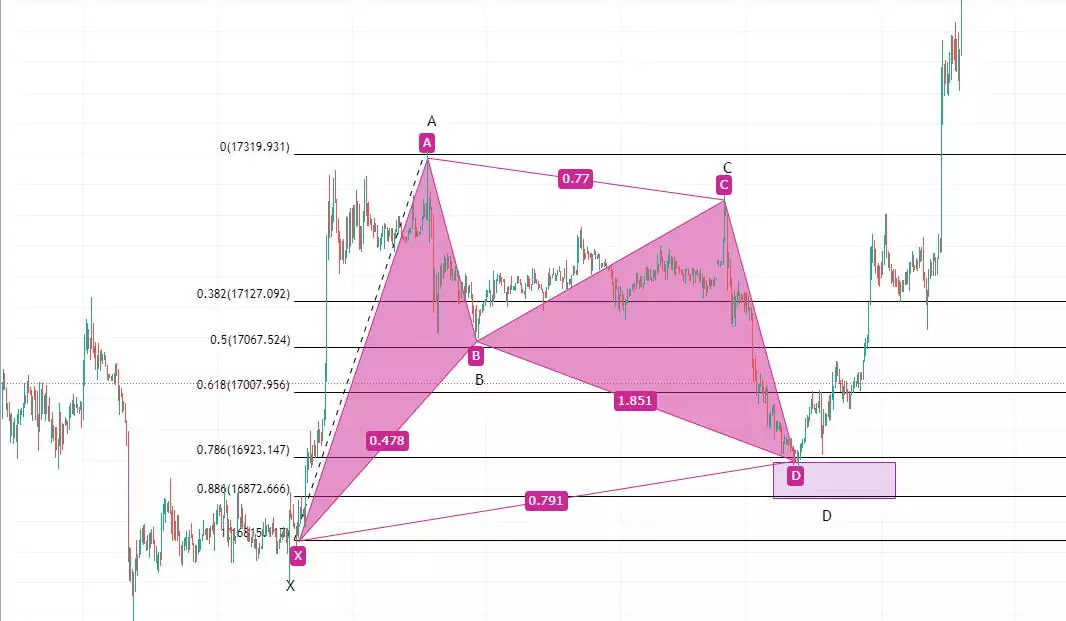

همانطور که در تصویر زیر مشاهده میکنید، الگوی خفاش صعودی در نمودار قیمت تشکیل شده است. در این نمودار قیمت قبل از تشکیل الگوی هارمونیک خفاش برای مدتی در ناحیهای حمایتی درجا میزند. سپس موجهای قیمتی را مطابق با تصویر زیر تکمیل میکند. در تصویر زیر تشکیل Bat Pattern در نمودار را مشاهده میکنید.

ترید با الگوی خفاش صعودی

برای اینکه تریدرها با استفاده از الگوی خفاش در تحلیل تکنیکال بتوانند وارد پوزیشن لانگ شوند، علاوه بر اینکه نیاز دارند تا الگویهای قیمتی صعودی را در نواحی حمایتی پیدا کنند، میبایست از تشکیل درست و کامل این الگوها در نمودار قیمت نیز اطمینان پیدا کنند.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، زمانی که الگوی خفاش صعودی در نمودار قیمت کامل میشود، قیمت به نقطه D میرسد. این سطح قیمتی برای تریدرها از اهمیت بالایی برخوردار است.

برای کسب اطلاعات بیشتر درباره تحلیل تکنیکال در بازارهای مالی فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس تهیه شده است که علاقهمندان به فراگیری تحلیل تکنیکال میتوانند از آن استفاده کنند.

از سویی دیگر زمانی که تریدرها الگوهای خفاش صعودی را در نواحی مهم حمایتی در نمودار قیمت شناسایی کنند، در این حالت میتوان نتیجه گرفت که افزایش فشار خرید در این نواحی به تشکیل الگوهای قیمتی صعودی همانند الگوی خفاش صعودی در نمودار قیمت کمک میکند.

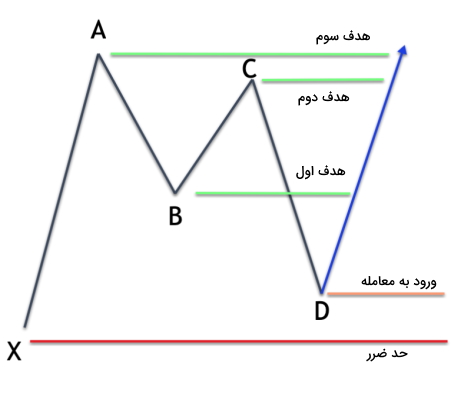

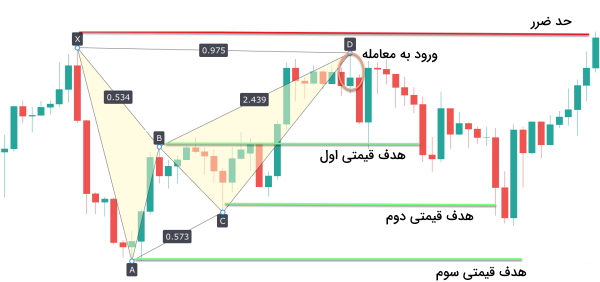

برای ترید الگوی خفاش نیاز است تا همانند ترید دیگر الگوهای موجود در تحلیل تکنیکال قیمتهایی را برای حد ضرر و تارگت قیمتی در نمودار تعیین کنیم. بنابراین همانطور که در تصویر زیر مشاهده میکنید موجهای قیمتی تشکیل شده در الگوی خفاش صعودی، تریدرها را در انتخاب نواحی حد ضرر و تارگت در معاملات کمک میکند.

برای انجام ترید با استفاده از الگوی خفاش همانند الگوهای قیمتی دیگر به سه قیمت ورود به معامله، حد ضرر و تارگت قیمت نیاز است. قیمت ورود به معامله را تریدرها میتوانند در زمان تشکیل الگوی خفاش در نمودار قیمت و در سطح قیمتی در نقطه D در نمودار قیمت قرار دهند. برای حد ضرر نیز همانطور که در تصویر مشاهده میکنید، میتوانند با توجه به شرایط نمودار قیمت، سطحی را پایینتر از نقطه X در نمودار قیمت درنظر بگیرند.

این موضوع به این دلیل است که سطح قیمتی نقطه X در الگوی خفاش، سطحی است که اولین موج تشکیل دهنده الگوی خفاش صعودی از آن شروع شده است. بنابراین تریدرها میتوانند کمی پایینتر از این قیمت را به عنوان حد ضرر در معامله در نظر بگیرند.

تارگت در Bat Pattern صعودی

تریدرها برای اینکه بتوانند از انجام معاملات کسب سود کنند، نیاز دارند تا نواحی قیمتی مناسبی را برای قرار دادن تارگت در معاملات انتخاب کنند. قرار دادن تارگت در الگوی خفاش صعودی را میتوان با توجه به نواحی که موجهای قیمتی به آنها واکنش نشان میدهند، در نمودار قیمت انتخاب کرد.

برای مثال همانطور که در تصویر بالا مشاهده میکنید، با توجه به احتمال حرکت قیمت به سمت سطوح بالاتر قیمتی، اولین هدف میتواند سطحی باشد که نقطه B در آن قرار دارد. با توجه به اینکه در زمان تشکیل Bat Pattern صعودی پس از تشکیل موج اولیه، قیمت به سمت سطوح پایینتر قیمتی اصلاح میکند، بنابراین سطحی که موج اصلاحی به آن واکنش نشان میدهد و به سمت بالا برمیگردد را میتوان به عنوان سطحی مهم در نمودار قیمت در نظر گرفت که احتمال واکنش قیمت به آن بیشتر است.

بنابراین هدف اول را میتوان همانند تصویر زیر در قیمت مربوط به نقطه B قرار داد. اما با توجه به روند افزایشی قیمت و فشار خرید ناشی از برگشت قیمت از ناحیه حمایتی این امکان وجود دارد که قیمت روند صعودی خود را به سمت سطوح بالاتر قیمتی نیز ادامه دهد. بنابراین تریدرها میتوانند نواحی دیگری را نیز با توجه به واکنش قیمت در الگوی خفاش صعودی برای تیک پروفیت انتخاب کنند.

برای این منظور تارگت دوم همانطور که در تصویر مشاهده میکنید، میتواند قیمت مربوط به نقطه C در الگوی خفاش صعودی باشد. این موضوع به این دلیل است که قیمت در موج حرکت صعودی خود از نقطه B به سمت بالا، زمانی که به قیمت در نقطه C میرسد به آن واکنش نشان میدهد و به سمت پایین حرکت میکند.

این موضوع نشان دهنده وجود سطحی مقاومتی در این قیمت است که روندهای صعودی در برخورد به آن واکنش نشان میدهند. تارگت بعدی نیز همانطور که مشاهده میکنید میتواند نقطه A باشد. این سطح قیمتی نیز با توجه به واکنش موج صعودی اولی به آن میتواند به عنوان سطحی مقاومتی برای روندهای صعودی در نظر گرفته شود. این موضوع باعث میشود تا تریدرها آن را به عنوان یکی از تارگتهای قیمتی در ترید الگوی خفاش صعودی در نمودار قیمت انتخاب کنند.

ترید با الگوی خفاش نزولی

ترید با الگوی خفاش نزولی موقعیتهای معاملاتی را برای باز کردن پوزیشنهای شورت در اختیار تریدرها قرار میدهد. زمانی که الگوی خفاش نزولی در نمودار قیمت تشکیل میشود، معاملهگرها خود را برای کسب سود از روندهای ریزشی در بازار مربوطه آماده میکنند. برای اینکه تریدرها بتوانند با استفاده از الگوی هارمونیک خفاش نزولی در نمودار قیمت ترید کنند، باید در ابتدا موجهای قیمتی مربوط به این الگو را در نمودار قیمت شناسایی کنند.

برای این منظور در ابتدا نیاز دارند تا نقاطی را در نمودار قیمت پیدا کنند که بتوانند با استفاده از آنها موجهای قیمتی مربوط به الگوی خفاش نزولی را در نمودار قیمت پیدا کنند. برای این منظور تریدرها میتوانند همان مواردی را که در پیدا کردن الگوی خفاش صعودی لحاظ میکردند، این بار برای پیدا کردن موجهای قیمتی در الگوی هارمونیک خفاش نزولی در نظر بگیرند.

اما تفاوت مهمی که در ترید با الگوی خفاش نزولی نسبت به ترید با Bat Pattern صعودی وجود دارد، در جهت حرکت قیمت پس از تکمیل الگوی خفاش نزولی است. بنابراین زمانی که الگوی خفاش نزولی در نمودار قیمت تشکیل میشود، تریدرها در ابتدا میبایست موج نزولی اولیهای که از نقطه X تا نقطه A در نمودار قیمت ادامه دارد را با توجه به روندهای قیمتی موجود در نمودار پیدا کنند.

پس از پیدا کردن موج اول در این الگو در ادامه تریدرها باید موجهای بعدی را مطابق با نسبتهای فیبوناچی ذکر شده پیدا کنند. برای این منظور در ادامه نقطه B را در نمودار پیدا میکنند. در این حالت این سطح قیمتی میبایست در نسبت فیبوناچی ۳۸٪ یا ۵۰٪ از بازوی XA در نمودار قیمت باشد.

در ادامه تریدرها میبایست بازوهای BC و CD را در نمودار قیمت پیدا کنند. همانطور که در تصویر زیر مشاهده میکنید، زمانی که تریدرها سطوح قیمتی مربوط به الگوی هارمونیک نزولی در نمودار قیمت را پیدا میکنند، موجهای قیمتی که در تصویر زیر مشاهده میکنید را میتوانند در نمودار قیمت مشخص کنند. در مرحله بعدی باید قیمت مناسبی را برای ورود به معامله پیدا کنند.

ورود به معامله در الگوی خفاش نزولی

ورود به معامله در الگوی خفاش نزولی به معنی باز کردن پوزیشن معاملاتی شورت برای کسب سود از روند نزولی احتمالی در بازار مربوطه برای کسب سود است. اما برای اینکه تریدرها بتوانند مدیریت ریسک و سرمایه مناسبی را در انجام معاملات خود داشته باشند، نیاز دارند تا همزمان با باز کردن پوزیشنهای معاملاتی شورت در این الگو، قیمتهایی را برای حد ضرر و تارگت در معامله مربوطه انتخاب کنند.

همانطور که در تصویر بالا مشاهده میکنید، زمانی که قیمت به نقطه D در نمودار قیمت میرسد، الگوی خفاش نزولی کامل شده و تریدرها میتوانند بهدنبال موقعیت مناسبی برای ورود به معامله باشند. برای این منظور میتوانند در اولین فرصتی که برای باز کردن پوزیشن معاملاتی شورت پیدا میکنند، وارد پوزیشنهای معاملاتی شورت شوند. در ادامه در سطحی بالاتر از نقطه X در الگوی هارمونیک نزولی میتوانند قمیت حد ضرر را قرار دهند.

در ادامه تریدرها میتوانند سطوح قیمتی متعددی را با توجه به رفتار پیشین نمودار قیمت برای تارگتهای معاملاتی درنظر بگیرند. در این حالت با توجه به احتمال حرکت نزولی قیمت تریدرها میتوانند اولین هدف قیمتی را در سطح قیمتی مربوط به نقطه B در نمودار قیمت قرار دهند. علاوه بر این تارگتهای بعدی را نیز میتوانند به ترتیب در سطوح قیمتی مربوط به نقاط C و A در نمودار قیمت در نظر بگیرند.

استراتژی الگوی خفاش در ترید

زمانی که تریدرها از استراتژی الگوی هارمونیک خفاش در ترید استفاده میکنند، با توجه به رفتار قیمت در نمودار و موقعیت قرارگیری الگوی خفاش سعی میکنند موقعیتهای مناسبی را برای انجام معاملات پیدا کنند. پیدا کردن موقعیتهای مناسب برای انجام معاملات علاوه بر بررسی رفتار قیمت در نمودار به استراتژی مدیریت ریسک مربوط به تریدرها نیز بستگی دارد.

برای این منظور زمانی که تریدرها از استراتژی الگوی خفاش در ترید استفاده میکنند، همانند دیگر استراتژیهای معاملاتی نیاز دارند تا از استاپ لاس برای محدود کردن ضررهای احتمالی استفاده کنند.

علاوه بر این برای اینکه بتوانند نسبت ریسک به ریوارد مناسبی را در انجام معاملات خود رعایت کنند، میبایست تارگتهای مناسبی را مطابق با استراتژی مدیریت ریسک و رفتار قیمت در نمودار درنظر بگیرند. برای کسب اطلاعات بیشتر درباره نسبت ریسک به ریوارد در معاملات میتوانید مطلب ریسک به ریوارد چیست را از مجله فرادرس مطالعه کنید.

برای مثال شکلگیری الگوی خفاش نزولی را در تصویر زیر مشاهده میکنید، در ابتدا قیمت روندی نزولی را از نقطه X در نمودار قیمت تا نقطه A شروع کرده است. این روند ریزشی در نمودار میتواند بهدلیل رسیدن قیمت به ناحیهای مقاومتی در نمودار قیمت باشد که با افزایش میزان سفارشات فروش در این ناحیه باعث ریزش قیمت و تشکیل موج XA میشود.

در ادامه قیمت به سمت بالا حرکت میکند و موج AB را در نسبت فیبوناچی ۵۳٪ از موج XA تشکیل میدهد. در این حالت با توجه به اینکه این نسبت اصلاحی مقداری بیشتر از محدوده ۵۰٪ تعیین شده برای الگوی خفاش است، اما با توجه به اختلاف کمی که با این عدد دارد، میتوانیم از این اختلاف جزئی صرفنظر کنیم و Bat Pattern را با آن تشکیل دهیم.

در ادامه قیمت روندی نزولی را به سمت نقطه C ادامه میدهد و پس از آن دوباره به سمت سطوح قیمتی بالاتر حرکت میکند تا در نهایت به نقطه D میرسد و Bat Pattern نزولی را تکمیل می کند. در این حالت تریدرها میتوانند با توجه به رفتار قیمت در نمودار و موقعیت تشکیل این الگو در نمودار قیمت، فرصت مناسبی را برای ورود به معامله شورت و قرار دادن تارگتهای مربوطه پیدا کنند.

در این مثال همانطور که در داخل دایره رنگی در تصویر زیر مشاهده میکنید، الگوی کندل پینبار در بالای نمودار تشکیل شده است. الگوی پینبار یکی از الگوهای شمعی برگشتی در نمودار قیمت است که بیانگر احتمال ریزش قیمت به سطوح پایینتر در نمودار قیمت است.

بنابراین تریدرها با دیدن این الگوی شمعی پس از تکمیل الگوی خفاش نزولی در نواحی بالای نمودار قیمت میتوانند وارد پوزیشن شورت شوند و از روندهای ریزشی بازار مربوطه کسب سود کنند. در این مثال قیمت در ابتدا روند نزولی خود را تا هدف قیمتی دوم ادامه میدهد. اما در ادامه با تشکیل کندل اینگالف صعودی، قیمت تغییر جهت میدهد و تا سطوح بالاتر پیشروی میکند.

استراتژی خفاش در بازار فارکس

یکی از بازارهای مالی که در آن از استراتژی ترید با الگوی خفاش در تحلیل تکنیکال استفاده میشود، بازار جهانی فارکس است. در این بازار افراد میتوانند ارزهای کشورهای مختلف را نسبت به هم ترید کنند. برای مثال زمانی که فردی جفت ارز Euro/USD را در بازار فارکس معامله میکند، زمانی که قدرت یورو با توجه به عوامل تاثیرگذار اقتصادی نسبت به دلار افزایش پیدا میکند، نمودار مربوطه صعودی میشود.

در حالتی برعکس نمودار این جفت ارز نزولی میشود. به عبارتی دیگر زمانی که قدرت یورو نسبت به دلار ضعیف شود، این نمودار نزولی میشود. بنابراین تریدرها میتوانند با توجه به عوامل تاثیرگذار بر روی قدرت و ضعف ارزهای مربوطه در این بازار ترید کنند.

علاوه بر عوامل اقتصادی تاثیرگذار بر روی نوسان قیمت جفتارزها، تریدرها میتوانند از ابزارهای تحلیل تکنیکال همانند انواع الگوهای قیمتی برای پیشبینی روندهای آتی در جفتارزهای موجود در بازار فارکس استفاده کنند. برای مثال همانطور که در تصویر زیر مشاهده میکنید، نمودار جفت ارز یورو به دلار در تایمفریم چهار ساعته نشان داده شده است. تایمفریم چهار ساعته در نمودار قیمت به این معنی است که هر کندل در نمودار بیانگر تغییرات قیمت در بازه زمانی چهار ساعت است.

در این مثال همانطور که در تصویر مشاهده میکنید، تریدرها با شناسایی الگوی خفاش صعودی در نمودار قیمت جفت ارز Euro/USD میتوانند احتمال شروع روند افزایشی را پس از تکمیل این الگوی قیمتی پیشبینی کنند. برای این منظور در ابتدا لازم است تا پنج نقطه اصلی را برای ترسیم روندهای مربوط به موجهای قیمتی در الگوی خفاش شناسایی کنند. برای این منظور تریدرها سعی میکنند تا موجهای قیمتی را مطابق با ویژگیهای مربوط به الگوی خفاش پیدا کنند.

همانطور که در تصویر زیر مشاهده میشود تمامی نسبتهای فیبوناچی در محدوده موردنظر است. برای مثال زمانی که پس از افزایش قیمت از نقطه شروع X به نقطه A در قسمت بالای نمودار، قیمت در روندی نزولی تا نقطه B پایین میآید. در این حالت همانطور که در تصویر مشاهده می کنید، نسبت اصلاحی قیمت در نقطه B تقریبا برابر با ۴۷٪ بازوی است XA است که بسیار نزدیک به نسبت اصلاحی ۵۰٪ است.

در ادامه تریدرها بهدنبال پیدا کردن نسبتهای فیبوناچی دیگر با توجه به موجهای تشکیل شده هستند. برای مثال موج CD را میتوان بررسی کرد که این موج در نسبت اصلاحی ۸۸٪ نسبت به موج XA قرار دارد. بنابراین پس از اطمینان از تشکیل الگوی خفاش صعودی در این نمودار تریدرها میتوانند با توجه به استراتژی مدیریت ریسک نسبت به قرار دادن حد ضرر و تارگتهای معاملاتی در نمودار اقدام کنند.

استراتژی خفاش در بازار ارزهای دیجیتال

بازار ارزهای دیجیتال یکی از انواع بازارهای مالی است که در آن میتوان از انواع ابزارهای تحلیل تکنیکال همانند الگوی هارمونیک خفاش استفاده کرد. در این بازار ارزهای دیجیتال معامله میشوند. برای این منظور تریدرها نیاز دارند تا روندهای آتی را در رمزارز موردنظر بررسی کنند.

این موضوع باعث میشود تا معاملهگران از انواع نمودارهای قیمت همانند نمودار شمعی در تحلیل تکنیکال برای بررسی رفتار قیمت در بازار مربوطه استفاده کنند. تریدرهایی که از انواع الگوهای قیمتی همانند الگوهای برگشتی و الگوهای کلاسیک در تحلیل تکنیکال استفاده میکنند، میتوانند از این الگوها در بازار کریپتو نیز برای پیشبینی قیمتها استفاده کنند.

بنابراین تمامی استراتژیهای معاملاتی که برای ترید الگوی خفاش بیان شد، در بازار ارزهای دیجیتال نیز صادق است. اما برای ترید در بازار ارزهای دیجیتال تریدرها میبایست به دو نکته مهم توجه کنند. اولین نکته مهم توجه به نوسانات قیمت بیت کوین به عنوان اولین ارز دیجیتال است که بر روی نوسانات قیمت ارزهای دیجیتال دیگر بسیار تاثیرگذار است.

زمانی که قیمت بیت کوین روندی صعودی دارد، بیشتر ارزهای دیجیتال نیز در بازار گاوی هستند و در حالتی برعکس نیز روندهای نزولی در بازار بیت کوین معمولا تاثیری منفی در قیمت ارزهای دیجیتال دیگر دارد و باعث ایجاد روند نزولی در آنها میشود. دومین نکته مهم در تریدر ارزهای دیجیتال توجه به توکنومیک ارز دیجیتال مربوطه و عوامل فاندامنتال تاثیرگذار در نوسانات قیمت ارز دیجیتال موردنظر است.

بنابراین تریدرها علاوه بر استفاده از الگوهای قیمتی در تحلیل تکنیکال همانند الگوی هارمونیک خفاش، باید به عواملی همچون تکنولوژی استفاده شده در ارز دیجیتال مربوطه و کاربرد توکن پروژه توجه کنند تا بتوانند در نهایت از ترید ارزهای دیجیتال کسب سود کنند. با توجه به اهمیت بررسی عوامل تاثیرگذار در رشد قیمتی ارزهای دیجیتال و آشنایی با تحلیل تکنیکال در این بازار فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی خفاش را معرفی کردیم. برای این منظور موجهای قیمتی در این الگو را توضیح دادیم. در ادامه الگوی خفاش در تحلیل تکنیکال و نحوه تشکیل Bat Pattern در نمودار را شرح دادیم. سپس نحوه تشخیص الگوی خفاش صعودی و موجهای قیمتی در این الگو را توضیح دادیم.

در ادامه Bat Pattern نزولی را بیان کردیم و در ادامه تفاوت الگوی گارتلی را با الگوی خفاش شرح دادیم. نحوه استفاده از الگوی خفاش را توضیح دادیم و ترید برگشت روند نزولی با الگوی خفاش را شرح دادیم. سپس توضیحاتی درباره ترید با الگوهای خفاش صعودی و نزولی ارائه کردیم.

از استراتژی خفاش میتوان در انواع بازارهای مالی استفاده کرد. برای این منظور در ادامه استراتژی الگوی هارمونیک خفاش در بازار فارکس را بیان کردیم و در پایان نیز استراتژی الگوی خفاش در بازار ارزهای دیجیتال را شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source