تحلیلگران و تریدرهای بازارهای مالی برای اینکه بتوانند رفتار قیمتی را در گذر زمان بررسی کنند از نمودارهای قیمت استفاده میکنند. نمودار شمعی که از کندلهای قیمتی تشکیل شده است، یکی از محبوبترین انواع نمودارهای قیمت محسوب میشود که اطلاعات مفیدی را در بازه زمانی موردنظر در اختیار تریدرها قرار میدهد. شدو در کندلهای قیمتی خطی است که در بالا یا پایین کندلهای قیمتی مشاهده میشود و بیانگر بیشترین و کمترین سطوح قیمتی در بازه زمانی مربوطه است. با توجه به اطلاعاتی که تحلیلگران تکنیکال با بررسی سایههای کندلهای قیمتی در نمودار مربوطه دریافت میکنند، شدوها نقش مهمی را در تحلیل بهتر قیمت در نمودار ایفا میکند. در این مطلب از مجله فرادرس به این موضوع میپردازیم که شدو چیست و پس از آشنایی با مفهوم شدو، تشکیل آن در بالا و پایین کندل را بررسی میکنیم و کاربرد آن را در تحلیل الگوهای شمعی و ترید در بازارهای مالی شرح میدهیم.

شدو در کندل چیست؟

«سایه شمع» (Candlestick Wick) قسمتی از کندل قیمتی است که میتواند در بالا یا پایین بدنه کندل ایجاد شود و بیشینه یا کمینههای قیمتی را در تایمفریم موردنظر نشان میدهد. کندلهای قیمت در نمودارهای شمعی نوسانات قیمت را در بازههای زمانی معین نشان میدهند.

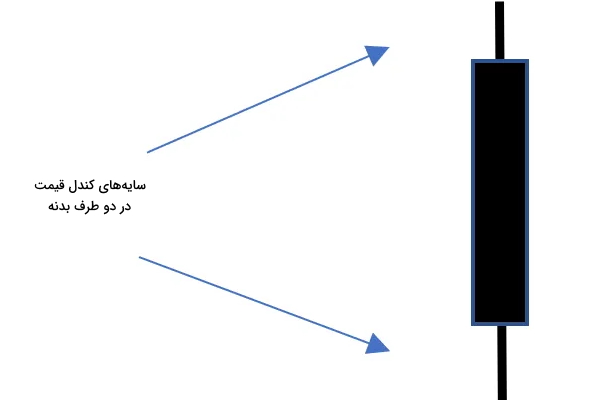

با بررسی کندلها تریدرها و تحلیلگران تکنیکال اطلاعات مهمی را از نحوه رفتار قیمت در بازههای زمانی موردنظر بهدست میآورند. هر کندل میتواند از یک طرف یا از دو سمت خود دارای خطی بهنام سایه باشد. در تصویر زیر سایههای بیرون آمده از کندل را مشاهده میکنید. با توجه به اینکه سایه کندل در تحلیل تکنیکال یکی از اجزای نمودارهای شمعی است، بنابراین در ابتدا به این موضوع میپردازیم که شدو در نمودار شمعی چیست و اجزای مختلف کندلهای قیمت را شرح میدهیم.

کندل شادو چیست؟

کندل شادو در نمودار قیمت کندلی است که سایههای بلندی در بالا یا پایین آن ایجاد شده است. سایههای بلند در بالا یا پایین بدنه کندل نشانهای از افزایش فشار خرید و فروش در کمترین و بیشترین قیمتهای کندل شادو است.

سایه بلند در کندل شدو که در بالای آن تشکیل میشود به این معنی است که قیمت در تایمفریم مربوطه تا بالای این سایه رسیده است اما با افزایش فشار فروش دوباره به سمت پایین برگشته است. از سویی دیگر تشکیل سایه بلند در پایین کندل شادو به این معنی است که قیمت تا پایینترین قسمت سایه کندل نیز کاهش یافته است. اما با افزایش فشار خرید دوباره به سمت بالا برگشته است.

شدو در نمودار شمعی چیست؟

برای اینکه تحلیلگران و تریدرها بتوانند نوسانات قیمت را رصد و بررسی کنند، از ابزاری بهنام نمودار استفاده میکنند. نمودارهای قیمت تغییرات قیمت را بر اساس زمان به تحلیلگران نشان میدهد. هر نمودار قیمت دارای دو محور افقی و عمودی است که در محور افقی تغییرات زمان و در محور عمودی تغییرات مربوط به قیمت نشان داده میشود.

نمودارهای قیمت نیز انواع مختلفی دارند که نمودارهای شمعی محبوبترین آنها هستند. نمودارهای شمعی همانطور که از نام آنها میتوان متوجه شد از کندلهایی تشکیل شدهاند که هر کندل تغییرات قیمت را در بازه زمانی موردنظر نشان میدهد. در تصویر زیر نمونهای از نمودار شمعی را مشاهده میکنید.

در این تصویر محور افقی تغییرات زمان را نشان میدهد و محور عمودی تغییرات قیمت را برای بازار مربوطه مشخص میکند. نمودارهای شمعی همانطور که در تصویر زیر مشاهده میکنید از کندلهای قیمتی صعودی و نزولی تشکیل شدهاند که هر کدام رفتار قیمت را در بازه زمانی معینی نشان میدهد. در تصویر زیر یکی از کندلهای سبز صعودی را مشاهده میکنید که قیمتهای باز شدن، بسته شدن، بیشینه و کمینه قیمت مربوط به آن مشخص شده است.

اطلاعات دریافتی از کندل قیمت چیست؟

از کندلهای قیمتی اطلاعات فراوانی از نحوه رفتار قمیت بهدست میآید. اولین موضوعی که در نگاه اول میتوان متوجه شد، روند صعودی یا نزولی قیمت در بازه زمانی مربوطه است. علاوه بر این با بررسی کندلها در نمودار اطلاعات دیگری درباره قیمت باز شدن، قیمت بسته شدن، بیشترین قیمت، کمترین قیمت و مومنتوم حرکت بهدست میآید. برای درک بهتر این موارد در ادامه هر کدام از آنها را شرح میدهیم.

قیمت باز شدن کندل چیست؟

قیمت باز شدن کندل اولین قیمت مربوط به دارایی یا سهام در ابتدای بازه زمانی مشخصی است. برای مثال در نمودار روزانه هر کندل نوسانات قیمت را در طول یک روز نشان میدهد. در این تایم فریم قیمت باز شدن کندل، قیمتی است که دارایی یا سهام موردنظر روز مربوطه را با آن قیمت شروع کرده است.

با تعویض تایمفریم، قیمت باز شدن کندل با توجه به بازه زمانی جدید تغییر میکند و قیمت دارایی یا سهام را در شروع بازه مربوطه نشان میدهد. برای مثال اگر تایمفریم را هفتگی قرار دهیم در این صورت هر کندل نوسانات قیمت را در بازه یکهفته نشان میدهد. در این حالت قیمت باز شدن کندل، قیمتی است که دارایی یا سهام هفته مربوطه را با آن قیمت شروع میکند.

قیمت بسته شدن کندل چیست؟

قیمت بسته شدن کندل، قیمت در پایان تایمفریم مربوطه است. برای مثال در صورتی که تایمفریم نمودار قیمت را یکساعته انتخاب کنیم. در این حالت هر کندل بیانگر تغییرات قیمت در یک ساعت است. با تغییر تایمفریم، قیمت بسته شدن کندل نیز قیمت دارایی یا سهام را در پایان تایمفریم مربوطه نشان میدهد.

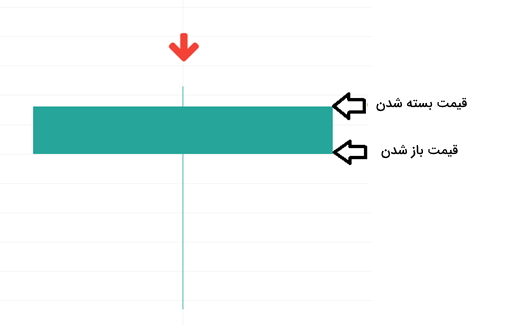

در تصویر زیر قیمت باز شدن و بسته شدن کندل را مشاهده میکنید. این کندل از نوع صعودی است که در آن قیمت در روندی افزایشی قرار دارد. همانطور که در تصویر زیر مشاهده میکنید قیمت بسته شدن از قیمت باز شدن کندل بالاتر است که این موضوع نشاندهنده روند صعودی در تایمفریم مربوطه است.

بالاترین قیمت در کندل چیست؟

بیشترین قیمتی که دارایی یا سهام در تایمفریم مربوطه به آن میرسد را بالاترین قیمت در کندل میگویند. بیشترین قیمت ممکن است با سایهای در بالای بدنه نشان داده شود. در این حالت با توجه به کندل صعودی یا نزولی، این سایه میتواند بالاتر از قیمت بسته شدن در کندلهای صعودی و بالاتر از قیمت باز شدن در کندلهای نزولی باشد. در مواردی هم بیشترین قیمت منطبق با قیمت باز شدن یا بسته شدن در کندل است.

پایینترین قیمت در کندل چیست؟

از سویی دیگر پایینترین قیمت در کندل نیز کمترین قیمتی است که دارایی یا سهام در بازه زمانی تعیینشده به آن میرسد. کمترین قیمت ممکن است توسط سایهای در پایین بدنه کندل نشان داده شود. پایینترین قیمت در کندل از تمامی قیمتهای بازشدن و بسته شدن کندل نیز کمتر است. در مواردی نیز کمترین قیمت منطبق با قیمت باز شدن یا بسته شدن در کندل مربوطه است.

شدو در ارز دیجیتال چیست؟

بازار ارزهای دیجیتال یکی از بازارهای جدید است که در آن انواع رمزارزها خرید و فروش میشوند. بازار ارزهای دیجیتال که به ان بازار کریپتو نیز میگویند همانند بازارهای دیگر از نمودار قیمت و کندلهای قیمتی تشکیل شده است. بنابراین برای اینکه بتوانیم این بازار را تحلیل کنیم نیاز داریم تا همانند بازارهای دیگر درک درستی از آن داشته باشیم.

با توجه به نوسانات قیمتی زیادی که در بازار ارزهای دیجیتال وجود دارد، شدوهای بلندی در نمودار قیمت رمزارزها مشاهده میشود که نشانهای از افزایش فشار خرید یا فشار فروش در ناحیه مربوطه است. بنابراین با توجه به اینکه سایههای کندل در نمودار ارزهای دیجیتال در کدام ناحیه قیمتی مشاهده شود، تشکیل سایههای بلند در نمودار رمزارزها میتواند اطلاعات متنوعی از رفتار قیمت در اختیار تریدرها قرار دهد.

اگر به بازار ارزهای دیجیتال و نحوه تحلیل بازار مربوطه علاقهمند هستید، میتوانید از ویدیوهای آموزشی زیر که در فرادرس تهیه شدهاند برای آشنایی بیشتر با این بازار استفاده کنید.

علاوه بر فیلمهای آموزشی ذکر شده در بالا، فرادرس ویدیوهای آموزشی متنوع دیگری در بسیاری از حوزههای مربوط به ارزهای دیجیتال و ترید در این بازار فراهم کرده است که در صورت تمایل میتوانید از طریق لینک زیر به این آموزشهای ویدیویی دسترسی پیدا کنید.

ریجکشن کندل چیست؟

ریجکشن کندل زمانی روی میدهد که کندل شادو در نزدیکی نواحی حمایت یا مقاومتی تشکیل میشود. در این حالت کندل شادو با طول سایه بلند در بالا یا پایین در نزدیکی نواحی مهم قیمتی تشکیل میشود.

برای مثال کندلی با سایهای بلند در بالای بدنه را در نظر بگیرید که طول سایه بلند بالایی آن به ناحیه مقاومتی مهمی نفوذ کرده است. در این حالت با توجه به افزایش فشار فروش در ناحیه مقاومتی مربوطه این کندل به سمت پایین برمیگردد که به آن ریجکشن کندل از ناحیه مقاومتی میگویند. همین حالت بهطور معکوس برای کندلهای شادو با طول سایه بلند در پایین بدنه آنها نیز وجود دارد.

در این حالت کندل شادو با طول سایه بلند در پایین بدنه در نزدیکی ناحیه حمایتی به این ناحیه ورود میکند. در این حالت ممکن است سایه بلند کندل شادو به ناحیه حمایتی در نمودار نفوذ کند یا به آن نزدیک شود ولی با توجه به افزایش فشار خرید در ناحیه حمایتی به سمت بالا برگردد. بنابراین به این حالت نیز ریجکت کندل از ناحیه حمایتی میگوییم. برای آشنایی بیشتر در ادامه این مطلب شدو در بالا و پایین بادی کندل را توضیح میدهیم.

بادی کندل چیست؟

«بدنه» (Body) به قسمتی از کندل گفته میشود که بین قیمت باز شدن و بسته شدن کندل قرار دارد. کندلهای قیمتی میتوانند بدنههای کوتاه یا بلندی داشته باشند. در این حالت هر اندازه اختلاف قیمت باز شدن کندل با قیمت بسته شدن آن بیشتر باشد، بدنه کندل بلندتر است.

در صورتی که اختلاف بین قیمت باز شدن و بسته شدن کندل کم باشد، کندل مربوطه از بدنه کوتاهی تشکیل میشود. بدنه بلند برای کندلها نشانهای از قدرت کندل در روند مربوطه است. از سویی دیگر بدنههای کوتاه در کندلها نشانهای از ضعف و عدم تصمیمگیری در بازار مربوطه است.

بدنه کندلها با رنگهای سبز یا قرمز نمایش داده میشود. در صورتی که قیمت بسته شدن کندل از قیمت باز شدن آن بیشتر باشد، در این صورت کندل صعودی است و بدنه آن را با رنگ سبز نشان میدهند. در صورتی که قیمت بسته شدن کندل از قیمت باز شدن آن کمتر باشد نیز نشاندهنده روند نزولی قیمت در کندل است. در این حالت بدنه کندلهای نزولی را با رنگ قرمز نشان میدهند.

شدو در بالای بادی کندل چیست؟

شدو در بالای «بدنه» (Body) در کندل، بیشترین قیمت را در تایمفریم مربوطه نشان میدهد. بدنه کندل ناحیهای است که بین قیمتهای باز و بسته شدن کندل قرار دارد. زمانی که کندل باز میشود قیمت آن در بازه مربوطه نوسان میکند. در این حالت بیشترین قیمتی که در بازه مربوطه ثبت میشود ممکن است در بالای کندل با استفاده از سایهای نشان داده شود که به آن شدو در بالای کندل میگویند. شدو در بالای کندلهای صعودی یا نزولی میتواند تشکیل شود. برای درک بهتر این موضوع در ادامه تعبیر شدو در بالای هر کدام از کندلهای صعودی و نزولی را شرح میدهیم.

معنی شدو در بالای کندل صعودی چیست؟

ایجاد شدو در بالای کندل صعودی به این معنی است که بالاترین قیمت در بازه زمانی موردنظر از قیمت بستهشدن کندل بالاتر است. برای اینکه معنی شدوی بالای کندل صعودی را توضیح دهیم در ابتدا نیاز است تا با مفهوم کندل صعودی آشنا شویم. کندل صعودی که آن را با رنگ سبز نشان میدهند، بیانگر حرکت صعودی قیمت در تایمفریم موردنظر است.

در این حالت قیمت بسته شدن کندل از قیمت باز شدن آن بیشتر است. بنابراین تغییرات قیمت در بازه زمانی موردنظر افزایشی است. فاصله بین قیمت باز شدن و بسته شدن را بهعنوان بدنه کندل درنظر میگیرند. در کندلهای سبز صعودی این فاصله میتواند متغییر باشد.

در این حالت هراندازه بدنه کندل بزرگتر باشد، بیانگر مومنتوم بیشتر قیمت در فاصله بین باز شدن و بسته شدن کندل است. شدو در بالای کندل صعودی میتواند اندازههای متفاوتی داشته باشد. در این حالت هراندازه فاصله بین بیشترین قیمت و قیمت بسته شدن کندل بیشتر باشد، سایه کندل طویلتر است.

معنی شدو در بالای کندل نزولی چیست؟

ایجاد شدو در بالای کندل نزولی به این معنی است که بالاترین قیمت در بازه زمانی موردنظر از قیمت باز شدن کندل بالاتر است. کندلهای نزولی روندی کاهشی دارند. در این کندلها قیمت بسته شدن پایینتر از قیمت باز شدن است. این کندلها را با رنگ قرمز در نمودار نشان میدهند.

زمانی که در بالای کندل نزولی شدو تشکیل میشود این موضوع را بیان میکند که قیمت به بالاترین سطحی که شدوی کندل نشان میدهد در تایمفریم مربوطه رسیده است. اما با توجه به روند نزولی در بازار مربوطه قیمت دوباره به سمت پایین حرکت میکند و در قیمتی پایینتر از قیمت باز شدن کندل بسته میشود. بنابراین در نهایت این کندل روند نزولی در تایمفریم مربوطه را نشان میدهد.

شدو در پایین کندل در تحلیل تکنیکال چیست؟

شدو در پایین کندلهای قیمتی در تحلیل تکنیکال نیز تشکیل میشود. شدو میتواند در کندلهای صعودی یا نزولی تشکیل شود. وجود شدو در قسمت پایین بدنه کندلهای صعودی و نزولی این موضوع را نشان میدهد که فشار فروش در بازه زمانی مربوطه بهقدری زیاد شده است که توانسته قیمت را به پایینترین سطوح قیمتی در تایمفریم موردنظر کاهش دهد.

در این حالت با توجه به نوع کندل صعودی یا نزولی میتوان تعابیر متفاوتی برای شدو در پایین کندل در نظر گرفت که در ادامه هر کدام از این تعابیر را در کندلهای موردنظر بررسی میکنیم.

تعبیر شدو در پایین کندل صعودی چیست؟

کندلهای صعودی روندهای افزایشی قیمت را در بازار مربوطه نشان میدهند. در زمان باز شدن کندلهای صعودی قیمت میتواند به سمت بالا یا پایین حرکت کند. در این حالت با توجه به میزان فشار خرید و فروش در بازار مربوطه قیمت به سمت بالا یا پایین حرکت میکند.

بنابراین ممکن است در همان ابتدای باز شدن کندل فشار فروش باعث شود تا قیمت در ابتدا در روندی کاهشی به سمت قیمتهای پایینتر حرکت کند و کمترین مقدار خود را در نمودار قیمت ثبت کند. در حالتی دیگر ممکن است در ابتدای باز شدن کندل صعودی با افزایش فشار خرید قیمت به سمت بالا حرکت کند.

ولی در ادامه با افزایش فشار فروش به سمت پایین برگردد و حتی به پایینتر از قیمت باز شدن کندل نیز برسد. در هر صورت پس از ثبت کمترین مقدار در بازه مربوطه و تشکیل شدو در پایین کندل، افزایش فشار خرید در بازار باعث میشود تا روند افزایشی قیمت شروع شود و قیمت را به سطوح بالاتر هدایت کند.

تعبیر شدو در پایین کندل نزولی چیست؟

زمانی که در پایین کندلهای نزولی شدو تشکیل میشود، این موضوع را به تحلیلگران تکنیکال و تریدرها نشان میدهد که افزایش فشار فروش در بازار مربوطه باعث پایین رفتن قیمت تا کمینههای قیمتی در بازه زمانی مربوطه شده است. اما پس از مدتی با افزایش فشار خرید، قیمت توانسته دوباره به سمت بالا حرکت کند. در این حالت قیمت بسته شدن در کندل نزولی بالاتر از کمترین قیمت در تایمفریم مربوطه است.

بنابراین اگر بخواهیم از زمان باز شدن کندل نزولی نوسانات قیمت را بررسی کنیم، میتوانیم اینگونه توضیح دهیم که در زمان باز شدن قیمت، این احتمال وجود دارد تا با افزایش فشار خرید قیمت در ابتدا به سمت بالا حرکت کند و سپس سیر نزولی خود را آغاز کند. در حالتی دیگر این احتمال وجود دارد که قیمت در ابتدا به سمت پایین حرکت کند و سپس با افزایش فشار خرید به سمت بالا حرکت کند و بیشینه قیمتی را در تایمفریم مربوطه ثبت کند.

پس از نوسانات قیمتی در نهایت قیمت به سمت پایین حرکت میکند. با افزایش فشار فروش قیمت میتواند کمینه قیمتی در بازه موردنظر را در نمودار قیمت ثبت کند. اما در ادامه با افزایش فشار خرید، قیمت دوباره به سمت بالا حرکت میکند و کندل موردنظر در قیمتی بالاتر از کمترین مقدار ثبت شده در نمودار قیمت بسته میشود.

شدو بلند نشانه چیست؟

شدو با طول بلند نشاندهنده بازار پرنوسان است. بنابراین زمانی که کندلهایی با شدوی طویل در نمودار قیمت مشاهده شود، به این معنی است که در بازه زمانی موردنظر نوسان قیمتی زیادی وجود دارد. کندلهای قیمتی میتوانند از سمت بالا، پایین یا از هر دو سمت دارای شدوی طویلی باشند که هر کدام از این حالات نشاندهنده نوسانات قیمتی در بازار است.

اما در حالتی که از دو طرف شدوهای طویلی در نمودار قیمت مشاهده شود، به معنای نوسان بیشتری در تایمفریم مربوطه است. برای آشنایی با مفهوم تایمفریم میتوانید مطلب تایمفریم چیست در مجله فرادرس را مطالعه کنید.

برای درک بهتر این موضوع در ادامه این مطلب شدو با طول بلند را در دو حالت شدو در بالا و شدو در پایین بدنه شرح میدهیم.

مفهوم شدوی بلند در بالای بدنه چیست؟

شدوی بلند در بالای بدنه به این معنی است که نمودار قیمت در برخورد با ناحیهای مقاومتی به سمت پایین برگشته است. کندلهای با طول بلند در بالای بدنه زمانی تشکیل میشوند که با افزایش فشار خرید در ابتدا قیمت به سمت بالا حرکت میکند ولی پس از مدتی افزایش فشار فروش باعث کاهش قیمت به سمت سطوح پایینتر قیمتی میشود. در این حالت خطی بلند در بالای بدنه در این کندلها تشکیل میشود.

بنابراین این کندلها بهطور کلی کندلهایی نزولی محسوب میشوند و نشاندهنده برگشت قیمت از سطوح بالای قیمتی هستند. البته ممکن است این کندلها دارای بدنههایی با رنگ سبز یا قرمز باشند. به عبارت دیگر ممکن است قیمت بسته شدن در بالا یا در پایین قیمت باز شدن در این کندلها قرار بگیرد اما با توجه به اینکه قیمت از سطوح بالا به سمت قیمتهای پایینتر رانده میشود، بنابراین تریدرها این کندلها را بهعنوان کندلهای نزولی در نظر میگیرند. کندلهایی که سایهای بلند در بالای بدنه دارند بیانگر انجام فروشهایی سنگین در ناحیه مربوطه هستند که باعث جلوگیری از روند صعودی قیمت شده است.

تحلیل بازار برای شدوهای بلند در بالای بادی

زمانی که کندلی با شدوی بلند در بالای بادی کوچک تشکیل میشود، نشاندهنده این است که بانکها و موسسات مالی بزرگ شروع به فروش میکنند. این موضوع میتواند به حالتهای متفاوتی روی دهد. در یکی از این حالات ممکن است این نهادهای مالی بزرگ پوزیشنهای شورت جدیدی باز کنند.

یا در حالتی دیگر این امکان وجود دارد که این موسسات مالی در قیمتهای موردنظر نسبت به تیکپروفیت اقدام کنند. در هر صورت فشار فروش ایجاد شده باعث میشود تا قیمت به سمت پایین حرکت کند و شدوهای قیمتی بلندی در بالای بدنه کندلها تشکیل شود.

اما چرا بانکها و موسسات مالی بزرگ اقدام به فروش میکنند. اقدام به فروش این موسسات میتواند به دلیل پیشبینی آنها از برگشت روند صعودی و شروع روندی نزولی در بازار باشد که در این حالت برای کسب سود از بازار، سعی میکنند تا داراییها و سهام مربوطه را در قیمتهای بالا بفروشند و از بازار خارج شوند.

اما دلیل دیگری که باعث انجام فروش گسترده این نهادهای مالی میشود، پایین آوردن قیمت برای خرید دوباره در سطوح قیمتی مناسبتر است. در هر صورت زمانی که این نهادهای مالی اقدام به فروش میکنند، بازار دارای نوسانات قیمتی میشود و سایههای طویلی در بالای بدنه کندل مربوطه بهوجود میآید.

مفهوم شدوی بلند در پایین بدنه چیست؟

زمانی که سایه کندلهای قیمتی در پایین بدنه تشکیل میشود، به این معنی است که پایینترین قیمت در سطوح قیمتی کمتری نسبت به قیمت باز یا بسته شدن کندل قرار دارد. در این حالت هر اندازه سایه پایینی کندل بلندتر باشد، به معنای افزایش فشار خرید در سطوح پایینی است که باعث برگشت قیمت به سطوح بالاتر قیمت شده است.

این حالت زمانی روی میدهد که قیمت در روند نزولی با حمایتی روبرو میشود. در این حالت با توجه به افزایش فشار خرید در ناحیه حمایتی، قیمت دارایی یا سهام به سمت بالا حرکت میکند. زمانی که سایه بلند در پایین بدنه کندل مشاهده میشود، در حالت کلی بهمعنای وجود فشار خرید است که باعث حرکت قیمت به سمت بالا میشود.

بنابراین این کندلها در حالت کلی صعودی محسوب میشوند. اما نکته مهمی که برای انجام ترید موفق و نوسانگیری در بازار مربوطه باید به آن توجه کنیم، شرایط کلی بازار و نواحی مهم قیمتی در نمودار است. بنابراین زمانی کندلها با سایه بلند در پایین بدنه از اهمیت بالاتری برخوردار میشوند که این کندلها در نزدیکی نواحی حمایتی در نمودار قیمت تشکیل شوند. در این حالت احتمال تغییر جهت حرکت بیشتری در بازار مربوطه وجود دارد.

دلیل تشکیل سایه بلند در زیر کندل چیست؟

همانطور که بانکها و موسسات مالی دلیل اصلی تشکیل سایههای بلند در بالای کندلهای قیمتی هستند، در تشکیل سایههای بلند در پایین کندلهای قیمتی نیز نهادهای مالی نقش مهمی دارند. در این حالت بانکها و نهادهای مالی با خریدهای گسترده در نواحی مهم قیمتی، باعث تشکیل کندلهایی با طول سایه بلند در پایین بدنه کندل میشوند.

بنابراین زمانی که کندل باز میشود، در ابتدا فشار فروش باعث میشود تا قیمت پایین رود. سپس نهادهای مالی با خریدهایی که انجام میدهند، باعث افزایش قیمت به سطوح بالاتر قیمتی میشوند.

بررسی شدو در الگوهای شمعی چیست؟

بررسی شدو در الگوهای شمعی به تحلیل سایه تشکیل شده در الگوهای شمعی میپردازد. بنابراین در بررسی سایه الگوهای شمعی در تحلیل تکنیکال نقش سایه کندل را نسبت به موقعیت قرارگیری کندل مربوطه در نمودار قیمت بررسی میکنیم. در تحلیل شدو در الگوهای قیمتی میبایست به موقعیت قرارگیری آن نسبت به نواحی مهم قیمت در تحلیل تکنیکال توجه شود.

علاوه بر این در بررسی شدو در الگوهای شمعی میبایست به کندلهایی که بعد از کندل موردنظر تشکیل میشوند نیز توجه کنیم تا بتوانیم موقعیتهای مناسبی را برای ترید با استفاده از الگوی موردنظر پیدا کنیم.

در بررسی شدو در الگوهای شمعی، تریدرها سایه کندلها را با توجه به موقعیت قرارگیری آنها در بین کندلهای قبلی و بعدی در نمودار ارزیابی میکنند. این موضوع باعث میشود تا تریدرها بتوانند با توجه به روندهای اصلی در تایمفریمهای بالاتر موقعیتهای مناسبی را برای ورود به معامله در نمودار قیمت پیدا کنند.

با توجه به اینکه کندلهای دارای شدوهای بلند بیانگر وجود فشار خرید یا فشار فروش در تایمفریم مربوطه هستند، بنابراین بررسی نوسانات قیمت در این کندلها در نمودار برای پیدا کردن موقعیتهای مناسب معاملاتی اهمیت زیادی دارد. با توجه به این موضوع در ادامه این مطلب شدوهای بلند در بالا و پایین الگوهای شمعی در نمودار قیمت را بهطور جداگانه شرح میدهیم و برای هر کدام نمونههایی را ذکر میکنیم.

استراتژی سایه ها

استراتژی سایهها به روشهای ترید گوناگون با استفاده از کندل شادو میپردازد. همانطور که پیشتر توضیح دادیم تشکیل کندل شادو در نواحی مهم قیمتی همانند حمایتها و مقاومتها در تایمفریمهای بالا در نمودار قیمت این فرصت را در اختیار تریدرها قرار میدهد تا بتوانند میزان فشار خرید و فروش را در این نواحی بررسی کنند.

این موضوع در تحلیل پرایس اکشن برای پیدا کردن موقعیتهای مناسب ترید استفاده میشود. بنابراین با توجه به تشکیل سایههایی که در نواحی مهم قیمتی تشکیل میشود و با بررسی کندل یا کندلهای بعد از کندل شادو، تریدرها میتوانند موقعیتهای مناسبی را برای پوزیشنهای معاملاتی لانگ یا شورت در نمودار قیمت پیدا کنند.

استراتژی سایهها در کندل شادو را میتوان در دو دسته سایههای بلند در بالای بدنه و سایههای بلند در پایین بدنه بررسی کرد که برای هر کدام از این حالات میتوان الگوهای مختلف کندلی را توضیح داد.

بنابراین برای درک بهتر این موضوع در ابتدا به این موضوع میپردازیم که اهمیت شدوهای بلند در بالای الگوهای شمعی چیست و برخی از الگوهای مهم شمعی را شرح میدهیم و پس از آن برخی از استراتژیهای مربوط به سایههای بلند در پایین بدنه کندل شادو را شرح میدهیم.

اهمیت سایه های بلند در بالای الگوهای شمعی چیست؟

برای اینکه بدانیم اهمیت شدو های بلند در الگوهای شمعی چیست نیاز داریم تا سایههای بلند تشکیل شده را در برخی از الگوهای قیمت بررسی کنیم. در مواردی سایههای بلند در بالای الگوهای شمعی تشکیل میشوند. برای مثال در الگوهای شمعی ستاره دنبالهدار که در ادامه توضیح میدهیم، سایههای بلند در قسمت بالای بدنه این الگو تشکیل میشوند.

با تحلیل این الگوی قیمتی و بررسی آن نسبت به موقعیت قرارگیری در نمودار قیمت میتوانیم پیشبینی بهتری از روندهای آتی در بازار مربوطه بهدست آوریم. بنابراین در ادامه این مطلب به این موضوع میپردازیم که شدو در کندل ستاره دنبالهدار چیست و نحوه ترید با استفاده از این الگو را توضیح میدهیم.

شدو در کندل ستاره دنبالهدار چیست؟

کندل «ستاره دنبالهدار» (Shooting Star) دارای سایهای بلند در بالای بدنه است. این کندل بدنهای کوچک دارد و معمولا در انتهای روندهای صعودی در بازار مشاهده میشود. این کندلها که به آنها پینبار نزولی نیز گفته میشود، سیگنالی برای شروع روندهای نزولی در بازار محسوب میشوند.

تشکیل الگوی ستاره دنبالهدار در نمودار قیمت به تریدرها کمک میکند تا آغاز روندهای نزولی را در بازار مربوطه پیشبینی کنند. در این حالت زمانی که نمودار قیمت به نواحی مهم مقاومتی میرسد این الگو تشکیل میشود. نحوه تشکیل این الگو نیز به این صورت است که در ابتدا قیمت در روندی صعودی قرار دارد.

بنابراین با فشار خرید به سطوح قیمتی بالایی میرسد. اما با نزدیک شدن به ناحیه مقاومتی در نمودار قیمت به تدریج فشار فروش افزایش پیدا میکند و باعث میشود تا قیمت به سمت پایین برگشت کند. در این حالت سایهای بلند در بالای بدنهای کوچک در الگوی ستاره دنبالهدار تشکیل میشود.

نسبت طول شدو به بدنه در ستاره دنبالهدار چیست؟

الگوی ستاره دنبالهدار یکی از الگوهایی است که طول سایه بلندی در بالای بدنه کندل مربوطه تشکیل میدهد. اما سوالی که ممکن است مطرح شود این است که طول سایه در این الگو نسبت به بدنه چقدر است. طول سایه بالایی در الگوی ستاره دنبالهدار نسبت به بدنه آن میبایست حداقل دو برابر باشد.

در این حالت بدنه این الگو میتواند به رنگ قرمز یا سبز باشد. به عبارتی دیگر کندل مربوطه میتواند روندی صعودی یا نزولی داشته باشد. اما در صورتی که بدنه کندل نزولی باشد بهتر است. همانطور که در تصویر زیر مشاهده میکنید. خط روند صعودی نشاندهنده روند افزایشی در قسمت مشخصشده در نمودار است.

در پایان روند صعودی الگوی ستاره دنبالهدار تشکیل شده است. در این حالت مشاهده میکنید که روند صعودی پایان یافته و نمودار قیمت وارد روند نزولی شده است. در این حالت تریدرها میتوانند با توجه به دریافت سیگنال نزولی از این الگو وارد معاملات شورت در بازار مربوطه شوند که در ادامه آن را شرح میدهیم.

نحوه ترید با الگوی ستاره دنبالهدار

الگوی ستاره دنبالهدار یکی از الگوهای قیمتی است که تریدرها از آن برای پیدا کردن موقعیتهای معاملاتی شورت در بازار مربوطه استفاده میکنند. برای این منظور در ابتدا نواحی مهم قیمتی همانند مقاومتهای مهم در تایمفریم بالاتر را در نمودار مشخص میکنند.

سپس منتظر میمانند تا الگوی ستاره دنبالهدار که نشانهای از ضعف در روند صعودی قیمت است، در نزدیکی ناحیه مقاومتی مهم تشکیل شود. اما برای انجام معاملات و نوسانگیری از بازار موردنظر علاوه بر سیگنال مناسب نزولی، تریدرها نیاز دارند تا الگوهای بعدی تشکیل شده پس از شکلگیری ستاره دنبالهدار را نیز بررسی کنند.

در این حالت در صورتی که الگوهای شمعی بعدی نیز نشاندهنده روندی نزولی در بازار باشد، معاملهگران میتوانند با نسبت ریسک به ریوارد مناسب وارد پوزیشن معاملاتی شورت شوند. برای این منظور نیاز دارند تا قیمتهای مناسبی را برای تارگت و حد ضرر در معاملات درنظر بگیرند که مطابق با استراتژی مدیریت ریسک مورد نظر باشد.

بنابراین پس از تشکیل کندلهای تایید روند نزولی میتوانند وارد پوزیشن معاملاتی شورت شوند و حد ضرر معامله را در بالای کندل ستاره دنبالهدار و در بالای سایه بلند آن قرار دهند. قیمت تارگت را نیز میتوانند با توجه به مقدار حد ضرر و شرایط نمودار قیمت در سطوحی پایینتر از قیمت ورود در نمودار درنظر بگیرند.

شدو در کندل دوجی چیست؟

«کندل دوجی» (Doji Candle Pattern) یکی از الگوهای شمعی در نمودار قیمت محسوب میشود که نشاندهنده نوعی بیتصمیمی در بازار مربوط است. کندلهای دوجی را میتوان از دو خط عمود برهم که به صورت علامت بهعلاوه نسبت بههم قرار دارند، در نمودار قیمت پیدا کرد.

البته در برخی از انواع الگوهای دوجی تنها خطی افقی مشاهده میشود. که بیانگر یکسان بودن قیمتهای باز شدن، بسته شدن، کمترین و بیشترین قیمت است. کندل دوجی تقریبا فاقد بدنه است. بنابراین قیمتهای باز شدن و بسته شدن تقریبا با هم برابر هستند. انواع مختلفی از کندلهای دوجی را در نمودار قیمت میتوان مشاهده کرد.

با توجه به موقعیت قرار گرفتن خط افقی در این کندل میتوانیم الگوهای دوجی متفاوتی را در نمودار قیمت پیدا کنیم. اما نوعی از کندل دوجی بهنام دوجی سنگ قبر وجود دارد که بسیار شبیه به الگوی ستاره دنبالهدار است. تنها تفاوتی که این نوع دوجی با الگوی ستاره دنبالهدار دارد، این است که الگوی دوجی فاقد بدنه است.

بنابراین بیشتر تحلیلهایی که درباره الگوی ستاره دنبالهدار بیان شد، میتواند در مورد این نوع از الگوی دوجی صادق باشد. برای درک بهتر این مطلب در ادامه به این موضوع میپردازیم که شدو در الگوی دوجی سنگ قبر چیست و نحوه ترید با استفاده از این الگو را شرح میدهیم.

شدو در الگوی دوجی سنگ قبر چیست؟

«کندل دوجی سنگ قبر» (Gravestone Doji) یکی از انواع الگوهای دوجی در نمودار قیمت است که بسیار شبیه به الگوی ستاره دنبالهدار است. این الگو فاقد بدنه است و قیمتهای باز شدن و بسته شدن یکسانی دارد. از سویی دیگر در قسمت پایین خط افقی که نشاندهنده قیمتهای باز شدن و بسته شدن است، سایهای وجود ندارد.

در این الگو تنها سایهای بلند در قسمت بالای خط افقی مربوطه مشاهده میشود. برای اینکه بدانیم اهمیت شدو در کندل دوجی سنگ قبر چیست باید به این نکته توجه کنید که سایه بلند در این الگوی قیمتی نشاندهنده نوعی برگشت قیمت به سمت پایین است. این موضوع کاملا مشابه با حالتی است که در الگوی ستاره دنبالهدار وجود دارد.

بنابراین در ابتدا فشار خرید باعث بالا رفتن قیمت در این الگو میشود. اما در ادامه با افزایش فشار فروش، قیمت ریزش میکند و به قیمت باز شدن کندل برمیگردد. با وجود اینکه الگوی دوجی سنگ قبر یکی از انواع الگوهای شمعی نزولی محسوب میشود ولی برای اینکه بتوانیم با استفاده از این الگو ترید موفقی انجام دهیم میبایست شرایط نمودار قیمت را در ارتباط با این الگو بررسی کنیم.

برای درک بهتر این موضوع در ادامه نحوه ترید با استفاده از الگوی دوجی سنگ قبر را شرح میدهیم. همانطور که در تصویر زیر مشاهده میکنید، کندل دوجی نزولی که بهعنوان کندل دوجی سنگ قبر شناخته میشود در انتهای روند صعودی تشکیل شده است. در این مثال مشاهده میکنید که پس از تشکیل این الگوی نزولی، روند صعودی قیمت پایان یافته است و قیمت پس از مدتی درجا زدن در محدودهای قیمتی وارد روند نزولی شده است.

نحوه ترید با استفاده از الگوی دوجی سنگ قبر

با توجه به اینکه الگوی دوجی سنگ قبر یکی از انواع الگوهای نزولی در نمودار قیمت است، بنابراین تریدرها میتوانند با استفاده از این الگو موقعیتهای مناسب معاملاتی را در نمودار قیمت پیدا کنند. برای این منظور تریدرها در ابتدا نواحی مهم مقاومتی را در نمودار مشخص میکنند.

مشخص کردن نواحی مهم مقاومتی در نمودار قیمت به این دلیل است که روندهای صعودی در بازار با رسیدن به نواحی مقاومتی مهم در نمودار قیمت معمولا تمایل دارند تا تغییر مسیر دهند و به سمت پایین حرکت کنند. بنابراین در نواحی مهم مقاومتی احتمال تشکیل الگوی کندل دوجی سنگ قبر یا دیگر الگوهای نزولی همانند الگوی ستاره دنبالهدار وجود دارد.

در این حالت همانطور که برای نحوه ترید با استفاده از الگوی ستاره دنبالهدار شرح دادیم با شکلگیری الگوی دوجی نزولی با سایهای بلند در بالای آن تریدرها آماده باز کردن پوزیشنها معاملاتی شورت میشوند. اما قبل از باز کردن این پوزیشنهای معاملاتی میبایست کندلهای بعد از این الگوی نزولی را نیز بررسی کنند.

در این حالت در صورتی که کندلهای بعدی نیز سیگنال نزولی کندل دوجی سنگ قبر را تایید کند، در این حالت با توجه به مدیریت ریسک و با انتخاب نسبت ریسک به ریوارد مناسب میتوانیم وارد پوزیشن شورت شویم. در این حالت نیز میتوانیم حد ضرر پوزیشن مربوطه را در بالای سایه کندل دوجی قرار دهیم. بنابراین برای انجام ترید با استفاده از کندل دوجی میبایست در ابتدا روند اصلی بازار را در نظر داشته باشیم و با توجه به نواحی مهم قیمتی در تایمفریمهای بالاتر وارد پوزیشن معاملاتی شویم.

اهمیت شدو های بلند در پایین الگوهای شمعی چیست؟

شدوهای بلند در پایین الگوهای شمعی زمانی اهمیت پیدا میکنند که موقعیت تشکیل کندل را با توجه به کندلهای دیگر در نمودار قیمت بررسی کنیم. در این حالت با توجه به اینکه سایههای بلندی که در پایین الگوهای شمعی تشکیل میشوند، بیانگر نوعی فشار خرید و برگشت قیمت به سطوح بالاتر هستند، بنابراین زمانی که این الگوهای قیمتی در سطوح حمایتی مهم در نمودار قیمت تشکیل شوند، این امکان را به تریدرها میدهد تا بتوانند موقعیتهای مناسبی را برای باز کردن پوزیشنهای لانگ و استفاده از روند افزایشی در نمودار قیمت پیدا کنند.

برای این منظور تریدرها میبایست علاوه بر در نظر گرفتن موقعیت تشکیل این سایههای بلند در نمودار قیمت، کندلهای بعد از الگوی شمعی مربوطه را بررسی کنند تا تاییدهای لازم را برای باز کردن پوزیشن معاملاتی موردنظر بهدست آورند. در ادامه به این موضوع میپردازیم که شدو در کندل چکش چیست و تشکیل شدو را در قسمت پایین یکی از الگوهای مهم بهنام الگوی چکش در نمودار قیمت بررسی میکنیم.

شدو در کندل چکش چیست؟

«کندل چکش» (Hammer Candlestick) یکی از الگوهای شمعی در تحلیل تکنیکال است که از کندلی با بدنهای کوچک و سایهای بلند در زیر آن تشکیل میشود. بنابراین شدو در کندل چکش در قسمت پایین آن تشکیل میشود و بیانگر این موضوع است که در تایمفریم مربوطه برای مدتی قیمت به سطوح پایینتری کاهش یافته است.

اما در ادامه با افزایش فشار خرید در بازه زمانی موردنظر قیمت به سمت بالا حرکت کرده است. بنابراین کندل چکش الگویی تک کندلی است که معمولا در روندهای نزولی دیده میشود و بیانگر احتمال برگشت قیمت به سطوح بالاتر در نمودار مربوطه است.

الگوی کندل بیانگر افزایش فشار خرید در تایمفریم مربوطه است که باعث تشکیل سایهای بلند در قسمت پایین آن شده است. از سویی دیگر زمانی که این الگو در نمودار قیمت و با توجه به موقعیت آن نسبت به نواحی مهم حمایتی درنظر گرفته شود، بیانگر احتمال تغییر جهت روند نزولی و شروع روندی صعودی در نمودار قیمت است. بنابراین تریدرها میتوانند با بررسی موقعیت تشکیل کندل چکش در نمودار قیمت، پوزیشنهای معاملاتی مناسبی را پیدا کنند.

در ادامه به این موضوع میپردازیم که اهمیت شدو در ترید با کندل چکش چیست و نحوه ترید با این الگو را شرح میدهیم. همانطور که در تصویر زیر مشاهده میکنید سایه بلند در پایین بدنهای کوچک در الگوی چکش، تصویری از چکش را در ذهن تداعی میکند.

نسبت طول شدو به بدنه در کندل چکش چیست؟

کندل چکش با توجه به سایه بلندی که در قسمت پایین بدنه آن وجود دارد بهعنوان کندل چکش شناخته میشود. این سایه بهگونهای است که میبایست حداقل دو برابر بدنه آن باشد. بنابراین کندل چکش با توجه به طول بلند سایه پایینی آن بهعنوان یکی از کندلهای مهم برگشتی محسوب میشود.

در این حالت اهمیت شدو و طول آن زمانی بیشتر میشود که بتوانیم کندل چکش را با توجه به موقعیت شکلگیری آن در نمودار قیمت و با توجه به نزدیکی آن به نواحی مهم حمایتی بررسی کنیم. در این حالت زمانی که کندل چکش در نزدیکی نواحی مهم حمایتی در تایمفریمهای بالاتر تشکیل شود، بیانگر احتمال برگشت قیمت به سمت بالا است.

با توجه به اهمیت کندل چکش تریدرها از آن بهعنوان سیگنالی برای تغییر جهت روند حرکت در معاملات استفاده میکنند. برای درک بهتر این موضوع در ادامه نحوه ترید با کندل چکش را شرح میدهیم.

نحوه ترید با کندل چکش

شناسایی کندلهای چکش زمانی اهمیت پیدا میکند که بتوانیم آنها را در نزدیکی نواحی مهم قیمتی در نمودار مشخص کنیم. نکته مهمی که برای ترید با استفاده از تحلیل تکنیکال در نمودار قیمت باید به آن توجه کنیم این است که برای باز کردن پوزیشنهای معاملاتی در جهت موردنظر، در صورتی میتوانیم به احتمال موفق بودن معاملات خود امیدوار باشیم که بتوانیم مجموعهای از عوامل مساعد برای حرکت قیمت در مسیر پیشبینی شده را در نمودار قیمت پیدا کنیم.

برای مثال برای این که بتوانیم موقعیتهای مناسبی را برای باز کردن پوزیشنهای معاملاتی لانگ با استفاده از کندل چکش پیدا کنیم، نیاز داریم تا در ابتدا روندهای بازار را مشخص کنیم. در این حالت کندلهایی که در انتهای روندهای نزولی و نزدیک نواحی مهم حمایتی تشکیل میشوند را میبایست بررسی کنیم.

در این حالت پیدا کردن کندلهای چکشی با سایهای بلند میتواند احتمال برگشت روند قیمت را به سمت سطوح بالاتر افزایش دهد. بنابراین با توجه به اینکه قیمتها معمولا تمایل دارند تا در نواحی مهم حمایتی به سمت بالا تغییر جهت دهند، بنابراین تشکیل کندل چکش که بیانگر افزایش فشار خرید در تایمفریم مربوطه است، میتواند سیگنال مناسبی برای احتمال برگشت قیمت به سمت بالا باشد. با مشاهده تشکیل این نوع کندل، تریدرها آماده ورود به معاملات میشوند.

اما تا زمانی که تاییدهای دیگری از کندلهای قیمتی بعدی دریافت نکنند، وارد پوزیشن لانگ نمیشوند. بنابراین با پیدا کردن کندلهای تاییدیه بعد از کندل چکش، آنها میتوانند با خیال آسودهتری نسبت به باز کردن پوزیشنهای لانگ اقدام کنند. در این حالت حد ضرر خود را با توجه به شرایط کندلهای دیگر در نمودار کمی پایینتر از سایه کندل چکش یا کمی پایینتر از کمینههای نسبی در نمودار قیمت قرار میدهند.

جمعبندی

در ابتدای این مطلب از مجله فرادرس شدو را تعریف کردیم و مفهوم شدو در نمودار شمعی را توضیح دادیم. سپس اطلاعات دریافتی از کندل قیمت را شرح دادیم. برای این منظور قیمت باز شدن، قیمت بسته شدن، بیشترین قیمت و کمترین قیمت را توضیح دادیم. در ادامه مفهوم شدو در بالای کندل را شرح دادیم و معنی شدو در بالای کندلهای صعودی و نزولی را بیان کردیم. در ادامه شدو در پایین کندل را شرح دادیم.

برای این منظور تعبیر شدو در پایین کندلهای صعودی و نزولی را بیان کردیم. در ادامه مفهوم شدو با طول بلند را شرح دادیم و مفهوم شدوی بلند در بالای بدنه، تحلیل بازار برای شدوهای بلند در بالای کندل، مفهوم شدوی بلند در پایین بدنه و دلیل تشکیل سایه بلند در زیر کندل را شرح دادیم.

سپس به بررسی شدو در الگوهای شمعی پرداختیم و اهمیت شدوهای بلند در بالای الگوهای شمعی را توضیح دادیم. بنابراین شدو در کندل ستاره دنبالهدار، شدو در کندل دوجی و شدو در الگوی دوجی سنگ قبر را شرح دادیم. در پایان نیز اهمیت شدوهای بلند در پایین الگوهای شمعی را بیان کردیم و پس از ارائه توضیحاتی درباره شدو در کندل چکش، نحوه ترید با این الگوی شمعی را بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source