الگوی سقف دوقلو در تحلیل تکنیکال یکی از الگوهای برگشتی نزولی است که تشکیل آن در نمودار قیمت احتمال برگشت قیمت از روند صعودی به نزولی را افزایش میدهد. تشکیل این الگو در انتهای روندهای صعودی سیگنالی برای برگشت روند به سمت سطوح پایینتر قیمتی محسوب میشود. تریدرها از این الگو در تایمفریمها کوتاهمدت و بلندمدت برای ترید استفاده میکنند. در این مطلب از مجله فرادرس در ابتدا این الگو را شرح میدهیم و پس از ارائه توضیحاتی درباره ساختار آن در نمودار قیمت، نحوه ترید با استفاده از این الگو را توضیح میدهیم. مزایا و معایب آن را بیان میکنیم و در پایان نیز توضیحاتی درباره الگوی سقف دوقلو در بازار کریپتو ارائه میکنیم.

الگوی سقف دوقلو در تحلیل تکنیکال

«الگوی سقف دوقلو» (Double Top Pattern) یکی از الگوهای نموداری است که نشان دهنده احتمال برگشت روند بازار در کوتاه یا بلندمدت است. الگوی سقف دوقلو معمولا در انتهای روندهای صعودی در نمودار مشاهده میشود.

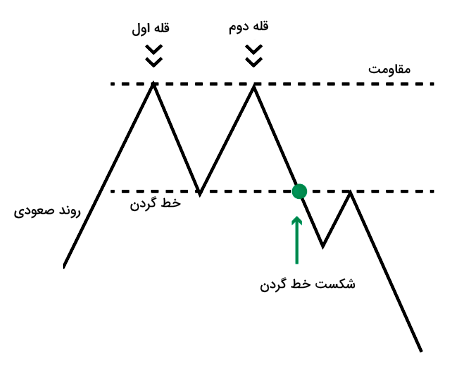

این الگو با دو قله پشت سر هم که تقریبا هماندازه هستند در نمودار قیمت شناسایی میشود. بنابراین این الگو شکلی شبیه به حرف M انگلیسی در نمودار تشکیل میدهد و این موضوع را نشان میدهد که در مسیر روند صعودی قیمت سطح مقاومتی مهمی وجود دارد.

تشکیل اولین بیشینه در این الگو که قله اول را میسازد بیانگر وجود ناحیهای مقاومتی در مسیر روند صعودی است. بنابراین قیمت برای مدتی به سمت پایین حرکت میکند که نشانگر کاهش موقت مومنتوم صعودی در روند قیمت است.

در ادامه قیمت به سمت سطوح بالاتر حرکت میکند و قله دومی را در نمودار تشکیل میدهد. خط گردن در این الگو که پایینترین سطح در بین دو قله است، برای تایید این الگو مهم است. زمانی که قیمت با شکست خط گردن به سمت پایین آن حرکت میکند، سیگنالی برای برگشت روند به سمت سطوح پایینتر محسوب میشود.

تشکیل الگوی سقف دوقلو در نمودار

آگاهی از نحوه تشکیل الگوی سقف دوقلو در تحلیل تکنیکال برای تریدرهایی که بهدنبال سیگنالهای برگشت روند هستند از اهمیت بالایی برخوردار است.

این الگو بهگونهای در نمودار قیمت تشکیل میشود که بیانگر نوعی کاهش در مومنتوم حرکت صعودی است که احتمال برگشت روند به سمت سطوح پایینتر را افزایش میدهد. پس از شکلگیری سقف دوقلو میتوان آن را با انواع خطوط روند در نمودار مشخص کرد. خطوط روند به تریدرها در شناسایی بهتر الگوهای قیمتی کمک میکنند.

یادگیری تحلیل تکنیکال با فرادرس

یکی از موارد مهمی که در یادگیری تحلیل تکنیکال در بازارهای مالی لازم است به آن توجه شود، شناسایی و استفاده از الگوهای قیمتی همانند الگوی سقف دوقلو در تحلیل تکنیکال است. این الگوهای قیمتی به تریدرها کمک میکنند تا بتوانند موقعیتهای مناسبی را برای ورود به معامله در بازار موردنظر پیدا کنند. یادگیری الگوهای قیمتی در تحلیل تکنیکال مطرح میشوند و آموختن آنها باعث میشود تا تریدرها تحلیل بهتری از نمودار قیمت داشته باشند.

علاوه بر الگوهای قیمتی ابزارهای دیگری در تحلیل تکنیکال وجود دارند که تریدرها میتوانند برای تحلیل قیمت از آنها استفاده کنند. ابزارهایی همانند انواع اندیکاتورها و اسیلاتورها به تریدرها در تایید سیگنالهای دریافتی از الگوهای قیمتی کمک میکنند و تریدرها میتوانند از ترکیب آنها نیز برای پیشبینی دقیقتر روندهای قیمتی استفاده کنند.

برای این منظور لازم است تا تریدرها پس از آشنایی با مفاهیم اولیه در تحلیل تکنیکال استراتژیهای معاملاتی متنوعی را در ترید استفاده کنند تا بتوانند مهارتهای بیشتری در انجام معاملات بهدست آورند.

با توجه به اهمیت یادگیری تحلیل تکنیکال برای انجام معاملات موفق، فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای دسترسی به فیلمهای آموزشی بیشتر در حوزه تحلیل تکنیکال میتوانید از لینک زیر استفاده کنید.

تشخیص الگوی سقف دوقلو در تحلیل تکنیکال

برای تشخیص الگوی سقف دوقلو در تحلیل تکنیکال در ادامه با جزئیات بیشتری درباره ساختار این الگو در نمودار قیمت آشنا میشویم.

- قله اول: قله اول در الگوی سقف دوقلو زمانی تشکیل میشود که روند صعودی پس از برخورد به ناحیهای مقاومتی امکان ادامه روند را از دست میدهد و به سمت پایین حرکت میکند. قله اول در سقف دوقلو اولین بیشینه در این الگو است و سطح مقاومتی مهمی محسوب میشود.

- پولبک: در ادامه تشکیل قله اول با برگشت قیمت کمینهای در نمودار مربوطه تشکیل میشود. این برگشت قیمت معمولا از سطح حمایتی مهم در قسمت پایین این الگو عبور نمیکند. این موضوع نشاندهنده احتمال ادامهدار بودن روند صعودی پس از پولبک است.

- قله دوم: تشکیل قله دوم در الگوی سقف دوقلو این موضوع را بیان میکند که قیمت بار دیگر برای شکستن ناحیه مقاومتی به سمت بالا حرکت کرده است. اما با توجه به اینکه نتوانسته است از سطح مقاومتی مربوطه عبور کند، بنابراین به سمت پایین برگشته و قله دوم را تشکیل داده است.

- خط گردن: خطی که از کمینه قیمتی تشکیل شده بین دو قله عبور میکند، خط گردن در الگوی سقف دوقلو نام دارد. خط گردن ناحیه حمایتی مهمی در این الگو را تشکیل میدهد. خط گردن پایهای برای این الگو است و سطح مهمی در تایید این الگو محسوب میشود.

- شکست خط گردن: تایید الگوی سقف دوقلو در نمودار قیمت زمانی انجام میشود که بعد از تشکیل قله دوم خط گردن توسط قیمت به سمت پایین شکسته میشود. این موضوع تغییر روند از صعودی به نزولی را در نمودار قیمت نشان میدهد. به عبارت دیگر این شکست بیانگر عبور قیمت از خط حمایتی و افزایش قدرت فروشندگان است که احتمال ادامه روند نزولی را افزایش میدهد.

نحوه تایید الگوی سقف دوقلو

برای تایید الگوی سقف دوقلو لازم است تا منتظر بمانیم تا روند نزولی ایجاد شده بعد از تشکیل قله دوم در نمودار قیمت در مسیر نزولی خود از خط گردن عبور کند. خط گردن همانند خط حمایتی عمل میکند و عبور قیمت از آن تاییدی برای تکمیل این الگو است. برای تایید بیشتر در زمان استفاده از الگوی سقف دوقلو میتوان از اندیکاتورهای متنوعی همانند اندیکاتور حجم در تحلیل تکنیکال نیز استفاده کرد.

در تصویر بالا مشاهده میکنید که الگوی سقف دوقلو در تحلیل تکنیکال چگونه تایید میشود. برای این منظور تریدرها باید به روند نزولی بعد از ایجاد قله دوم قیمتی در نمودار موردنظر توجه کنند. در این حالت زمانی که نمودار در روند نزولی بتواند از خطی که از کمینه بین دو قله قیمتی رسم شده است، در نمودار قیمت عبور کند، این الگو در نمودار قیمت تایید میشود.

خط حمایتی در نمودار قیمت خطی است که قیمت نمیتواند بهراحتی از آن عبور کند. شکست خط حمایتی تشکیل الگوی سقف دوقلو در نمودار را تایید میکند و احتمال برگشت نزولی قیمت را در بازار مربوطه افزایش میدهد.

از الگوی سقف دوقلو در کنار سایر روشها برای تحلیل نمودار همانند الگوهای پرایس اکشن در تحلیل تکنیکال میتوان استفاده کرد. استفاده از ابزارهای تحلیلی متنوع برای دریافت تایید میتواند احتمال موفقیت در معاملات را افزایش دهد.

مثال الگوی سقف دوقلو در نمودار قیمت

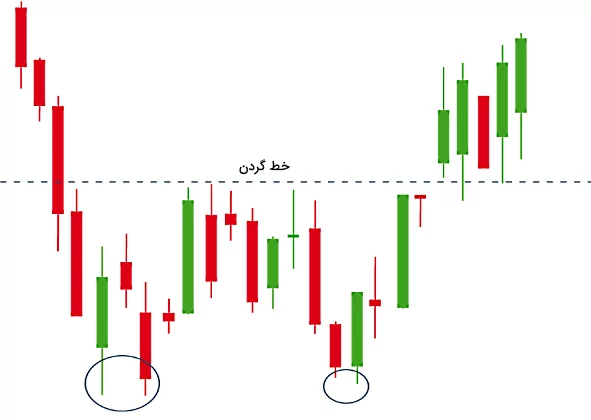

تصویر زیر مثالی از تشکیل الگوی سقف دوقلو در نمودار است.

تصویر بالا تشکیل الگوی سقف دوقلو را در نمودار قیمت سهام یکی از شرکتهای خارجی نشان میدهد. همانطور که مشاهده میکنید الگوی سقف دوقلو در انتهای روندی صعودی تشکیل شده است. در این مثال پس از تشکیل دو قله، قیمت به سمت خط گردن حرکت کرده است و از آن عبور میکند.

مقایسه الگوهای سقف دوقلو و سقف سه قلو

هر دو الگوی سقف دوقلو و سقف سه قلو از الگوهای برگشتی نزولی در نمودار قیمت محسوب میشوند. اما این الگوها تفاوتهایی با هم دارند. الگوی سقف دوقلو از دوقله تقریبا هماندازه تشکیل شده است که در میان آنها کمینهای شکل گرفته است. این الگو پس از دو مرتبه تلاش برای عبور از ناحیه مقاومتی به سمت پایین حرکت میکند و معمولا در بازه زمانی کوتاهتری در نمودار تشکیل میشود.

از سویی دیگر الگوی سقف سه قلو همانطور که از نام آن میتوان متوجه شد دارای سه قله است که دو کمینه قیمتی در میان این قلهها تشکیل میشود. الگوی سقف سه قلو الگوی نزولی قویتری محسوب میشود. قویتر بودن این الگو به این دلیل است که پس از سه مرتبه حرکت صعودی به سمت ناحیه مقاومتی، قیمت نتوانسته است از آن عبور کند. این الگو معمولا در بازه زمانی بلندمدتتری در نمودار تشکیل میشود و تایید قویتری برای روند نزولی در نمودار مربوطه محسوب میشود.

مقایسه الگوی سقف دوقلو و کف دوقلو

الگوهای سقف دوقلو و کف دوقلو برعکس هم هستند. الگوی سقف دوقلو را با شناسایی دو قله در کنار هم با کمینهای در میان آنها میتوان در نمودار قیمت مشخص کرد. این الگو سیگنالی نزولی در نمودار محسوب میشود و بیانگر احتمال حرکت قیمت دارایی به سمت نواحی پایینتر در نمودار است.

از سویی دیگر الگوی کف دوقلو از دو کمینه قیمت تقریبا هماندازه در نمودار قیمت تشکیل میشود که قلهای در بین آنها قرار دارد. این الگو در نمودار شکلی شبیه حرف W ایجاد میکند و سیگنالی برای برگشت روند به سطوح بالاتر محسوب میشود. به عبارت دیگر پس از تشکیل این الگو در نمودار قیمت احتمال برگشت روند به سمت بالا افزایش پیدا میکند.

الگوی سقف دوقلو نشان دهنده چیست؟

زمانی که الگوی سقف دوقلو در نمودار تشکیل میشود این موضوع را نشان میدهد که خریدران دو مرتبه سعی کردهاند تا از ناحیه مقاومتی در روند صعودی عبور کنند. اما در نهایت موفق نشدهاند و قیمت دو مرتبه به خط گردن رسیده است. این موضوع بیانگر قدرت گرفتن فروشندگان در بازار مربوطه است.

این الگو از آن جهت برای تریدرها ارزشمند است که ضعیف شدن روند صعودی قیمت و افزایش احتمال برگشت روند به سمت نواحی پایینتر را در نمودار مربوطه نشان میدهد.

در این الگو با شکست خط گردن و عبور از آن برگشت نزولی قیمت در این الگو تایید میشود. این موضوع به عنوان سیگنالی برای تریدرها محسوب میشود تا بتوانند با توجه به موقعیت معاملاتی مربوطه نسبت به باز کردن پوزیشنهای معاملاتی شورت در بازار مربوطه اقدام کنند یا از پوزیشنهای معاملاتی لانگ خارج شوند.

بنابراین در حالت کلی الگوی سقف دوقلو در تحلیل تکنیکال بیانگر این موضوع است که روند صعودی قبلی ممکن است پایان پذیرد و احتمال شروع روندهای نزولی در نمودار مربوطه افزایش پیدا کند.

کاربرد الگوی سقف دوقلو

تریدرها از الگوی سقف دوقلو در تحلیل تکنیکال میتوانند برای تشخیص موقعیتهای معاملاتی در ترید استفاده کنند. برای استفاده از الگوی سقف دوقلو در استراتژیهای معاملاتی لازم است تا تریدرها از زمانبندی مناسب، دریافت تاییدهای معتبر و مدیریت ریسک مناسبی در انجام معاملات استفاده کنند. در ادامه برخی نکات مربوط به ترید با استفاده از این الگو را شرح میدهیم.

برای آشنایی با تکنیکهای پرایس اکشن برای ترید در بازارهای مالی میتوانید فیلم آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی فرادرس را مشاهده کنید.

- تایید الگو: برای استفاده از الگوی سقف دوقلو در ترید در ابتدا لازم است تا منتظر شکست خط گردن توسط نمودار قیمت باشیم. این شکست تاییدی برای تکمیل الگو و احتمال حرکت قیمت به سطوح پایینتر است که تریدرها میتوانند برای پیدا کردن موقعیت مناسب برای ورود به معامله از آن استفاده کنند.

- نقطه ورود: پس از شکست خط گردن و تثبیت قیمت در زیر آن تریدرها میتوانند وارد پوزیشن معاملاتی شورت شوند.

- حد ضرر: تعیین حد ضرر در معامله موردنظر با توجه به شرایط نمودار قیمت و استراتژی مدیریت ریسک انتخابی انجام میشود.

- تیک پروفیت: تریدرها میتوانند به اندازه فاصله بین قلهها و خط گردن، سطحی را برای قرار دادن هدف قیمتی در نمودار قیمت در نظر بگیرند.

- استفاده از اندیکاتورها: تریدرها میتوانند برای دریافت تاییدهای بیشتر در انجام معاملات از اندیکاتورهای موجود در تحلیل تکنیکال همانند شاخص قدرت نسبی و میانگین متحرک برای تایید سیگنالهای دریافتی از این الگو در ترید استفاده کنند.

اهمیت حد ضرر در ترید الگوی سقف دوقلو

استفاده از حد ضرر در انجام معاملات با استفاده از الگوی سقف دوقلو در تحلیل تکنیکال اهمیت زیادی دارد. حد ضرر نوعی سفارش است که ضررهای احتمالی از انجام معاملات را کاهش میدهد. توصیه عمومی در قرار دادن حد ضرر در استفاده از الگوی سقف دوقلو این است که حد ضرر را در بالای قلههای این الگو قرار دهید. البته این موضوع ممکن است باعث شود تا تریدرها نتوانند نسبت ریسک به ریوارد مربوط به استراتژی مدیریت ریسک انتخابی را رعایت کنند.

برای کسب اطلاعات بیشتر درباره نسبت ریسک به ریوارد میتوانید مطلب ریسک به ریوارد چیست از مجله فرادرس را مطالعه کنید. تریدرهای موفق همواره سعی میکنند تا ریسک به ریوارد بهینهای را در انجام معاملات خود انتخاب کنند تا در صورت عدم موفقیت در برخی معاملات بتوانند در مجموع تریدهای سودآوری داشته باشند. بنابراین لازم است تا تریدرها در زمان استفاده از الگوی سقف دوقلو در انجام معاملات حد ضرر را بهگونهای قرار دهند که نسبت ریسک به ریوارد آنها بالاتر از یک به یک شود.

تریدرها لازم است تا حد ضرر را بهگونهای در معاملات قرار دهند تا بتوانند نسبت ریسک به ریوارد بهینهای را در ترید رعایت کنند. البته لازم به ذکر است که در صورتی که قیمت، پولبک عمیقی به سمت خط گردن داشته باشد ممکن است سایههای کندلها حد ضرر را فعال کنند. بنابراین لازم است در قرار دادن حد ضرر به شرایط قیمت در نمودار دقت کافی داشته باشید.

استفاده از استراتژی مدیریت ریسک بهینه در انجام معاملات به تریدرها اطمینان میدهد که در صورت رسیدن به تارگت مقدار سود حاصل حداقل دو برابر میزان ضرر احتمالی است. بنابراین تریدرها میتوانند از نسبتهای ریسک به ریوارد متنوعی همانند یک به سه برای مدیریت ریسک در معاملات استفاده کنند.

اهمیت تارگت در ترید سقف دوقلو

استفاده از تارگت در ترید سقف دوقلو در تحلیل تکنیکال از آن جهت دارای اهمیت است که اثرات منفی ناشی از نوسانات قیمتی در معاملات را کاهش میدهد. محل قرار دادن تارگت در ترید با استفاده از الگوی سقف دوقلو در نمودار قیمت بهگونهای درنظر گرفته میشود که دو تا سه برابر فاصله بین خط گردن تا قلههای قیمتی در این الگو باشد.

تارگت در معاملات هدفی قیمتی است که تریدرها از قبل آن را تعیین میکنند و هنگام باز کردن پوزیشن معاملاتی آن را در معامله مربوطه قرار میدهند تا با رسیدن قیمت به آن از معامله خارج شوند و تیک پروفیت خود را انجام دهند. بنابراین تریدرها با قرار دادن تارگت در زمان ورود به معاملات ریسکهای ناشی از نوسانات قیمتی را کاهش میدهند.

اهمیت این موضوع به این دلیل است که تریدرها با تارگت باز ممکن است نتوانند از سودهای احتمالی استفاده کنند و به دلیل نوسانات قیمتی ممکن است دچار ضرر نیز بشوند.

اشتباهات رایج در ترید سقف دوقلو

برای استفاده از الگوی سقف دوقلو در تحلیل تکنیکال برای ترید لازم است تا در ابتدا منتظر باشیم تا این الگو در نمودار قیمت کامل شود. بنابراین هرگونه شتاب در باز کردن پوزیشن معاملاتی شورت قبل از تایید این الگو با توجه به اینکه ترید در خلاف جهت اصلی محسوب میشود، میتواند تریدرها را متضرر کند.

بسیاری از تریدرها قبل از کامل شدن این الگو و به اشتباه وارد پوزیشن معاملاتی شورت میشوند. اما در ادامه قیمت، روند صعودی قبلی خود را ادامه میدهد و آنها مجبورند با ضرر از معامله خارج شوند.

ممکن است برخی تریدرها قبل از بسته شدن کندل در پایین خط گردن بخواهند وارد پوزیشن معاملاتی شورت شوند. در این صورت با حرکت قیمت به سطوح بالاتر آنها دچار زیان میشوند. همانطور که در تصویر زیر مشاهده میکنید کندل در زیر خط گردن بسته نشده است. بنابراین تاییدی برای باز کردن پوزیشن معاملاتی شورت با استفاده از این الگو وجود ندارد.

در ادامه به برخی اشتباهات رایج در زمان استفاده از الگوی سقف دوقلو در ترید اشاره میکنیم.

- ترید قبل از تایید: این اشتباه زمانی روی میدهد که الگوی سقف دوقلو در حال تکمیل است و تریدرها تمایل دارند تا زودتر از شکست خط گردن و بسته شدن کندل در زیر آن وارد پوزیشن معاملاتی شورت شوند.

- ورود به معامله در قله اول: برخی از تریدرها قبل از شکلگیری قله دوم و پس از تشکیل قله اول وارد پوزیشن معاملاتی شورت میشوند.

- عدم توجه به پیشینه قیمتی: لازم است تا در زمان استفاده از الگوی سقف دوقلو در نمودار، تریدرها به سمت چپ نمودار نیز توجه کنند تا بتوانند سطوح حمایت و مقاومتی در نمودار را بررسی کنند. برای مثال زمانی که خط گردن منطبق با حمایتهای مهم سالانه در نمودار میشود، احتمال زیادی برای برگشت قیمت به سطوح بالاتر وجود دارد.

مزایای الگوی سقف دوقلو در تحلیل تکنیکال

با توجه به اینکه الگوی سقف دوقلو در نمودار قیمت به تریدرها کمک میکند تا بتوانند احتمال برگشت قیمت به سطوح پایینتر را در نمودار قیمت پیشبینی کنند، بنابراین تریدرهای بازارهای مالی همانند بازار سهام و فارکس به این الگو توجه ویژهای دارند. تریدرها با استفاده از سیگنالهای دریافتی از الگوی سقف دوقلو میتوانند تصمیمهای بهتری در معاملات خود بگیرند. در ادامه به دو مورد از مزایای اصلی این الگو در تحلیل تکنیکال اشاره میکنیم.

برای کسب اطلاعات بیشتر درباره تحلیل تکنیکال میتوانید فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس را مشاهده کنید.

امکان استفاده در بازارهای مختلف

یکی از مزایای مهم الگوی سقف دوقلو قابلیت استفاده از آن در بازارهای مختلف مالی است. بنابراین تریدرها میتوانند از این الگو برای پیدا کردن موقعیتهای معاملاتی در بازارهای سهام، کریپتو و فارکس استفاده کنند. این قابلیت این الگو را به یکی از الگوهای کاربردی در بازارهای مالی مخصوصا بازار سهام و فارکس تبدیل کرده است.

امکان استفاده در تایمفریمهای متنوع

مزیت مهم دیگری که برای الگوی سقف دوقلو میتوان در نظر گرفت، امکان استفاده از آن در تایمفریمهای متنوع است. الگوی سقف دوقلو در تحلیل تکنیکال این قابلیت را دارد تا در تایمفریمهای متنوعی از تایمفریمهای دقیقهای تا تایمفریمهای ماهانه در نمودار قیمت استفاده شود. برای کسب اطلاعات بیشتر درباره ترید روزانه میتوانید مطلب ترید روزانه ارز دیجیتال چیست از مجله فرادرس را مطالعه کنید.

به هر حال تایمفریمی که برای ترید انتخاب میکنید میزان اعتبار الگوی سقف دوقلوی مربوطه را تعیین میکند.

- تایمفریم کوتاهمدت: در تایمفریمهای کوتاهی همانند پنج دقیقه و پانزده دقیقه میتوان تشکیل الگوی سقف دوقلو را بررسی کرد. اما با توجه به افزایش نوسانات کوتاهمدت در این تایمفریمها، الگوهای قیمتی در آنها اعتبار کمتری دارند.

- تایمفریمهای بلندمدت: الگوهای قیمتی که در تایمفریمهای بالاتری همانند تایمفریمهای روزانه و هفتگی در نمودار قیمت تشکیل میشوند از اعتبار بیشتری برخوردار هستند. الگوهای قیمتی در تایمفریمهای بالاتر نشان دهنده احساسات قویتری از بازار مربوطه هستند و سیگنالهای خطای کمتری دارند.

معایب الگوی سقف دوقلو در تحلیل تکنیکال

یکی از محدودیتهای عمده الگوی سقف دوقلو در تحلیل تکنیکال نادر بودن این الگو در نمودار قیمت است. این موضوع باعث میشود تا تریدرها تجربه کمتری در استفاده از این الگو کسب کنند. از سویی دیگر احتمال دریافت سیگنالهای اشتباه نیز با استفاده از این الگو وجود دارد. در ادامه به دو نمونه از محدودیتهای اصلی در این الگو اشاره میکنیم.

احتمال دریافت سیگنال اشتباه

یکی از محدودیتهای اصلی استفاده از الگوی سقف دوقلو در تحلیل تکنیکال احتمال دریافت سیگنالهای اشتباه است. استفاده از سیگنالهای اشتباه در ترید باعث ضررهای مالی به تریدرها میشود. بنابراین لازم است تا تریدرها در کنار استفاده از این الگو از سایر ابزارهای موجود در تحلیل تکنیکال همانند انواع اندیکاتورها و اسیلاتورها برای مدیریت ترید استفاده کنند.

دشواری در شناسایی الگوی سقف دوقلو

علاوه بر اینکه الگوی سقف دوقلو یکی از الگوهای نادر است که کمتر در نمودار قیمت دیده میشود، شناسایی این الگو نیز در زمان تشکیل دشوار است. این دشواری به دلیل نحوه تشکیل این الگو در نمودار قیمت است که ممکن است الگویی متقارن شبیه M را در نمودار تشکیل ندهد. این موضوع میتواند باعث اشتباه بسیاری از تریدرها شود.

الگوی سقف دوقلو در بازار کریپتو

بازار کریپتو یکی از انواع بازارهای مالی است که در آن میتوان از الگوهای قیمتی همانند الگوی سقف دوقلو در تحلیل تکنیکال استفاده کرد. تریدرها میتوانند در بازار پرنوسان ارزهای دیجیتال از این الگو برای شناسایی احتمال برگشت روند استفاده کنند. در این بازار نیز همانند سایر بازارهای مالی این الگو در تایمفریمهای بالاتر از اعتبار بیشتری برخوردار است.

با توجه به ذات پرنوسان ارزهای دیجیتال لازم است تا در انتخاب تایمفریم مناسب دقت بیشتری شود. برای انجام معاملات موفق در بازار ارزهای دیجیتال در ابتدا لازم است تا تریدرها توکنهای مستعد رشد را شناسایی کنند. توکنهای مستعد رشد این قابلیت را دارند تا در بازههای زمانی نسبتا کوتاهی با توجه به مارکت کپ پایینی که دارند، رشدهای قابلتوجهی داشته باشند.

با توجه به اهمیت شناسایی این توکنها و اهمیت استفاده از الگوهای قیمتی همانند الگوی سقف دوقلو در تحلیل تکنیکال در این بازار، فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی سقف دوقلو در تحلیل تکنیکال را شرح دادیم و توضیحاتی درباره تشکیل این الگو در نمودار قیمت بیان کردیم. سپس ساختار الگوی سقف دوقلو را شرح دادیم. برای این منظور نحوه تایید الگوی سقف دوقلو را بیان کردیم و پس از ارائه مثالی این الگو را با الگوهای سقف سهقلو و کف دوقلو مقایسه کردیم.

سپس ترید الگوی سقف دوقلو را بیان کردیم و اهمیت حد ضرر و تارگت را در ترید با استفاده از این الگو شرح دادیم. در ادامه نیز اشتباهات رایج در ترید با استفاده از این الگو را بیان کردیم. مزایای الگوی سقف دوقلو در تحلیل تکنیکال را بیان کردیم و به مواردی نظیر امکان استفاده از این الگو در بازارهای مختلف و امکان استفاده از این الگو در تایمفریمهای مختلف اشاره کردیم.

سپس معایب الگوی سقف دوقلو در تحلیل تکنیکال را شرح دادیم و به معایبی نظیر احتمال دریافت سیگنال اشتباه در این الگو و دشواری در شناسایی الگوی سقف دوقلو اشاره کردیم. در پایان این مطلب نیز توضیحاتی درباره این الگو در بازار رمزارزها بیان کردیم.

«بهرام یوسفی» دانشآموخته مقطع کارشناسی رشته مکانیک است. به ادبیات و رمزارزها علاقه دارد و در حال حاضر به عنوان کارشناس تولید محتوا در مجله فرادرس به فعالیت میپردازد.

source