الگوی دو قله و دو دره یکی از الگوهای برگشتی مهم در تحلیل تکنیکال است که تریدرها با استفاده از آن میتوانند احتمال برگشت روند را در نمودار قیمت پیشبینی کنند. الگوی دو قله و دو دره را میتوان در دو الگوی جداگانه دو دره و دو قله تشریح کرد. در این حالت زمانی که در روندهای نزولی دو کمینه پشت سر هم تشکیل شوند الگوی دو دره تشکیل میشود و احتمال برگشت روند به سطوح بالاتر افزایش پیدا میکند. در حالتی دیگر در روندهای صعودی زمانی که دو قله پشت سر هم تشکیل میشوند، الگو دو قله ایجاد میشود و احتمال برگشت روند به سمت سطوح پایینتر نمودار قیمت وجود دارد. با توجه به اهمیت الگوهای ذکر شده، در این مطلب از مجله فرادرس هر کدام از این الگوها را بهطور جداگانه شرح میدهیم و توضیحاتی درباره نحوه شناسایی و ترید آنها ارائه میکنیم. در پایان نیز محدودیتهای الگوهای دو دره و دو قله را بیان میکنیم.

الگوی دو قله و دو دره چیست؟

الگوی دو قله و دو دره یکی از الگوهای قیمتی در تحلیل تکنیکال است که نشاندهنده احتمال برگشت روند قیمت به سمت پایین یا بالا در بازارهای مالی همانند فارکس است. این الگو به تریدرها کمک میکند تا بتوانند نواحی ورود و خروج به معامله را پیدا کنند. از سویی دیگر الگوی دو قله و دو دره همانند دیگر الگوهای موجود در تحلیل تکنیکال به تریدرها در پیشبینی روندهای قیمتی کمک میکند و باعث میشود تا تصمیمگیریهای بهتری در معاملات خود داشته باشند.

الگوی دو دره چیست؟

الگوی دو دره در تحلیل تکنیکال از دو روند نزولی پشت سر هم یا دو کف قیمتی متوالی در نمودار قیمت تشکیل میشود که به آن دو دره نیز میگویند. زمانی که دره اولی تشکیل میشود احتمال برگشت روند صعودی در نمودار وجود دارد ولی پس از مقداری افزایش قیمت دوباره روند نزولی شروع میشود و دره دومی در نمودار قیمت تشکیل میشود که احتمال برگشت روند به سمت سطوح بالاتر را بیشتر میکند. بنابراین تریدرها معمولا با دیدن الگوی دو دره در نمودار قیمت وارد پوزیشن معاملاتی لانگ میشوند تا بتوانند از روند صعودی احتمالی قیمت کسب سود کنند.

نحوه شکل گیری الگوی دو دره

الگوی دو دره در انتهای روندهای نزولی در بازار تشکیل میشود. در این حالت روند نزولی بهگونهای پیش میرود که به تدریج کمینهها و بیشینههای کمتر از قبل در نمودار تشکیل میشود. در ادامه پس از ایجاد دره اول قیمت کمی به سمت بالا میرود و دوباره به سمت پایین حرکت میکند تا بتواند به کمینه نسبی قبلی برسد.

با توجه به اصول اولیه تحلیل تکنیکال با توجه به ایجاد دو کمینه قیمتی در سطح قیمتی مربوطه، این سطح به حمایت تبدیل میشود. در این ناحیه فروشندگان تمایل کمتری به پایینتر آوردن قیمت از سطح حمایتی دارند که باعث میشود تا معاملهگران بهدنبال باز کردن پوزیشنهای معاملاتی لانگ از این محدوده حمایتی باشند. این موضوع در نهایت الگوی دو دره را با شکل W ایجاد میکند.

از سویی دیگر بیشینه قیمتی مربوط به اولین برگشت قیمت به سمت بالا پس از ایجاد اولین دره به عنوان سطحی مهم شناخته میشود. در این حالت خط افقی گذرنده از این بیشینه نسبی در این الگو به عنوان خط گردن شناخته میشود.

دلیل برگشتی بودن الگوی دو دره چیست؟

با توجه به اینکه در ابتدای تشکیل این الگو روند بازار مربوطه نزولی است و در ادامه شاهد حرکت قیمت به سمت سطوح بالاتر هستیم بنابراین این الگو نوعی الگوی برگشتی صعودی در تحلیل تکنیکال محسوب میشود. این الگو زمانی فعال میشود که روند صعودی قیمت بتواند خط گردن را به سمت قیمتهای بالاتر بشکند. شکستن خط گردن در این الگو را اینگونه میتوان تعبیر کرد که قیمت از روندی نزولی و ایجاد کمینهها و بیشینههای کمتر به سمت روندی صعودی و ایجاد کمینهها و بیشینههای بالاتر تغییر جهت میدهد.

میزان اعتبار الگوی دو دره

الگوهایی که بین دو کمینه قیمتی آنها فاصله کمی وجود دارد معمولا مشکلساز میشوند. دلیل مشکلساز بودن این الگوها این است که کم بودن فاصله بین کمینهها بیانگر قدرتمند بودن روند نزولی است که این موضوع احتمال ادامهدار بودن روند نزولی قبلی را افزایش میدهد. بنابراین الگوهای دو دره زمانی معتبر هستند که بین کمینههای آنها فاصله مناسبی وجود داشته باشد.

الگوی دو قله در نمودار چیست؟

الگوی دو قله در تحلیل تکنیکال زمانی روی میدهد که دو روند صعودی پشت سر هم در نمودار دو قله را تشکیل دهند. اولین قله در نمودار قیمت همانند حرف U انگلیسی برعکس در نمودار قیمت تشکیل میشود و زمانی که قله بعدی نیز تشکیل شود، نشاندهنده احتمال برگشت روند به سطوح پایینتر یا تغییر روند است. تشکیل دو قله در نمودار قیمت بیانگر این موضوع است که تریدرها در قلههای قیمتی اقدام به تیک پروفیت در قلههای قیمتی کردهاند.

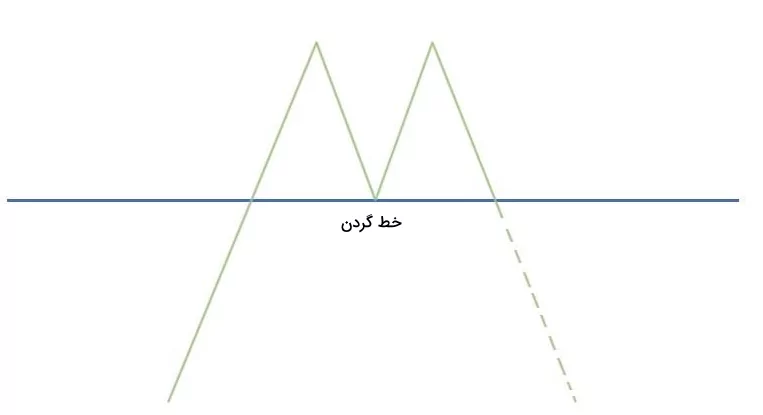

الگوی دو قله در نمودار قیمت در بالای روندهای صعودی مشاهده میشوند و احتمال برگشت روند به سمت سطوح پایینتر را افزایش میدهد. همانطور که در الگوی دو دره شکلی شبیه به W در نمودار تشکیل میشود، در الگوی دو قله نیز در نمودار قیمت شکلی شبیه به حرف M در نمودار ظاهر میشود.

ساختار الگوی دو قله در تحلیل تکنیکال

برای تحلیل ساختار الگوی دو قله در تحلیل تکنیکال لازم است تا به سه مورد زیر توجه کنیم.

- روند صعودی: برای اینکه بتوانیم الگوی دو قله را در نمودار شناسایی کنیم لازم است تا روند در نمودار مربوطه صعودی باشد.

- دو قله قیمتی برابر: تشکیل دو قله کاملا یک اندازه بسیار دشوار و نادر است. بنابراین برای پیدا کردن دو قله در کنار هم به این موضوع دقت میکنیم که خط مقاومتی که این قلهها را به هم متصل میکند، از ادامه روند صعودی جلوگیری کند.

- خط گردن: کمینه سطحی که پس از تشکیل اولین قله در نمودار، قیمت به آن پولبک میکند، خط گردن است. در این حالت برای مشخص کردن خط گردن کمینه مربوط به پولبک از قله اولی را در نظر میگیریم و خطی افقی روی آن رسم میکنیم.

الگوی دو قله زمانی معتبر میشود که نمودار قیمت خط گردن را به سمت پایین بشکند. شکسته شدن خط گردن این موضوع را نشان میدهد که روند قیمت از ایجاد کمینهها و بیشینههای بیشتر به سمت تشکیل کمینهها و بیشینههای کمتر تغییر میکند.

برای اینکه این الگو اعتبار بیشتری داشته باشد نیاز است تا بین دو قله تشکیل شده فاصله مناسبی وجود داشته باشد. بنابراین در صورتی که قله دوم بلافاصله پس از قله اول تشکیل شود و پولبک کوچکی بین آنها ایجاد شود، احتمال زیادی برای موفقیت خریداران در افزایش قیمت و بالاتر بردن آن از قله اولی وجود دارد که در این حالت احتمال ادامه روند صعودی بیشتر میشود.

با توجه به این موضوع موثرترین الگوهای دو قله آنهایی هستند که فاصله مناسبی بین دو قله مربوطه وجود داشته باشد. علاوه بر این برای اینکه بتوانیم با اطمینان بیشتری نسبت به انجام معامله با استفاده از این الگو اقدام کنیم نیاز است تا قیمت خط گردن را به سمت پایین بشکند و در زیر آن تثبیت شود.

یادگیری تحلیل تکنیکال با فرادرس

تحلیل تکنیکال ابزارهای موردنیاز برای تحلیل قیمت در بازار موردنظر را در اختیار تریدرها قرار میدهد. برای این منظور انواع نمودارهای قیمت در تحلیل تکنیکال مورد بررسی قرار میگیرند. برای مثال نمودار شمعی یکی از محبوبترین نمودارهای موجود در تحلیل تکنیکال است که در تایمفریمهای متنوع میتوان آن را بررسی کرد.

برای این منظور تریدرها لازم است تا با مفاهیم پایهای در تحلیل تکنیکال همانند خطوط روند، نواحی حمایتی و مقاومتی آشنا شوند. این مفاهیم به آنها در تحلیل نمودار قیمت کمک میکند. در کنار تحلیل پرایس اکشن معاملهگران میتوانند از انواع ابزارها موجود در تحلیل تکنیکال همانند انواع اندیکاتورها و اسیلاتورها نیز برای دریافت تاییدهای بیشتر برای انجام ترید استفاده کنند.

با توجه به اهمیت یادگیری تحلیل تکنیکال، فیلمهای آموزشی متنوعی در ارتباط با این موضوع در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای دسترسی به فیلمهای آموزشی بیشتر در حوزه تحلیل تکنیکال میتوانید از لینک زیر استفاده کنید.

نحوه شناسایی الگوی دو قله دو دره

در ادامه نحوه شناسایی الگوی دو قله و الگوی دو دره را بهطور جداگانه در نمودار قیمت شرح میدهیم.

نحوه شناسایی الگوی دو قله

برای شناسایی الگوی دو قله در نمودار قیمت میتوانیم مراحل زیر را در نظر بگیریم.

- بررسی روند قیمت که لازم است صعودی باشد.

- شناسایی دو قله قیمتی در کنار هم که این دو قله تقریبا در ارتفاعی نزدیک به هم قرار دارند که قله اولی کمی از قله دومی بلندتر است.

- هر قله لازم است بهطور پشت سر هم و بدون فاصله از هم قرار داشته باشند.

- بررسی ایجاد دو قله در نزدیکی سطح مقاومتی که این موضوع برگشت نزولی قیمت را تایید میکند.

با وجود اینکه الگوی دو قله یکی از الگوهایی است که در نمودار قیمت کمتر تشکیل میشود، اما زمانی که به درستی در نمودار شناسایی شوند، ابزاری قدرتمند برای معاملهگران محسوب میشوند. برای مثال نمودار روزانه USD/CHF در تصویر زیر بیان میکند که چگونه میتوان با استفاده از این الگو در خلاف جهت روند صعودی وارد پوزیشن معاملاتی شد.

در این مثال حرکت صعودی اولیه باعث شده است تا سود ۵۰۰ پیپ به خریداران برسد. در این مثال قیمت بدون هیچگونه پولبکی توانسته قله اول خود را تشکیل دهد. اما بعد از تشکیل اولین قله نمودار وارد روندی نزولی میشود و به سطوح پایینتر پولبک میزند. در ادامه خریداران قیمت را تا خط مقاومتی در سطح ۱/۰۰۵ بالا میبرند. اما در نهایت نمیتوانند از آن عبور کند که این موضوع باعث ایجاد روند نزولی به سطوحی پایینتر از قبل میشود.

نحوه شناسایی الگوی دو دره

برای شناسایی الگوی دو دره در نمودار قیمت میتوانیم مراحل زیر را در نظر بگیریم.

- بررسی روند قیمت که لازم است نزولی باشد.

- شناسایی دو کف قیمتی که در کنار هم تشکیل شدهاند و کمینه اولی مقداری پایینتر از کمینه قیمت دومی است.

- هر دره لازم است پشت سر هم و بدون فاصله از هم تشکیل شود.

- بررسی ایجاد کفهای قیمتی در نزدیکی سطح حمایتی که این موضوع احتمال برگشت صعودی قیمت را تایید میکند.

نحوه شناسایی و رسم الگوی دو دره از اهمیت زیادی برخوردار است. در تصویر زیر نمودار USD/CAD را در تایمفریم ساعتی مشاهده میکنید. در این نمودار قیمت با تشکیل دو کمینه در ناحیه حمایتی، روند نزولی قبلی را ادامه نمیدهد. از سوی دیگر خریداران با افزایش فشار تقاضا باعث میشوند تا نمودار از خط گردن عبور کند و تمامی افتهای قبلی را جبران کند.

در این مثال دو کمینه قیمتی در قیمتی تقریبا یکسان و برابر با ۱/۳ دلار ایجاد شده است. از سویی دیگر روندهای برگشتی صعودی دو بیشینه قیمتی را تشکیل میدهند که با رسم خطی بین آنها میتوانیم خط گردن را به عنوان خطی مقاومتی در نمودار مربوطه در نظر بگیریم.

لازم به ذکر است که برخی از تریدرها قبل از عبور قیمت در الگوی دو دره از خط گردن وارد پوزیشن معاملاتی لانگ میشوند که این موضوع اقدامی اشتباه است. بنابراین تنها زمانی این الگو را میتوان برای انجام ترید استفاده کرد که روند صعودی خط گردن را بشکند و در بالای آن تثبیت شود.

نحوه ترید الگوی دو قله و دو دره

از هر کدام از الگوهای دو قله و دو دره در نمودار قیمت میتوان برای ترید استفاده کرد. برای این منظور در ادامه نحوه ترید با استفاده از هر کدام از این الگوها را بهطور جداگانه شرح میدهیم. برای آشنایی با تحلیل تکنیکال جهت ترید انواع الگوهای قیمتی و تحلیل قیمت در بازارهای مالی میتوانید فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس را مشاهده کنید.

نحوه ترید الگوی دو قله

تریدرها میتوانند با شناسایی الگوی دو قله در تحلیل تکنیکال نسبت به باز کردن پوزیشنهای معاملاتی شورت در نمودار قیمت اقدام کنند. این موضوع به معاملهگران این فرصت را میدهد تا قبل از ریزش متوالی قیمتها در بازار مربوطه به پوزیشن معاملاتی شورت ورود کنند. با توجه به اینکه الگوی دو قله بیانگر برگشت روند است بنابراین معاملهگران میتوانند پس از تشکیل قله دوم در الگوی دو قله نسبت به خروج از معامله لانگ یا باز کردن پوزیشن معاملاتی شورت اقدام کنند.

اصول ترید با استفاده از الگوی دو قله در نمودار قیمت همانند اصول مربوط به ترید الگوی دو قله دو دره است. لازم به ذکر است این الگو تنها زمانی برای انجام ترید تایید میشود که قیمت بتواند خط گردن را به سمت پایین بشکند و در زیر آن تثبیت شود. این تثبیت در صورتی که در تایمفریم روزانه انجام شود از اعتبار بیشتری برخوردار است. این موضوع تریدرها را از شکستهای غیرمعتبر حفظ میکند. در شکستهای نامعتبر قیمت برای مدت کوتاهی در پایین خط گردن نوسان میکند ولی دوباره به سمت بالا حرکت میکند.

برای مثال زمانی که فروشندگان در بازار USD/CHF همانطور که در تصویر زیر مشاهده میکنید، با انجام فروشهای گسترده باعث پایینتر رفتن نمودار از کمینه قبلی میشوند، با عبور از خط گردن احتمال ایجاد روند نزولی جدید را بیشتر میکنند. در این مثال مشاهده میکنیم که با توجه به ریزش سریع قیمت از خط گردن فروشندگان به اهداف خود در ایجاد روند نزولی دست پیدا کردهاند.

نحوه ورود به معامله در الگوی دو قله

برای ورود به معامله با استفاده از الگوی دو قله همانند ورود به معامله در الگوی سر و شانه میتوان دو حالت را در نظر گرفت. در حالت اول تریدرها میتوانند پس از بسته شدن کندل در پایین خط گردن به معامله ورود کنند. در حالت دوم تریدرها منتظر میمانند تا قیمت پس از بسته شدن کندل در زیر خط گردن به سمت بالا حرکت کند و به خط گردن پولبک بزند. در این حالت میتوانند در قیمتهایی بالاتر که برای باز کردن پوزیشنهای معاملاتی شورت سود بیشتری دارد، وارد معامله شوند.

معامله در حالت دوم از نسبت ریسک به ریوارد بهتری برخوردار است. اما همواره این احتمال وجود دارد که قیمت نتواند به خط گردن برسد و تریدرها موقعیت معاملاتی را از دست بدهند. همانطور که در تصویر بالا مشاهده میکنید در این مثال نمودار USD/CHF به تریدرها فرصت استفاده از حالت دوم را نداده است و بدون انجام پولبک به خط گردن به مسیر نزولی خود ادامه داده است.

البته همانطور که در تصویر بالا مشاهده میکنید، نمودار به سمت بالا برگشته است اما به خط گردن نرسیده است. در این مثال ورود به معامله در سطح ۰/۹۷۶۰ قرار دارد که برابر با سطحی است که کندل برای اولین بار در زیر خط گردن بسته میشود.

قرار دادن حد ضرر

حد ضرر نیز در کمی بالاتر از خط گردن قرار داده میشود تا در صورت برگشت روند میزان ضرر را محدود کند. با توجه به اینکه پس از ورود به معامله در زمان بسته شدن کندل در زیر خط گردن، همواره این احتمال وجود دارد که قیمت به سمت خط گردن پولبک بزند، بنابراین لازم است تا حد ضرر را در فاصله مناسبی در بالای این خط قرار دهیم.

برای مثال همانطور که در نمودار USD/CHF مشاهده میکنید حد ضرر حدود ۳۰ پیپ بالاتر از خط گردن و در قیمت ۰/۹۸۲۰ قرار داده شده است. لازم به ذکر است هرگونه تغییر جهت قیمت و بسته شدن کندل در بالای خط گردن موجب باطل شدن این الگو میشود.

تیک پروفیت در الگوی دو قله

برای تیک پروفیت در الگوی دو قله نیاز است تا فاصله بین خط گردن تا خط مقاومتی گذرنده از دو قله اندازهگیری شود. در انتها برای تعیین سطح مربوط به تیک پروفیت میتوانیم هماندازه با این فاصله از خط گردن به سمت سطوح پایینتر را در نظر بگیریم. در این مثال سطح تیک پروفیت برابر با ۰/۹۵۳۰ است.

نحوه ترید الگوی دو دره

تریدرها میتوانند با استفاده از الگوی دو دره نسبت به باز کردن پوزیشنهای معاملاتی لانگ در نمودار بازار مربوطه اقدام کنند. بنابراین با توجه به شناسایی این الگو در نمودار قیمت تریدرها میتوانند قبل از اینکه افزایش قیمت بیشتری در نمودار مربوطه روی دهد، وارد پوزیشن معاملاتی لانگ شوند. با توجه به اینکه الگوی دو دره یکی از انواع الگوهای برگشتی صعودی در نمودار است بنابراین تریدرها با تکمیل دره دومی میتوانند وارد پوزیشن معاملاتی لانگ شوند.

مثالی برای ترید الگوی دو دره

در این قسمت با ارائه مثالی قصد داریم نحوه ترید با استفاده از الگوی دو دره را شرح دهیم. در این مثال همچنین نمونهای از شکست نامعتبر را در الگوی دو دره بررسی میکنیم. همانطور که در تصویر زیر مشاهده میکنید، پس از تشکیل کمینه قیمتی دوم در نمودار مربوطه، قیمت به سمت سطوح بالاتر حرکت میکند و به سطح قیمتی مربوط به بیشینههای نسبی میرسد.

اما همانطور که در این مثال مشاهده میکنید، شکست نامعتبر خط گردن بهدلیل برگشت سریع قیمت به پایین این خط روی میدهد. این موضوع اهمیت داشتن صبر در انجام معاملات را نشان میدهد. از سویی دیگر در این مثال اهمیت بسته شدن قیمت در بالای خط گردن قبل از ورود به معامله مشخص میشود.

در این مثال حرکت صعودی اولی در بالای خط گردن تثبیت نشده است و بعد از آن قیمت به سمت پایین ریزش کرده است. اما در نهایت قدرت خریداران باعث میشود تا خط گردن شکسته شود و نمودار در بالای آن تثبیت شود. بنابراین در این مثال قیمت ورود به معامله در عدد ۱/۳۱۱ انجام میشود که با عدد مربوط به اولین بسته شدن کندل در بالای خط گردن در الگوی دو دره برابر است. در ادامه حد ضرر را در قسمت پایین خط گردن قرار میدهیم.

حد ضرر را بهگونهای انتخاب میکنیم که مقداری فضا برای نوسانات در زیر خط گردن وجود داشته باشد. تعیین دقیق سطح حد ضرر به میزان تحمل ریسک معاملهگران بستگی دارد ولی معمولا بین ۱۵ تا ۳۰ پیپ در زیر خط گردن است. لازم به ذکر است که هرگونه تثبیت قیمت در پایین خط گردن اعتبار این الگو را از بین میبرد.

تیک پروفیت در الگوی دو دره

برای تیک پروفیت با استفاده از الگوی دو دره همانند حالت تیک پروفیت مربوطه به الگوی سر و شانه عمل میشود. برای کسب اطلاعات بیشتر درباره این الگو میتوانید مطلب الگوی سر و شانه در تحلیل تکنیکال از مجله فرادرس را مطالعه کنید.

برای این منظور در ابتدا لازم است تا تریدرها فاصله بین خط حمایتی و خط گردن را محاسبه کنند. در ادامه به اندازه همین فاصله لازم است تا از خط گردن به سمت سطوح بالاتر اندازهگیری شود. در این مثال همانطور که در تصویر بالا مشاهده میکنید. سطح مربوط به تیک پروفیت برابر با ۱/۳۱۸ است.

در نهایت بعد از مدتی با رسیدن به تارگت مربوطه ۷۰ پیپ سود بهدست میآید. در این مثال با توجه به میزان تحمل ریسک در معامله و سطح قرار دادن حد ضرر با به خطر انداختن ۱۵ الی ۳۰ پیپ، سودی برابر با ۷۰ پیپ حاصل شد که با توجه به مدیریت ریسک مربوطه دارای نسبت ریسک به ریوارد مناسبی است.

برای آشنایی با نحوه مدیریت ترید در بازارهای مالی میتوانید فیلم آموزش مدیریت حرفه ای ترید در بازار سرمایه فرادرس را مشاهده کنید.

مراحل ترید الگوی دو قله دو دره

در ادامه چهار گام برای ترید با استفاده از الگوی دو قله و دو دره در تحلیل تکنیکال را شرح میدهیم.

- تصمیمگیری برای ترید: در ابتدا لازم است تا بازار مورد نظر خود را انتخاب کنید. برای مثال در بازار فارکس لازم است تا جفت ارز موردنظر را انتخاب کنید و در ادامه تصمیم بگیرید که قصد باز کردن پوزیشن معاملاتی لانگ یا شورت را دارید.

- ترید با حساب آزمایشی: در ابتدا برای کسب مهارت در بازار موردنظر با حساب دمو در بازار فارکس یا بازار مالی موردنظر خود ترید کنید. این اقدام به شما امکان میدهد تا بتوانید قبل از انجام معامله با حساب واقعی، مهارتهای لازم در ترید را یاد بگیرید.

- شناسایی الگو: برای این منظور لازم است تا الگوهای قیمتی را در تایمفریمهای مختلف در بازار فارکس یا بازار مالی موردنظر بررسی کنید تا بتوانید در شرایط مختلف الگوی دو قله و دو دره در نمودار مربوطه را شناسایی کنید.

- شناسایی عوامل موثر در تغییر روند: با توجه به اینکه هدف از شناسایی الگوی دو قله و دو دره در نمودار قیمت پیدا کردن نواحی مناسب برای تغییر روند است. بنابراین لازم است تا با توجه به بازار مربوطه عواملی تاثیرگذار در برگشت روند را بررسی کنیم. برای مثال نواحی اشباع خرید یا اشباع فروش، رونق و رکود بازارها با توجه به شرایط اقتصادی و اخبار اقتصادی مواردی هستند که برای تحلیل بازار فارکس نیاز است تا مورد بررسی قرار گیرند.

استراتژی معاملاتی الگوی دو قله و دو دره

در ادامه برخی از استراتژیهای معاملاتی مربوط به ترید الگوی دو قله و دو دره در نمودار قیمت را توضیح میدهیم.

استراتژی تحلیل قیمت

زمانی که قیمت در نمودار به طور متوالی دو دره تشکیل میدهد، نوسانات قیمت بین سطوح قیمتی مربوط به کمینههای موردنظر، سطوح مناسبی برای ورود به معامله و باز کردن پوزیشن معاملاتی لانگ هستند. بنابراین زمانی که در نمودار قیمت کندل نزولی قوی در زمان تشکیل دره اولی تشکیل میشود، در ادامه و بعد از تشکیل کمینه بعدی در صورتی که تریدرها شاهد تشکیل کندلهای کوتاهتر نزولی شدند، این موضوع میتواند نشانهای از برگشت روند به سطوح قیمتی بالاتر باشد.

در این حالت برای اینکه تریدرها بتوانند با استفاده از تحلیل پرایس اکشن بتوانند سود مناسبی را با استفاده از الگوی دو دره دریافت کنند میتوانند در زمان رسیدن قیمت به دره دومی وارد پوزیشن معاملاتی لانگ شوند تا از این موقعیت معاملاتی سود مناسبی دریافت کند.

اما زمانی که نمودار قیمت دو قله پشت سر هم را تشکیل میدهد، در زمان تشکیل قله اول کندل صعودی بزرگی تشکیل میشود. در ادامه و در زمان تشکیل قله بعدی کندل سبز کوتاهتری تشکیل میشود که احتمال برگشت روند به سطوح پایینتر قیمتی را افزایش میدهد. این موضوع باعث میشود تا تریدرها نسبت به باز کردن پوزیشن معاملاتی شورت در سطح قیمتی قله دوم اقدام کنند.

استراتژی واگرایی RSI

زمانی که در الگوی دو قله و دو دره، قله یا دره دوم نسبت به اولی ضعیفتر باشد با استفاده از اندیکاتور شاخص قدرت نسبی میتوانیم واگرایی در نمودار مربوطه را مشاهده کنیم. زمانی که روند نزولی قیمت در زمان تشکیل الگوی دو دره به ناحیه حمایتی نزدیک میشود ولی نمیتواند از آن عبور کند، احتمال برگشت روند به سطوح بالاتر قیمتی افزایش پیدا میکند. این موضوع میتواند به عنوان سیگنالی برای باز کردن پوزیشن معاملاتی لانگ در معامله مربوطه محسوب شود.

در حالتی برعکس زمانی که در روندی صعودی قیمت به ناحیه مقاومتی برخورد میکند و با تشکیل الگوی دو قله نمیتواند از این ناحیه مقاومتی عبور کند، این موضوع بیانگر افزایش احتمال برگشت روند به سطوح پایینتر قیمتی است.

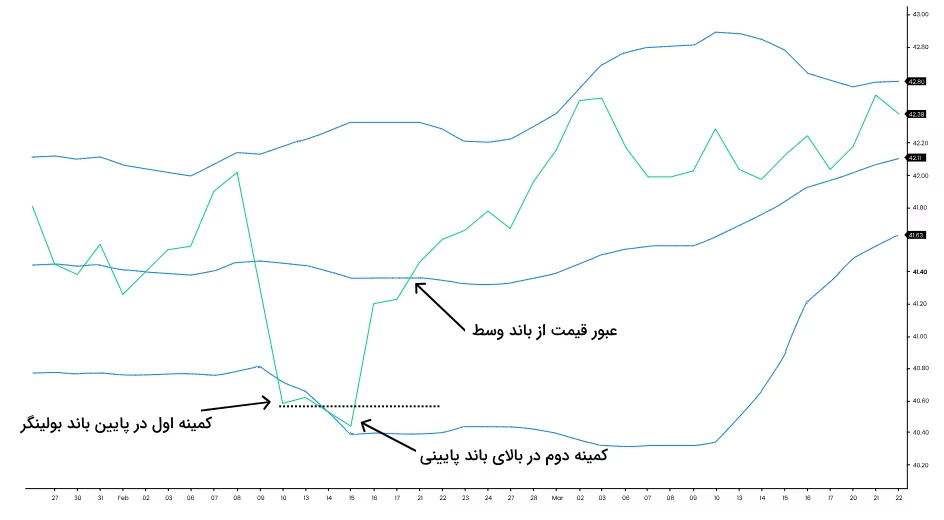

استراتژی باند بولینگر

اندیکاتور باند بولینگر در بالا و پایین نمودار قیمت قرار میگیرد. در این حالت زمانی که نمودار قیمت نزدیک به نوار بالایی این اندیکاتور حرکت میکند بیانگر روند صعودی و زمانی که قیمت نزدیک نوار پایینی در این اندیکاتور حرکت میکند بیانگر روندی نزولی در نمودار قیمت است.

زمانی که قیمت نوار بالایی را به سمت بالا قطع میکند، نشاندهنده اشباع خرید در بازار مربوطه است و سیگنالی برای برگشت روند به سمت پایین محسوب میشود. بهطور مشابه زمانی که قیمت نوار پایینی در این اندیکاتور را به سمت پایین میشکند و از آن عبور میکند، بیانگر ایجاد اشباع فروش در بازار مربوطه است و احتمال برگشت روند به سمت سطوح بالاتر را افزایش میدهد.

زمانی که الگوی دو دره یا الگوی W در نمودار قیمت و در نواحی اشباع فروش در اندیکاتور باند بولینگر تشکیل میشود، بیانگر افزایش احتمال برگشت روند است که باعث میشود تا تریدرها با توجه به شرایط دیگر نمودار بتوانند وارد پوزیشن معاملاتی لانگ شوند. از سویی دیگر با توجه به الگوی M یا دو قله در نمودار قیمت، زمانی که این الگو در نواحی اشباع خرید در اندیکاتور باند بولینگر تشکیل شود، احتمال برگشت روند به سطوح پایینتر را افزایش میدهد و به تریدرها فرصت مناسبی برای ورود به پوزیشن معاملاتی شورت میدهد.

محدودیتهای الگوی دو قله و دو دره

در صورتی که الگوهای دو قله و دو دره در نمودار قیمت در نواحی حمایت و مقاومتی تشکیل نشوند، احتمال ایجاد سیگنال اشتباه وجود دارد. تشکیل الگوی دو قله زمانی که در ناحیه مقاومتی تشکیل شود، میتواند به عنوان سیگنالی نزولی محسوب شود. ولی زمانی که این الگو توسط ناحیه مقاومتی تایید نشود، احتمال ایجاد سیگنال اشتباه افزایش پیدا میکند.

در موردی مشابه الگوی دو دره یکی از انواع الگوهای برگشتی صعودی در تحلیل تکنیکال است، اما زمانی که این الگو با ناحیه حمایتی در نمودار قیمت تایید نشود، سیگنال صعودی اشتباه ایجاد میکند.

نقاط قوت و ضعف الگوی دو دره

الگوی دو دره یکی از قویترین الگوهای برگشتی در تحلیل تکنیکال است. اما با توجه به اینکه این الگو از دو کمینه قیمتی پشت سر هم تشکیل شده است، بنابراین الگوی متداولی نیست. اما زمانی که الگوی دو دره در نمودار قیمت شناسایی شود میتواند در پیشبینی برگشت روند قیمتی بسیار موثر باشد.

بزرگترین نقطه قوت این الگو در شناساندن سطوح مهم قیمتی برای انجام معاملات است. خط گردن در این الگو سطحی مهم محسوب میشود که به تریدرها در مشخص کردن میزان ریسک و تیک پروفیت در معاملات کمک میکند. بنابراین نحوه رسم درست این الگو در نمودار قیمت اهمیت زیادی دارد.

نقطه ضعف اصلی الگوی دو دره این موضوع است که این الگو یکی از الگوهای خلاف روند است. به این نکته توجه کنید که روند بازار نزولی است و با استفاده از این الگو تریدرها قصد دارند تا در خلاف جهت روند وارد پوزیشن معاملاتی لانگ شوند. بنابراین همواره این ریسک وجود دارد که بازار به روند نزولی قبلی خود ادامه دهد.

با توجه به این موضوع قبل از ورود به معامله همواره از اندیکاتورهای تحلیل تکنیکال برای دریافت تایید بیشتر استفاده کنید و موقعیت پرایس اکشنی نمودار قیمت در زمان تشکیل این الگو را برای اعتبارسنجی بررسی کنید.

نقاط قوت و ضعف الگوی دو قله

همانند الگوی دو دره، الگوی دو قله نیز یکی از الگوهای برگشتی قوی در تحلیل تکنیکال است. یکی از نقاط قوت این الگو احتمال بالای تحلیل درست نمودار با استفاده از آن است. در این الگو از الگوی دو قله و دو دره، وجود خط گردن باعث میشود تا تریدرها بتوانند نواحی تیک پروفیت و حد ضرر را بهطور بهینهای با توجه به خط گردن در نمودار مربوطه مشخص کنند.

بزرگترین نقطه ضعف این الگو در این است که تریدرها با استفاده از این الگو در خلاف جهت روند نمودار اقدام به معامله میکنند. بنابراین در زمان ترید با الگوی دو قله همواره این احتمال وجود دارد که روند صعودی قبلی ادامه پیدا کند. بنابراین لازم است تا تریدرها قبل از ورود به معامله همواره از اندیکاتورهای دیگر تحلیل تکنیکال نیز برای تایید بیشتر استفاده کنند.

یادگیری الگوهای قیمتی در ارز دیجیتال با فرادرس

الگوهای قیمتی در نمودار مربوط به بازار ارزهای دیجیتال همانند دیگر بازارهای مالی اشکالی هستند که قیمت در نمودار ایجاد میکند و بارها تکرار میشوند. دلیل استفاده از الگوهای قیمتی در تحلیل بازار ارزهای دیجیتال برای این منظور است که تریدرها بتوانند روند آتی قیمت را پس از تشکیل این الگوها در نمودار قیمت پیشبینی کنند.

به عبارت دیگر با بررسی نحوه واکنش قیمت پس از تشکیل یک الگوی قیمتی در نمودار معاملهگران میتوانند در صورت تشکیل الگویی مشابه در آینده، روند احتمالی قیمت را با کمک آن حدس بزنند. البته توجه به این نکته ضروری است که ایجاد روندی در گذشته دلیلی بر قطعی بودن ایجاد همان روند پس از الگویی مشابه نیست.

بنابراین علاوه بر استفاده از الگوهای تحلیل تکنیکال در بازار کریپتو لازم است تا استراتژی مناسبی برای مدیریت ریسک و سرمایه برای انجام معاملات خود داشته باشیم.

با توجه به اهمیت تشخیص و استفاده از الگوهای قیمتی در تحلیل تکنیکال، فیلمهای آموزشی متنوعی در حوزه تحلیل تکنیکال تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در این مطلب از مجله فرادرس در ابتدا الگوی دو قله و دو دره را شرح دادیم. در ادامه به این موضوع پرداختیم که الگوی دو قله در نمودار چیست و ساختار این الگو را در تحلیل تکنیکال بررسی کردیم. الگوی دو دره را بررسی کردیم. برای این منظور نحوه شکلگیری الگوی دو دره، دلیل برگشتی بودن الگوی دو دره و میزان اعتبار این الگو را بیان کردیم.

سپس نحوه شناسایی الگوی دو قله و دو دره را بیان کردیم. برای این منظور نحوه شناسایی الگوی دو دره و الگوی دو قله را بهطور جداگانه شرح دادیم. سپس نحوه ترید الگوی دو قله و دو دره را توضیح دادیم. بنابراین نحوه ترید الگوی دو قله و نحوه ترید الگوی دو دره را شرح دادیم و مراحل ترید الگوی دو قله و دو دره را بیان کردیم.

استراتژی معاملاتی الگوی دو قله و دو دره را شرح دادیم. برای این منظور درباره استراتژی تحلیل قیمت، واگرایی اندیکاتور در الگوی دو قله و دو دره و استراتژی باند بولینگر توضیحاتی ارائه کردیم. در پایان نیز محدودیتهای الگوی دو قله و دو دره را شرح دادیم.

source