صندوق درآمد ثابت یکی از ابزارهای مالی محبوب است که این امکان را به سرمایهگذاران میدهد تا بتوانند بهطور غیرمستقیم در بورس فعالیت کنند. بیشتر سرمایه موجود در صندوقهای با درآمد ثابت از اوراق بهادار با درآمد ثابت با ریسک بسیار کم تشکیل میشود. صندوقهای درآمد ثابت میتوانند در قالب صندوقهای قابل معامله در بورس نیز عرضه شوند. در این حالت سرمایهگذاران میتوانند واحدهای این صندوقها را از طریق پلتفرم معاملاتی کارگزاری مربوطه خریداری کنند. در این مطلب از مجله فرادرس به این موضوع میپردازیم که صندوق درآمد ثابت چیست و در ادامه توضیحاتی درباره اوراق بهادار با درآمد ثابت ارائه میکنیم. سپس نحوه سرمایهگذاری در صندوق با درآمد ثابت را شرح میدهیم و مزایا و معایب این صندوق را بیان میکنیم.

صندوق درآمد ثابت چیست؟

صندوقهای درآمد ثابت برای کسانی که نمیخواهند که به شخصه و با صرف زمان اوراق قرضه خریداری کنند، گزینهای ایدهآل به حساب میآید. این صندوقها معمولاً روی اوراق گوناگونی سرمایهگذاری میکنند و اصلیترین مزیتشان این است که سبد داراییهای سرمایهگذارها را به شکلی بسیار حرفهای مدیریت و تنوعبخشی کرده و درآمد مشخصی را برای آنها رقم میزنند.

اوراق بهادار با درآمد ثابت چیست؟

اوراق بهادار با درآمد ثابت به اوراقی گفته میشود که سرمایهگذاران با خریداری آنها میزان سود مشخصی را در فواصل زمانی معین تا زمان سررسید دریافت میکنند. در زمان سررسید این اوراق نیز سرمایهگذاران اصل سرمایه مربوط به خرید این اوراق را دریافت میکنند. اوراق قرضه دولتی و شرکتی از انواع متداول اوراق بهادار با درآمد ثابت هستند.

برخلاف سهام و دیگر اوراق بهادار که سود مشخصی را به سرمایهگذاران نمیدهند و میزان سود آنها در صورت پرداخت با توجه به برخی از شرایط تعیین میشود، افرادی که اوراق بهادار با درآمد ثابت دریافت میکنند، در بازههای زمانی مشخصی مقدار سود مربوطه را دریافت میکنند.

سرمایهگذاران علاوه بر خرید مستقیم اوراق بهادار با درآمد ثابت میتوانند این اوراق را بهطور غیرمستقیم و از طریق صندوقهای در آمد ثابت نیز خریداری کنند.

خرید و فروش صندوقهای بورسی با فرادرس

صندوقهای قابل معامله زیادی در بورس وجود دارد، این صندوقها با توجه به نوع دارایی و اوراقی که در آنها سرمایهگذاری میشود، میتوانند به انواع متفاوتی تقسیم شوند. برخی از این صندوقها بر روی کالاهای مهمی همانند طلا سرمایهگذاری میکنند و قیمت آنها تابع نوسانات قیمت این کالای گرانبها است که به آنها صندوق طلا میگویند.

در مثالی دیگر میتوان از صندوقهای سهامی نام برد که بر روی تعدادی سهام شرکتی سرمایهگذاری کردهاند و قیمت آنها با توجه به نوسانات قیمت سهام شرکتهای مربوطه تغییر میکند. لازم به ذکر است این صندوقهای قابل معامله در بورس با صندوقهای قابل معامله با درآمد ثابت متفاوت هستند.

در صندوقهای با درآمد ثابت سرمایهگذار با خرید واحدهای صندوق انتظار کسب سودی ثابت از صندوق را دارد. اما کسب درآمد ثابت در صندوقهای قابل معامله سهام یا کالا وجود ندارد. برای مثال ممکن است سرمایهگذاری تعدادی واحد صندوق سرمایهگذاری طلا را خریداری کند و با نزولی شدن قیمت جهانی طلا قیمت واحدهای این صندوق نیز نزولی شود.

با توجه به اینکه واحدهای این صندوقهای بورسی همانند سهام شرکتها در پلتفرمهای معاملاتی کارگزاریها قابل معامله است، بنابراین تریدرها میتوانند با تحلیل نمودار قیمت این صندوقهای بورسی موقعیتهای معاملاتی مناسبی را در این صندوقهای بورسی پیدا کنند.

با توجه به این موضوع تریدرها میتوانند با فراگیری تحلیل تکنیکال و آشنایی با تحلیل بنیادی سهام شرکتها و کالاهایی که صندوقهای مربوطه در آنها سرمایهگذاری کردهاند، از نوسانات قیمتی آنها کسب سود کنند. با توجه به اهمیت تحلیل قیمت در بازارهای مالی فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

مفهوم ابزارهای مالی درآمد ثابت

دولتها و شرکتهای اقتصادی برای تامین منابع مالی خود میتوانند اوراق بهاداری را به نام اوراق بدهی صادر و آنها را به سرمایهگذاران بفروشند. این اوراق بهادار در واقع نشاندهنده بدهی شرکت یا دولتها به خریداران این اوراق است.

این اوراق بهادار با درآمد ثابت مقدار مشخصی سود را در بازههای معینی به سرمایهگذاران پرداخت میکند و در پایان زمان سررسید نیز اصل سرمایه به افراد پرداخت میشود. بنابراین این اوراق بهادار همانند ابزارهایی مالی عمل میکنند که میتوانند به سرمایهگذاران سودی ثابت پرداخت کنند.

اوراق قرضه شرکتی

برای مثال ممکن است شرکتی اوراق قرضهای با ارزش اسمی هزار دلار و نرخ سود ۵٪ و تاریخ سررسید پنج ساله منتشر کند. بنابراین افرادی که قصد سرمایهگذاری در این اوراق قرضه را دارند برای خرید آن میبایست مبلغ هزار دلار پرداخت کنند و بعد از پنج سال میتوانند اصل سرمایه خود را دریافت کنند.

از سویی دیگر تا زمان سررسید شرکت مربوطه سود ۵٪ سالانه را به عنوان کوپن سود در بازههای زمانی مشخص به سرمایهگذاران پرداخت میکند. در این مثال خریداران این اوراق بدهی سالانه مبلغ ۵۰ دلار را به مدت پنج سال دریافت میکنند.

در نهایت نیز در تاریخ سررسید اصل سرمایه هزار دلار به آنها بازگردانده میشود. سرمایهگذاران میتوانند در انواع اوراق بدهی با کوپن سود ماهانه، فصلی یا ششماهه سرمایهگذاری کنند و با توجه به شرایط اوراق بدهی خریداری شده، در بازههای زمانی مربوطه سود دریافت کنند.

صندوق درآمد ثابت برای چه افرادی مناسب است؟

سرمایهگذاری در اوراق با درآمد ثابت بهطور مستقیم یا سرمایهگذارای در این اوراق از طریق خرید واحدهای صندوق درآمد ثابت برای افراد با ریسکپذیری کم توصیه میشود.

بنابراین سرمایهگذاران میتوانند با توجه به استراتژی مربوط به سرمایهگذاری و میزان تحمل ریسک در بازارهای مالی، درصد مشخصی از سبد سرمایهگذاری را به خرید واحدهای صندوق با درآمد ثابت یا اوراق بدهی با درآمد ثابت اختصاص دهند.

برای مثال سرمایهگذاران میتوانند نیمی از سرمایهگذاری خود را به خرید واحدهای صندوق درآمد ثابت و نیم دیگر را در سهام شرکتها سرمایهگذاری کنند.

انواع ابزارهای مالی با درآمد ثابت

زمانی که دولتها و شرکتها برای تامین منابع مالی خود اوراق بدهی منتشر میکنند، در واقع با فروش این اوراق خود را بدهکار میکنند. دو نوع کلی اوراق بدهی دولتی و شرکتی وجود دارد که افراد با خرید آنها میتوانند با تامین مالی دولت و شرکت مربوطه از سود این مشارکت استفاده کنند.

اوارق بدهی در کشورهای اسلامی نیز با نام صکوک منتشر میشوند و انواعی دارند که در ادامه آنها را شرح میدهیم. برای آشنایی با انواع اوراق بدهی و نحوه کارکرد آنها میتوانید مطلب صکوک چیست از مجله فرادرس را مطالعه کنید.

اوراق مشارکت

شرکتها میتوانند برای تامین مالی و گسترش فعالیتهای خود منابع موردنیاز را با انتشار و فروش نوعی اوراق بدهی بهنام اوراق مشارکت بهدست آورند. در این حالت افراد میتوانند با تامین سرمایه برای شرکت منتشرکننده این اوراق، سودی را به عنوان سود علیالحساب دریافت کند.

در مواردی شرکت مربوطه سود قطعی نیز به دارندگان اوراق مشارکت واریز میکند. اوراق مشارکت یکی از انواع صکوک است که راهکاری برای تامین مالی برای طرحهای اقتصادی و زیرساختی محسوب میشود. مدیران صندوق درآمد ثابت بیشتر منابع حاصل از فروش واحدها را میتوانند برای خرید صکوکی همانند اوراق مشارکت اختصاص دهند.

اوراق اجاره

اوراق اجاره نیز امکانی را برای تامین مالی برای شرکتها فراهم میکند. در این حالت افرادی که اوراق اجاره را خریداری میکنند، میتوانند با توجه به مقدار سرمایهگذاری در اوراق اجاره، از سود آن برخوردار شوند. برای درک بهتر نحوه کارکرد اوراق اجاره تصور کنید شرکتی که در حوزه حمل و نقل فعالیت میکند برای تجهیز ناوگان خود نیاز به تعدادی اتوبوس دارد.

برای این منظور از طریق نهادی مالی به نام نهاد واسط اقدام به انتشار اوراق اجاره میکند. این اوراق اجاره توسط سرمایهگذاران خریداری میشود و سرمایه لازم برای خرید اتوبوسها تامین میشود. سپس نهاد واسط اقدام به خرید اتوبوسها و اجاره آن به شرکت حمل و نقلی میکند.

شرکت مربوطه نیز موظف است اجارهبهای اتوبوسها را به سرمایهگذاران پرداخت کند که از طریق سود مربوط به اوراق اجاره بین خریداران این اوراق توزیع میشود. در پایان سررسید این اوراق نیز شرکت واسط اتوبوسهای خریداری شده را به شرکت حمل و نقلی میفروشد و اصل سرمایه خریداران اوراق اجاره را باز میگرداند.

مدیران صندوقهای درآمد ثابت میتوانند بخشی از سرمایههای تحت مدیریت خود را به سرمایهگذاری در اوراق اجاره اختصاص دهند. بنابراین افرادی که واحدهای صندوق درآمد ثابت را خریداری میکنند در واقع بهطور غیرمستقیم در انواع اوراق بدهی همانند اوراق اجاره سرمایهگذاری کردهاند. برای کسب اطلاعات بیشتر درباره صکوک میتوانید فیلم آموزش اوراق بهادار اسلامی یا صکوک فرادرس را مشاهده کنید.

اوراق خزانه

اوراق خزانه اسلامی یکی از انواع اوراق بدهی در بازارهای مالی است که توسط دولت منتشر میشود. سرمایهگذاران با خرید این اوراق در واقع منابع مالی دولت را تامین میکنند. نحوه عملکرد این اوراق به این صورت است که دولت برای انجام کارهای عمرانی و سایر فعالیتهای خود از پیمانکاران استفاده میکند.

پس از اینکه این شرکتهای پیمانکاری وظایف خود را انجام دادند، دولت ممکن است بجای پرداخت نقدی، به این شرکتها اوراق خزانه بدهد. این شرکتها نیز این اوراق را میتوانند در فرابورس ایران به سایر افراد با قیمتی کمتر از قیمت اسمی آن بفروشند.

در نهایت دارندگان این اوراق در زمان سررسید میتوانند مبلغ اسمی این اوراق را دریافت کنند. از سویی دیگر سرمایهگذاران میتوانند با خرید واحدهای صندوق با درآمد ثابت بهطور غیرمستقیم در اوراق خزانه سرمایهگذاری کنند. این موضوع به این دلیل است که گردانندگان صندوق درآمد ثابت میتوانند بخشی از سرمایه در اختیار خود را به خرید اوراق خزانه اختصاص دهند.

نحوه سرمایهگذاری در صندوق درآمد ثابت

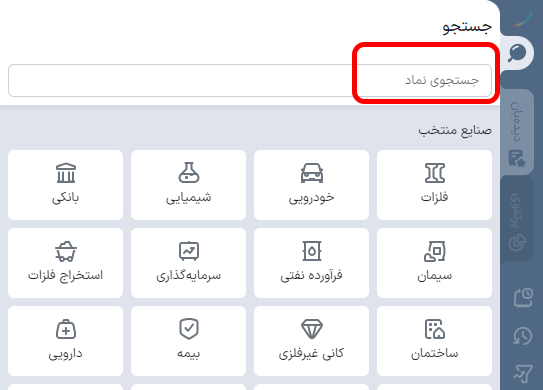

برای سرمایهگذاری در صندوقهای با درآمد ثابت امروزه کارگزاریها از طریق پلتفرمهای معاملاتی آنلاین به سرمایهگذاران دسترسی مستقیم دادهاند. برای این منظور افراد برای خرید واحدهای این صندوقها میتوانند با جستجوی نماد مربوطه در پلتفرم کارگزاری نسبت به خرید واحدهای این صندوقها اقدام کند. بنابراین برای افرادی که قصد خرید مستقیم اوراق با درآمد ثابت از بورس را ندارند، صندوق درآمد ثابت میتواند گزینه مناسبی باشد.

همانند انجام معاملات سهام شرکتهای بورسی در پلتفرمهای معاملاتی، همانطور که در تصویر زیر مشاهده میکنید افراد میتوانند با جستجوی صندوق موردنظر نسبت به انجام معامله واحدهای صندوق مربوطه اقدام کنند.

مزایا و معایب صندوق با درآمد ثابت

سرمایهگذاری در صندوق با درآمد ثابت مزایا و معایبی دارد که در ادامه هر کدام را بهطور جداگانه شرح میدهیم.

مزایای صندوق با درآمد ثابت چیست؟

مزایای صندوق درآمد ثابت را میتوانیم در دو مورد زیر خلاصه کنیم.

پرداخت سود منظم

اولین مزیتی که برای سرمایهگذاری در صندوق با درآمد ثابت میتوان نام برد، پرداخت سود منظم است. با توجه به پرداخت سود منظم سرمایهگذاران میتوانند بر روی دریافت سود در بازههای زمانی مشخص برنامهریزی کنند. این موضوع باعث میشود تا سرمایهگذاری در صندوق درآمد ثابت بخش مهمی از سبد سرمایهگذاری در دوران بازنشستگی را بهخود اختصاص دهد.

ایجاد ثبات در پرتفوی

با توجه به اینکه تریدرها و سرمایهگذاران برای کاهش و مدیریت ریسک از استراتژیهای مدیریت ریسک متفاوتی استفاده میکنند، اختصاص درصدی از پرتفوی سرمایهگذاری به صندوقهای درآمد ثابت میتواند به کاهش ریسک پرتفوی کمک کنند. این موضوع از این جهت دارای اهمیت است که سرمایهگذاران با دریافت سود مشخص در بازههای زمانی مربوطه میتوانند زیانهای ناشی از معاملات پرریسک سهام شرکتها را پوشش دهند و در مجموع ریسک پرتفوی را کم کنند.

معایب صندوق درآمد ثابت چیست؟

با وجود مزایای زیادی که صندوقهای با درآمد ثابت برای سرمایهگذاران دارند، برخی از معایب را میتوانیم برای آنها ذکر کنیم که در ادامه برخی از آنها را شرح میدهیم.

ریسک مربوط به اعتبار

سرمایهگذاران در انتخاب اوراق بدهی میبایست به این موضوع توجه کند که شرکت توزیع کننده از چه اعتباری برخوردار است. با وجود اینکه این ریسک درمورد اوراق دولتی وجود ندارد و دولت بازپرداخت اصل و سود اوراق را تضمین میکند، اما برای اوراقی که توسط شرکتها توزیع میشوند، سرمایهگذاران نیاز دارند تا همواره از اعتبار و نحوه کارکرد این شرکتها اطمینان حاصل کنند.

سرمایهگذاری در هر حوزهای افراد را با ریسکهای مربوطه مواجه میکند. این موضوع درباره صندوق با درآمد ثابت نیز صادق است. با وجود اینکه صندوق با درآمد ثابت به سرمایهگذاران نوید پرداخت منظم سود را میدهد، اما همواره میبایست قبل از سرمایهگذاری از میزان اعتبار صندوق و کارگزاری مربوطه مطمئن شد.

ریسک مربوط به تورم

در موارد که تورم زیادی در اقتصاد وجود دارد، این موضوع باعث میشود تا سرمایهگذاران سود کمی از این اوراق ببرند. بنابراین هر اندازه میزان تورم در جامعهای افزایش پیدا کند، درنهایت باعث میشود تا سرمایهگذاری در این اوراق با وجود سود ثابت آنها محبوبیت کمتری پیدا کند. برای مثال صندوق درآمد ثابتی که سود ۲٪ دارد در صورتیکه تورم موجود در اقتصاد برابر با ۱/۵٪ باشد، باعث میشود تا سرمایهگذار در واقع ۰/۵٪ از این سرمایهگذاری کسب سود کند.

تفاوت سهام و صندوق درآمد ثابت چیست؟

صندوق درآمد ثابت نوعی سرمایهگذاری غیرمستقیم در انواع اوراق با درآمد ثابت است که سرمایهگذاران میتوانند از سود مشخصی در بازه زمانی تعیین شده استفاده کنند. اما سهام شرکتها مقدار مالکیت دارنده را از شرکت مربوطه نشان میدهد.

سهام شرکتها پرداخت سود را تضمین نمیکنند ولی دارندگان آنها به اندازه تعداد سهام خریداری شده، مالک شرکت مربوطه هستند. به عبارت دیگر زمانی که شرکت موردنظر سودده میشود، قیمت سهام مربوطه نیز افزایش پیدا میکند و دارندگان آن نیز میتوانند با فروش سهام مربوطه در قیمتهای بالاتر از این افزایش سود استفاده کنند.

صندوق قابل معامله در بازار کریپتو

بازار کریپتو نسبت به بازارهای دیگر مالی بازاری نوپا است که در حال کسب محبوبیت در میان سرمایهگذاران است. در این میان هر اندازه استفاده از ابزارهای مالی مربوط به بازار ارزهای دیجیتال در میان سرمایهگذاران و موسسات مالی رونق بیشتری پیدا کند، توجه نهادهای مالی و سرمایهگذاران بیشتری را به این بازار مالی جلب میکند.

یکی از ابزارهای مالی که برای بازار کریپتو تعریف شده است، صندوقهای قابل معامله بیت کوین است. این صندوقهای قابل معامله همانند صندوقهای ETF دیگر که قیمت سهام یا کالای مربوطه را دنبال میکند، متناظر با قیمت بیت کوین است. ایجاد ETF بیت کوین این امکان را برای تریدرها و سرمایهگذاران ایجاد میکند تا بتوانند بدون داشتن کیف پول یا ثبت نام در صرافی ارز دیجیتال، بر روی بیت کوین سرمایهگذاری کنند.

بنابراین تریدرها میتوانند با خرید ETF بیت کوین از نوسانات این صندوقهای قابل معامله در بورس کسب سود کنند. در این حالت با توجه به اینکه قیمت این صندوقها با توجه به نوع ETF قیمت بیت کوین را دنبال میکند، بنابراین میتوانند عوامل تاثیر گذار بر قیمت بیت کوین را برای تحلیل قیمت ETF آن نیز بررسی کنند.

با توجه به اهمیت این موضوع فیلمهای آموزشی متنوعی درباره ارزهای دیجیتال و شناسایی عوامل تاثیرگذار در قیمت آنها در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس به این موضوع پرداختیم که صندوق درآمد ثابت چیست و با توجه به سرمایهگذاری این صندوق بر روی اوراق با درآمد ثابت در ادامه درباره مفهوم ابزارهای مالی با درآمد ثابت توضیحاتی ارائه کردیم. برای این منظور اوراق قرضه شرکتی را شرح دادیم و به توضیح این سوال پرداختیم که صندوق درآمد ثابت برای چه افرادی مناسب است.

سپس انواع ابزارهای مالی درآمد ثابت همانند اوراق مشارکت، اوراق اجاره و اوراق خزانه را شرح دادیم. در ادامه نحوه سرمایهگذاری در صندوق با درآمد ثابت را بیان کردیم. سپس به این موضوع پرداختیم که مزایا و معایب سرمایهگذاری در صندوق درآمد ثابت چیست و مزایا و معایب این صندوقها را بهطور جداگانه شرح دادیم. سپس به این سوال پاسخ دادیم که تفاوت سهام و صندوق درآمد ثابت چیست و در پایان نیز توضیحاتی درباره صندوق قابل معامله در بازار کریپتو ارائه کردیم.

source