برخی از الگوهای کندلی تکرار شونده در نمودار قیمت وجود دارند که به تریدرها کمک میکنند تا بتوانند با احتمال بیشتری برگشت قیمت در نواحی مهم در نمودار را پیشبینی کنند و به آنها الگوی کندل برگشتی میگویند. برای استفاده از کندلهای برگشتی تریدرها میبایست پس از شناسایی نواحی مهم قیمتی در نمودار، نحوه تشکیل کندلهای برگشتی در این نواحی مهم قیمتی در نمودار را بررسی کنند تا بتوانند موقعیتهای مناسبی را برای باز کردن پوزیشنهای معاملاتی پیدا کنند. با توجه به اهمیت تشخیص این الگوها در انجام معاملات موفق در این مطلب از مجله فرادرس کندل های برگشتی را شرح میدهیم. برای این منظور پس از معرفی این کندلها و انواع آنها در تحلیل تکنیکال، نحوه شناسایی و ترید آنها را بیان میکنیم و در ادامه برخی از مهمترین کندلهای برگشتی را توضیح میدهیم.

کندل های برگشتی چیست؟

کندلهای برگشتی کندلهایی هستند که احتمال بازگشت روند در نمودار را بیان میکنند. زمانی که کندل های برگشتی در انتهای روندهای صعودی تشکیل میشوند بیانگر احتمال برگشت روند و حرکت قیمت به سمت سطوح پایینتر قیمتی هستند.

از سویی دیگر ظاهر شدن کندلهای برگشتی در انتهای روندهای نزولی نیز بیانگر احتمال برگشت روند نزولی و حرکت قیمت به سمت نواحی بالاتر قیمتی است. بنابراین با توجه به تغییری که کندل های برگشتی در روندهای قبلی در نمودار قیمت ایجاد میکنند، این کندلها را میتوان به دو دسته کلی کندل های برگشتی صعودی و نزولی تقسیم کرد. که در ادامه هر کدام را شرح میدهیم.

انواع کندل های برگشتی

کندلهای برگشتی را با توجه به سیگنال صعودی یا نزولی دریافتی از آنها میتوان به کندل های برگشتی صعودی و نزولی تقسیم کرد.

کندل های برگشتی صعودی

کندلهای برگشتی صعودی معمولا در انتهای روندهای نزولی در نمودار قیمت تشکیل میشوند و بیانگر احتمال برگشت روند به سمت قیمتهای بالاتر هستند. زمانی که روندهای نزولی قیمت به نواحی حمایتی در نمودار نزدیک میشوند، افزایش تقاضا در این نواحی باعث میشود که قیمتها به سمت بالا پرتاب شوند. در این حالت احتمال تشکیل انواع کندلهای برگشتی صعودی در ناحیه حمایتی وجود دارد.

کندل های برگشتی نزولی

کندلهای برگشتی نزولی معمولا در انتهای روندهای صعودی در نمودار تشکیل میشوند و بیانگر احتمال ریزش قیمت هستند. کندلهای برگشتی نزولی معمولا در نواحی مقاومتی در نمودار قیمت تشکیل میشوند. در این نواحی با توجه به افزایش فشار فروش، قیمتها تمایل به بازگشت به سطوح پایینتر قیمتی دارند.

زمانی که روندهای صعودی به ناحیه مقاومتی مهمی نزدیک میشود، این احتمال وجود دارد که بهدلیل افزایش میزان عرضه در این نواحی قیمتها ریزش کنند. در این حالت احتمال تشکیل انواع کندلهای بازگشتی نزولی در نمودار قیمت وجود دارد.

یادگیری الگوی کندل های برگشتی با فرادرس

برای یادگیری الگوی کندلهای برگشتی در ابتدا نیاز است تا با اجزای کندلهای قیمت در نمودار آشنا شویم. آشنایی با اجزای کندلهای قیمت این امکان را به تریدرها میدهد تا بتوانند رفتار قیمت و اطلاعاتی که در هر کدام از کندلها موجود است را برای انجام تحلیل بهتر بهدست آورند.

از سویی دیگر با توجه به اینکه موقعیت قرارگیری الگوهای قیمتی در نمودار قیمت در انجام معاملات موفق بسیار موثر است، بنابراین برای یادگیری نحوه ترید با استفاده از کندلهای برگشتی لازم است تا نواحی مهم قیمت در نمودار را شناسایی کنیم. در این نواحی با توجه به تاثیر سفارشات خرید و فروش بر روی شکلگیری انواع الگوهای برگشتی قیمت، این امکان برای تریدرها وجود دارد تا با احتمال بهتری پیشبینیهای قیمتی را انجام دهند.

از سویی دیگر برای انجام معاملات سودآور تریدرها میبایست اصول مدیریت ریسک و سرمایه را رعایت کنند. برای این منظور نیاز است تا با استفاده از استراتژیهای مناسب، تریدهای مربوطه را مدیریت کنند. علاقهمندان به یادگیری انواع الگوهای شمعی در تحلیل تکنیکال میتوانند از فیلمهای آموزشی متنوعی که در فرادرس تهیه شده است استفاده کنند. لینک برخی از این فیلمهای آموزشی را در فهرست زیر مشاهده میکنید.

برای دسترسی به فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

نحوه شناسایی کندل های برگشتی

با توجه به اینکه کندلهای برگشتی میتوانند از الگوهای برگشتی تک کندلی همانند کندل چکش یا الگوهای برگشتی چند کندلی همانند الگوی اینگالف تشکیل شوند، بنابراین تریدرها برای شناسایی کندلهای برگشتی نیاز دارند تا نحوه رفتار قیمت را در این الگوهای برگشتی بررسی کنند.

در این حالت زمانی که قیمت پس از حرکت در یک سمت به جهت مخالف برگردد، الگوی کندل برگشتی تشکیل میشود. بنابراین برای اینکه تریدرها بتوانند کندلهای برگشتی در نمودار قیمت را شناسایی کنند، در ابتدا نیاز دارند تا انواع آنها را بشناسند و نحوه رفتار آنها در الگو درک کنند.

از سویی دیگر با توجه به اینکه کندلهای برگشتی معمولا در نواحی از نمودار قیمت که منطبق با سطوح حمایتی و مقاومتی است، در نمودار ظاهر میشوند، بنابراین در ابتدا بهتر است تریدرها این نواحی مهم در نمودار را شناسایی کنند تا بتوانند در نزدیکی این نواحی با توجه به مشخصات ظاهری الگوهای کندل برگشتی راحتتر بتوانند کندل مربوطه را شناسایی کنند.

نحوه معامله کندلهای برگشتی

برای اینکه تریدرها بتوانند با استفاده از کندلهای برگشتی در نمودار قیمت، موقعیتهای مناسبی را برای انجام معاملات پیدا کنند، در ابتدا نیاز دارند تا روندهای موجود در نمودار قیمت را مشخص کنند. این روندها شامل روندهای صعودی، نزولی و خنثی میشوند که هر کدام موقعیتهای معاملاتی متفاوتی را در اختیار تریدرها قرار میدهد.

روندهای صعودی در ترید کندل های برگشتی

زمانی که قیمتها در نمودار بهتدریج افزایش پیدا کنند، روند قیمت در بازار مربوطه صعودی است که به آن بازار گاوی نیز میگویند. در بازارهای صعودی بیشینهها و کمینههای بیشتری نسبت به قبل در نمودار قیمت تشکیل میشود. روندهای صعودی در نمودار قیمت تا زمانی که روند افزایشی به ناحیهای مقاومتی در نمودار قیمت نزدیک شوند، معمولا به مسیر افزایشی خود ادامه میدهند.

در این حالت با توجه به افزایش میزان عرضه در این نواحی مقاومتی، احتمال تشکیل کندل بازگشتی نزولی و برگشت قیمت به نواحی پایینتر در نمودار قیمت وجود دارد. یکی از نواحی که کندلهای برگشتی در نمودار قیمت ظاهر میشود، در انتهای روندهای صعودی است. در این حالت احتمال تشکیل الگوهای کندل برگشتی نزولی زیاد است.

این موضوع به تریدرها کمک میکند تا پس از تشکیل کندلهای برگشتی نزولی و دریافت تاییدهای مربوطه نسبت به باز کردن پوزیشنهای معاملاتی شورت و کسب سود از روندهای نزولی بازار اقدام کنند.

روندهای نزولی

زمانی که قیمت در نمودار بهتدریج بیشینهها و کمینههای کمتر از قبل ایجاد میکند، روندهای نزولی در نمودار مربوطه تشکیل میشود. به بازار نزولی که قیمتها در روندی کاهشی قرار دارند، بازار خرسی نیز میگویند. در بازارهای خرسی تریدرها بهدنبال پیدا کردن موقعیتهای مناسبی برای باز کردن پوزیشنهای معاملاتی شورت برای کسب سود از روندهای کاهشی در نمودار قیمت هستند.

بنابراین با شناسایی نواحی حمایتی مهم در نمودار قیمت که احتمال برگشت قیمت در آنها زیاد است، سعی میکنند بعد از تشکیل کندل های برگشتی صعودی و تاییدهای مربوطه با باز کردن پوزیشنهای معاملاتی لانگ به معامله ورود کنند.

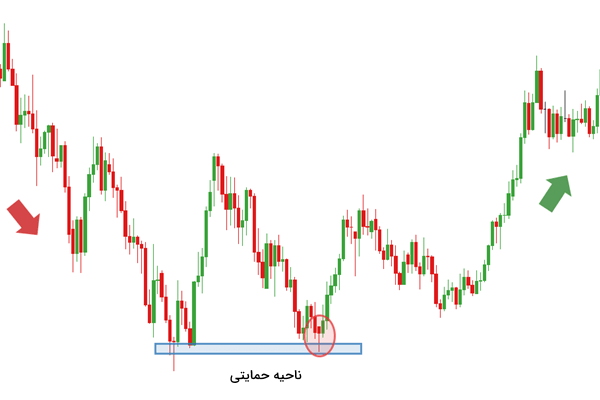

بنابراین ظاهر شدن کندلهای برگشتی صعودی در انتهای روندهای نزولی نشانهای از برگشت روند به سطوح بالاتر است که امکان ترید در جهت روندهای افزایشی را در اختیار تریدرها قرار میدهد. در تصویر زیر همانطور که مشاهده میکنید، بعد از تشکیل کندلهای برگشتی روند صعودی در نمودار قیمت شروع شده است.

روندهای خنثی

روندهای خنثی روندهایی هستند که قیمت در محدودهای مشخص درجا میزند. بنابراین در روندهای خنثی قیمت بین دو سطح قیمتی در پایین و بالای نمودار قیمت نوسان میکند. این محدوده نوسانی در تایمفریمهای پایینتر، از روندهای صعودی و نزولی تشکیل میشود که بین ناحیه حمایتی در پایین و ناحیه مقاومتی در بالای نمودار در نوسان است.

بنابراین تریدرها میتوانند با توجه به استراتژی معاملاتی موردنظر در این نواحی حمایتی و مقاومتی با دیدن کندلهای برگشتی و دریافت تاییدهای مربوطه وارد پوزیشن معاملاتی شوند. برای این منظور میتوانند در نواحی حمایتی با توجه به احتمال برگشت روند به سطوح بالاتر قیمتی، وارد پوزیشن معاملاتی لانگ و در ناحیه مقاومتی با توجه به احتمال ریزش قیمت، وارد پوزیشن معاملاتی شورت شوند.

شناسایی حمایتها در ترید کندل های برگشتی

یکی از اقداماتی که تریدرها برای انجام معاملات با استفاده از کندلهای برگشتی انجام میدهند، شناسایی نواحی مهم حمایتی در روندهای نزولی است. زمانی که قیمتها در روندهای نزولی قرار دارند، این احتمال وجود دارد تا در برخورد با نواحی حمایتی به سمت بالا برگشت کنند.

برگشت قیمت به نواحی بالاتر قیمتی در برخورد با نواحی حمایتی در نمودار قیمت به میزان اعتبار ناحیه حمایتی و مقدار قدرت روند نزولی در نمودار قیمت بستگی دارد. زمانی که قدرت روندهای نزولی بهگونهای باشد که حمایت مربوطه نتواند از ادامه روند کاهشی جلوگیری کند، در این حالت قیمت پس از مدتی درجا زدن در ناحیه حمایتی به روند کاهشی قبلی ادامه میدهد.

در این حالت روند نزولی ممکن است یکی از الگوهای پرایس اکشنی بهنام دراپ بیس دراپ را تشکیل دهد و با عبور از ناحیه حمایتی مربوطه به روند کاهشی خود ادامه دهد.

اما زمانی که ناحیه حمایتی از اعتبار بالایی برخوردار باشد، یا روند نزولی قدرت عبور از ناحیه حمایتی را نداشته باشد، در این حالت قیمت با تشکیل الگوی پرایس اکشنی دراپ بیس رالی به سمت نواحی بالاتر قیمتی حرکت میکند. در این حالت این احتمال وجود دارد که یکی از الگوهای برگشتی شمعی در نمودار قیمت ایجاد شود.

تریدرها با شناسایی نواحی مهم حمایتی میتوانند در صورت ظاهر شدن کندل برگشتی صعودی با اطمینان بیشتری در جهت روندهای صعودی بازار مربوطه وارد پوزیشن معاملاتی شوند.

شناسایی مقاومتها در ترید کندل های برگشتی

همانطور که برای انجام معامله با استفاده از کندل های برگشتی نیاز داریم تا نواحی حمایتی را در نمودار قیمت مشخص کنیم، در مواردی که روندهای قیمت در بازار مربوطه روندهای صعودی دارند نیاز است تا با شناسایی نواحی مهم مقاومتی، موقعیتهای مناسب معاملاتی را برای باز کردن پوزیشنهای معاملاتی شورت و استفاده از روندهای ریزشی بازار پیدا کنیم.

زمانی که روندهای افزایشی در نمودار قیمت به ناحیهای مقاومتی نزدیک میشوند، با توجه به میزان اعتبار ناحیه مقاومتی و مقدار قدرت روند صعودی، این احتمال وجود دارد که قیمت از آنها عبور کند یا به سمت قیمتهای پایینتر تغییر جهت دهند.

در صورتی که روندهای صعودی در زمان رسیدن به ناحیه مقاومتی بتوانند از آنها عبور کنند، با تشکیل الگوهای رالی بیس رالی از آنها عبور میکنند و در پولبک به آنها، موقعیتهای مناسبی را برای باز کردن موقعیت معاملاتی لانگ در اختیار تریدرها قرار میدهند.

اما در مواردی نیز با توجه به حجم بالای سفارشات فروش در ناحیه مقاومتی مربوطه یا ضعیف بودن روند صعودی، روندهای افزایشی در برخورد با ناحیه مقاومتی به سمت قیمتهای پایینتر حرکت میکنند. در این حالت معمولا الگوهای برگشتی قیمتی در این نواحی همانند انواع کندل برگشتی نزولی تشکیل میشود.

تریدرها با مشاهده کندلهای برگشتی نزولی و دریافت تاییدهای مربوطه میتوانند در موقعیتهای مناسبی با باز کردن پوزیشنهای معاملاتی شورت از روند ریزشی بازار کسب سود کنند.

دریافت تایید در ترید کندل های برگشتی

برای ترید با استفاده از کندل های برگشتی همانند ترید با الگوهای کندلی دیگر در تحلیل تکنیکال، تریدرها نیاز دارند تا علاوه بر بررسی تشکیل کندلهای برگشتی در نواحی مهم قیمتی در نمودار مربوطه، رفتار قیمت در ادامه تشکیل کندلهای برگشتی را نیز درنظر بگیرند.

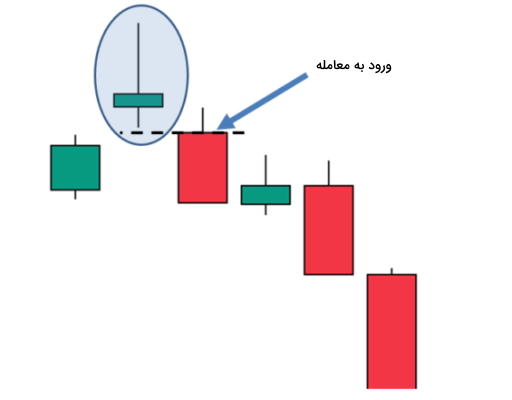

بنابراین پس از شناسایی کندل برگشتی نزولی یا صعودی در نمودار قیمت، تریدرها در ادامه متنظر میمانند تا کندلهای تایید دیگری در نمودار مربوطه تشکیل شود. برای مثال زمانی که روندهای صعودی به نواحی مقاومتی نزدیک شوند و در این هنگام کندل برگشتی نزولی در ناحیه مقاومتی تشکیل شود، تریدرها منتظر میمانند تا در ادامه کندل تاییدکننده روند نزولی نیز تشکیل شود.

این کندل نزولی میتواند کندل مارابوزوی نزولی باشد که دارای بدنهای طویل است. در این حالت تریدرها میتوانند در موقعیت مناسبی نسبت باز کردن پوزیشن معاملاتی مربوطه اقدام کنند.

ورود به معامله

پس از تشکیل کندل برگشتی در ناحیه مهم حمایت یا مقاومتی و دریافت تاییدهای لازم برای برگشت روند، تریدرها میتوانند نسبت به باز کردن پوزیشنهای معاملاتی برای ورود به معامله اقدام کنند.

برای اینکه تریدرها بتوانند موقعیتهای مناسبی را برای ورود به معامله با استفاده از کندلهای برگشتی در نمودار قیمت پیدا کنند، علاوه بر بررسی شرایط نمودار قیمت در بازار مربوطه نیاز دارند تا نسبت ریسک به ریوارد مناسبی را برای معامله مربوطه در نظر بگیرند. برای این منظور در ابتدا نیاز دارند تا قیمت مناسبی را برای قرار دادن حد ضرر در معامله پیدا کنند.

حد ضرر با توجه به نوع پوزیشن معاملاتی لانگ یا شورت در قیمتهایی پایینتر یا بالاتر از قیمت ورود به معامله قرار میگیرد و زمانی که قیمت برخلاف پیشبینی حرکت کند، با فعال شدن حد ضرر از زیان بیشتر در معامله مربوطه جلوگیری میشود.

پس از پیدا کردن قیمت مناسب برای ورود به معامله و قرار دادن حد ضرر، تریدرها با توجه به پوزیشن لانگ یا شورت و با توجه به شرایط نمودار قیمت میتوانند مقاومت یا حمایت بعدی را به عنوان هدف قیمتی برای تیک پروفیت و خروج از معامله در نظر بگیرند. تریدرها برای قرار دادن تارگت در معاملات علاوه بر بررسی شرایط نمودار قیمت نیاز دارند تا نسبت ریسک به ریوارد مناسب برای معامله را برای مدیریت بهینه ریسک در ترید در نظر داشته باشند.

ریسک به ریوارد در ترید کندل های برگشتی

برای انجام معاملات با استفاده از کندل های برگشتی، همانند انجام معاملات با دیگر الگوهای قیمتی همانند الگوهای کلاسیک در تحلیل تکنیکال، تریدرها میبایست همزمان با ورود به معامله قیمتهایی را برای حد ضرر و تارگت در معامله مربوطه تعیین کنند.

این قیمتها میبایست بهگونهای تعیین شوند که علاوه بر در نظر گرفتن شرایط قیمت در نمودار، مطابق با نسبت ریسک به ریوارد تعیین شده برای مدیریت ریسک و سرمایه بهینه در انجام معاملات نیز باشد. این موضوع زمانی حاصل میشود که نسبت سود احتمالی به زیان احتمالی در معامله مربوطه نسبت معینی داشته باشند.

ریوارد در معامله از اختلاف بین قیمت تارگت و قیمت ورود به معامله حاصل میشود و برابر با سود احتمالی در صورت انجام معامله موفق است. از سویی دیگر مقدار ریسک در معاملات از تفاضل بین قیمت حد ضرر و قیمت ورود به معامله به دست میآید و برابر با میزان زیان احتمالی در صورت فعال شدن حد ضرر است.

برای اجرای مدیریت ریسک مناسب در انجام معاملات لازمست تا نسبت ریسک به ریوارد مطابق با استراتژی تعیین شده در مدیریت ریسک باشد. برای مثال زمانی که نسبت ریسک به ریوارد برابر با ۱:۴ در نظر گرفته میشود، این نسبت به این معنی است که سود حاصل از انجام معامله موفق، چهار برابر میزان ضرر مربوط به فعال شدن حد ضرر در معاملات ناموفق است.

کندل صعودی قوی

کندل صعودی قوی کندلی است که دارای بدنهای بلند است. کندل صعودی قوی سایههایی کوتاه دارد و در مواردی نیز بدون سایه است. با توجه به طول بدنه بلند در کندلهای صعودی قوی، اختلاف بین قیمت باز شدن و بسته شدن کندل زیاد است.

کندل صعودی قوی در نمودار قیمت نشاندهنده حرکت مستمر افزایشی در بازه زمانی مربوطه است که موجب افزایش قابل توجه قیمت میشود. تریدرها از کندلهای صعودی قوی برای دریافت تایید برای ترید کندلهای برگشتی صعودی در نمودار قیمت استفاده میکنند.

از سویی دیگر برخی از الگوهای کندلی همانند کندلهای اینگالف صعودی و الگوی کندلهای برگشتی ستاره صبحگاهی دارای کندلهای صعودی قوی در الگوی قیمتی مربوطه هستند. نمونهای از کندل صعودی قوی را در تصویر زیر مشاهده میکنید.

تایید ترید کندل های برگشتی صعودی

استفاده از کندل صعودی قوی در ترید کندل برگشتی صعودی یکی از روشهایی است که تریدرها برای گرفتن تایید جهت باز کردن پوزیشنهای معاملاتی لانگ استفاده میکنند. در این حالت تریدرها پس از شناسایی الگوی کندل صعودی در نمودار قیمت همانند کندل برگشتی چکش در ادامه منتظر میمانند تا کندل صعودی قوی در تایید برگشت قیمت به سمت نواحی بالاتر در نمودار مربوطه تشکیل شود.

در این حالت پس از مشاهده این کندل صعودی قوی تریدرها میتوانند در موقعیت مناسبی نسبت به ورود به معامله اقدام کنند. نمونهای از تشکیل کندل صعودی قوی را به عنوان تایید برگشت روند نزولی به صعودی در تصویر زیر مشاهده میکنید.

کندل نزولی قوی

کندل نزولی قوی کندلی با بدنه طویل است که کاهش مستمر قیمت در بازه زمانی مربوطه را نشان میدهد. این کندل ممکن است بدون سایه یا با سایههایی کوچک در بالا و پایین بدنه کندل باشد. زمان باز شدن کندل نزولی قوی قیمت شروع به ریزش میکند و در قیمتهای پایینتر کندل بسته میشود.

قیمت باز شدن کندل قوی نزولی بسیار نزدیک به بیشینه قیمتی در این کندل است. از سویی دیگر قیمت بسته شدن در کندل نزولی قوی نیز بسیار نزدیک به کمینه قیمت در این کندل است. نمونهای از کندل نزولی قوی را در تصویر بالا مشاهده میکنید.

تایید ترید کندل های برگشتی نزولی

تریدرها برای اینکه بتوانند از پوزیشنهای معاملاتی شورت برای کسب سود از روندهای ریزشی بازار موردنظر استفاده کنند، علاوه بر شناسایی کندلهای برگشتی نزولی در نمودار قیمت نیاز دارند تا تاییدهای لازم را برای ورود به معامله دریافت کنند. برای این منظور میتوانند در ادامه رفتار قیمت را در نمودار مربوطه بررسی کنند.

در این حالت ممکن است پس از تشکیل کندل برگشتی نزولی در نمودار قیمت، کندل نزولی قوی در ادامه تشکیل شود. ظاهر شدن کندل نزولی قوی پس از کندل برگشتی نزولی در نمودار قیمت این موضوع را نشان میدهد که احتمال ادامه روند نزولی در بازار مربوطه بیشتر است. بنابراین یکی از روشهای پیدا کردن موقعیتهای معاملاتی شورت در نمودار قیمت، شناسایی کندلهای نزولی قوی در نمودار پس از تشکیل کندل برگشتی نزولی است.

در این حالت پس از بسته شدن کندل نزولی قوی و در پولبک قیمت به نزدیکترین ناحیه مقاومتی در نمودار قیمت، تریدرها وارد پوزیشن معاملاتی شورت میشوند. نمونهای از تشکیل کندل نزولی قوی را به عنوان تایید برگشت روند صعودی به نزولی در تصویر بالا مشاهده میکنید. برای کسب اطلاعات بیشتر درباره کندلهای قیمت در تحلیل تکنیکال میتوانید فیلم آموزش مقدماتی روانشناسی کندل ها و پرایس اکشن در بازار مالی فرادرس را مشاهده کنید.

مهم ترین کندل های برگشتی

مهمترین کندلهای برگشتی کندلهایی هستند که امکان انجام معاملات با احتمال موفقیت زیاد را برای تریدرها فراهم میکنند. برای پیدا کردن مهمترین کندلهای برگشتی تریدرها علاوه بر اینکه میبایست به نحوه تشکیل کندلهای برگشتی و ترکیب آنها با دیگر الگوهای قیمتی همانند الگوی کنج نزولی در تحلیل تکنیکل توجه کنند، میبایست محل تشکیل این کندلهای برگشتی در نمودار قیمت را نیز بررسی کنند.

بنابراین مهمترین کندلهای برگشتی کندلهایی هستند که در نواحی مهم قیمتی همانند حمایتها و مقاومتهای معتبر در تایمفریمهای بالاتر تشکیل میشوند. از سویی دیگر با توجه به اینکه برای پیدا کردن مهمترین کندلهای برگشتی در تحلیل تکنیکال نیاز است تا با خصوصیات این کندلهای برگشتی آشنا شویم، بنابراین پس از ارائه توضیحاتی درباره قویترین کندل برگشتی، برخی از مهمترین کندلهای برگشتی در نمودار قیمت را شرح میدهیم.

قوی ترین کندل برگشتی

قویترین کندل های برگشتی میتوانند در انتهای روندهای صعودی یا انتهای روندهای نزولی در نمودار قیمت ظاهر شوند. در این حالت کندلهای قوی برگشتی کندلهایی هستند که طول سایه بالایی یا پایینی بلند و بدنهای کوچک دارند. طول سایه بلند بالایی یا پایینی این موضوع را نشان میدهد که قیمت در بازه زمانی مربوط به این کندلها نوسانات زیادی داشته است.

در این حالت در صورتی که کندلهای برگشتی با بدنهای کوچک و طول سایه بلند بالایی در نواحی مقاومتی در نمودار قیمت ظاهر شوند، این موضوع را نشان میدهند که قیمت در برخورد به این نواحی به سمت پایین پرتاب شده است. از سویی دیگر کندلهایی با بدنهای کوچک و طول سایه پایینی بلند که در نواحی حمایتی مشاهده میشوند، بیانگر پرتاب شدن قیمت به سمت نواحی بالاتر است.

کندل برگشتی چکش

یکی از کندلهای برگشتی که نشاندهنده برگشت روند نزولی به صعودی است، کندل چکش است که معمولا در نواحی حمایتی در نمودار قیمت ظاهر میشود. شکل ظاهری این کندل برگشتی صعودی شبیه چکش است. بنابراین این الگو بدنهای کوچک و سایهای بلند در قسمت پایین بدنه دارد.

اندازه سایه پایینی کندل میبایست حداقل دو برابر بدنه مربوطه باشد. کندل چکش این موضوع را بیان میکند که فروشندگان در ابتدا توانستهاند با فروشهای گسترده قیمت را به سمت سطوح پایینتر برسانند. اما در ادامه با توجه به افزایش فشار خرید، قیمت به سمت سطوح بالاتر برمیگردد و در سطوح بالاتری کندل قیمت بسته میشود.

همانطور که در تصویر زیر مشاهده میکنید، کندل چکش در انتهای روند نزولی تشکیل شده است. در این حالت تریدرها میتوانند بعد از مشاهده کندل چکش در انتهای روند نزولی برای باز کردن پوزشنهای معاملاتی لانگ آماده شوند. برای این منظور پس از دریافت تاییدهای لازم میتوانند به معامله ورود کنند.

برای این منظور همانطور که در تصویر زیر مشاهده میکنید، پس از تشکیل کندل چکش، کندل صعودی دیگری تشکیل شده و در بالای کندل چکش بسته شده است. این موضوع ادامه روند افزایشی پس از تشکیل کندل چکش را افزایش میدهد. همانطور که در تصویر مشاهده میکنید پس از تشکیل کندل چکش روند نزولی به روند صعودی تغییر جهت میدهد.

الگوی کندل های برگشتی اینگالف

کندل های برگشتی اینگالف یکی دیگر از انواع کندلهای برگشتی هستند که از دو کندل صعودی و نزولی تشکیل میشوند. کندل اولی دارای بدنهای کوچک است که توسط کندل دومی که در خلاف جهت آن است بهطور کامل پوشیده میشود. با توجه به اینکه کندل دومی صعودی یا نزولی باشد کندل های برگشتی اینگالف را میتوان به کندل های برگشتی اینگالف صعودی یا نزولی تقسیم کرد.

بنابراین جهت احتمالی حرکت قیمت پس از تشکیل کندل های برگشتی اینگالف به سمت کندل دومی است. برای درک بهتر این موضوع در ادامه هر کدام از کندلهای برگشتی اینگالف صعودی و نزولی را بهطور جداگانه شرح میدهیم.

کندل برگشتی اینگالف صعودی

کندل برگشتی اینگالف صعودی یکی از کندلهای برگشتی صعودی است که از دو کندل تشکیل شده است. کندل اولی نزولی و دارای بدنهای کوچک است. کندل دومی صعودی است و بهطور کامل کندل اولی را میپوشاند. بنابراین زمانی که این الگوی برگشتی در نواحی مهم حمایتی در نمودار قیمت تشکیل شود، بیانگر احتمال برگشت روند به سمت نواحی بالاتر قیمتی است.

همانطور که در تصویر زیر مشاهده میکنید، قیمت در روندی نزولی به سمت پایین حرکت میکند. در انتهای روند نزولی در مثال تصویر زیر کندل نزولی تشکیل میشود. در ادامه کندل صعودی بعدی بهگونهای در نمودار قیمت تشکیل میشود که بهطور کامل کندل نزولی اولی را پوشانده است.

در این مثال قیمت باز شدن کندل دوم پایینتر از قیمت بسته شدن کندل اول است. از سویی دیگر قیمت بسته شدن کندل دوم نیز بالاتر از قیمت باز شدن کندل اول قرار دارد. پس از تشکیل این الگوی برگشتی صعودی در نواحی پایین نمودار قیمت، همانطور که مشاهده میکنید قیمت به سمت سطوح بالاتر حرکت کرده است.

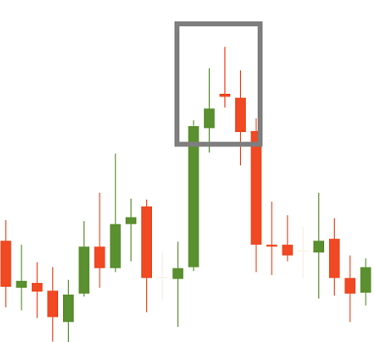

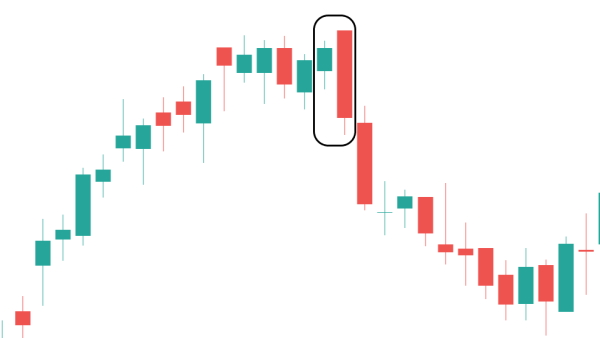

کندل برگشتی اینگالف نزولی

کندل برگشتی اینگالف نزولی از دیگر الگوهای شمعی برگشتی است که نشاندهنده شروع روند ریزشی قیمت است. کندل اینگالف نزولی معمولا در نواحی مقاومتی تشکیل میشود و تریدرها میتوانند پس از مشاهده این الگوی شمعی و دریافت تاییدهای مربوطه از احتمال شروع روندهای نزولی در بازار مربوطه استفاده کنند.

کندل اینگالف نزولی نیز همانند کندل اینگالف صعودی از دو کندل تشکیل شده است. در کندلهای برگشتی اینگالف نزولی، کندل اولی صعودی و کندل دومی نزولی است و بهطور کامل کندل اول را میپوشاند. همانطور که در تصویر زیر مشاهده میکنید، روند صعودی در بازار مربوطه، در نواحی بالای نمودار الگوی شمعی اینگالف نزولی را تشکیل داده است. سپس همانطور که مشاهده میکنید، روند نزولی قیمت در ادامه شروع شده است.

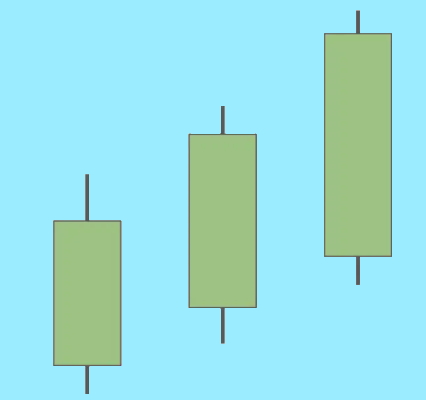

سه کندل برگشتی صعودی

سه کندل برگشتی صعودی که به آنها کندلهای سه سرباز سفید نیز میگویند، یکی از الگوهای بازگشتی صعودی در تحلیل تکنیکال است. کندل های برگشتی سه سرباز سفید از سه کندل صعودی با بدنههایی بلند تشکیل شده است. در این الگوی شمعی هر کندل صعودی از کندل صعودی قبلی خود در قیمت بالاتری بسته میشود.

بدنه بلند این کندلهای صعودی بیانگر قدرت روند صعودی است. از سویی دیگر کوتاهی سایههای بالا یا پایین در این الگوها بیانگر محدود بودن نوسان قیمت است و قدرت روند صعودی مربوط به کندل را تایید میکند.

کندل های برگشتی سه سرباز سفید معمولا در انتهای روندهای نزولی و در نواحی حمایتی در نمودار قیمت ظاهر میشوند و بیانگر افزایش قابل توجه میزان تقاضا در بازار مربوطه است که باعث میشود قیمتها روندهای افزایشی خود را ادامه دهند.

ترید الگوی سه سرباز سفید

با توجه به اینکه الگوی سه سرباز سفید بیانگر حرکت صعودی قیمت به سمت نواحی بالاتر قیمتی است، بنابراین تریدرها در زمان مشاهده این الگو با اطمینان بیشتری نسبت به انجام معاملات لانگ اقدام میکنند. این موضوع زمانی از اهمیت بیشتری برخوردار میشود که تریدرها الگوی سه سرباز را در نواحی مهم حمایتی در نمودار قیمت پیدا کنند.

در این حالت با توجه به افزایش فشار خرید در این نواحی تریدرها میتوانند وارد معاملات لانگ شوند و تارگتهای خود را در نواحی مقاومتی بالاتری قرار دهند. برای ترید با استفاده از کندل های برگشتی سه سرباز سفید نیز همانند انجام معاملات با دیگر الگوهای شمعی تریدرها میبایست همزمان با پیدا کردن موقعیتهای مناسب برای ورود به معامله، قیمتهایی را برای قرار دادن حد ضرر و تارگت نیز انتخاب کنند.

برای مثال در تصویر زیر تریدرها میتوانند حد ضرر را کمی پایین از اولین کندل صعودی در الگوی مربوطه قرار دهند. در این حالت در صورت حرکت قیمت برخلاف پیشبینی آنها، با فعال شدن حد ضرر تریدرها از معامله خارج میشوند.

کندل برگشتی دوجی سنجاقک

«کندل دوجی سنجاقک» (Dragonfly Doji) یکی از الگوهای برگشتی در تحلیل تکنیکال است که بیانگر احتمال برگشت روند نزولی به صعودی در نمودار قیمت است. قیمت باز شدن، بسته شدن و بیشینه قیمت در کندل دوجی سنجاقک یکسان است. در مواردی نیز این قیمتها بسیار نزدیک بههم هستند. زمانی که روندهای نزولی به تدریج به نواحی حمایتی در نمودار نزدیک میشوند، این احتمال وجود دارد که با افزایش میزان تقاضا قیمتها به سمت سطوح بالاتر حرکت کنند.

کندل دوجی سنجاقک زمانی در نمودار قیمت تشکیل میشود که در ابتدا قیمت به سمت سطوح پایینتر قیمتی حرکت کند، سپس با افزایش قدرت خریداران قیمت به سمت بالا برگشت میکند. بنابراین با توجه به برگشت قیمت از سطوح پایینتر قیمتی به نواحی بالاتر در زمان تشکیل کندل برگشتی دوجی سنجاقک در نمودار قیمت، به آن الگوی بازگشتی صعودی میگویند.

همانطور که در تصویر زیر مشاهده میکنید، روندهای نزولی در انتهای مسیر نزولی خود کندل دوجی سنجاقک را تشکیل دادهاند. در این مثال سایه بلند پایینی در کندل دوجی سنجاقک نشاندهنده پرتاب قیمت به سطوح بالاتر قیمتی است. در این مثال پس از تشکیل کندل دوجی سنجاقک روند صعودی در نمودار قیمت شروع شده است.

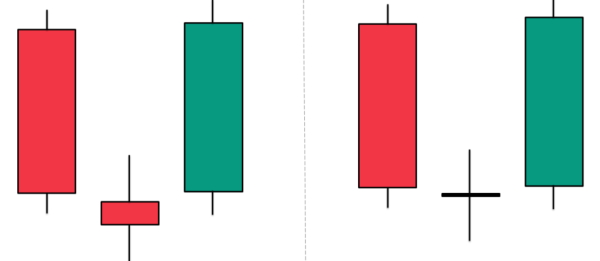

الگوی برگشتی ستاره صبحگاهی

«الگوی شمعی ستاره صبحگاهی» (Morning Star Candlestick Pattern) یکی از الگوهای سه کندلی در تحلیل تکنیکال است که بیانگر شروع روندی صعودی در نمودار قیمت است. اولین کندل از الگوی برگشتی ستاره صبحگاهی کندلی نزولی با بدنهای بلند است. دومین کندل از این الگو کندلی با بدنهای کوچک است و سومین کندل صعودی با بدنهای بلند است.

رنگ بدنه کندل کوچک وسطی مهم نیست و معمولا بدنه کندل وسطی با بدنههای دو کندل اولی و سومی همپوشانی ندارد. در نوعی دیگر از کندل های برگشتی ستاره صبحگاهی کندل وسطی یکی از انواع «کندل دوجی» (Doji Candle Pattern) است.

کندلهای دوجی یکی از الگوهای شمعی در نمودار قیمت هستند که بیانگر بیتصمیمی در بازار مربوطه هستند. در کندلهای دوجی قیمت باز شدن و بسته شدن کندل تقریبا یکسان است. برای کسب اطلاعات بیشتر درباره کندل دوجی میتوانید مطلب کندل دوجی چیست را از مجله فرادرس مطالعه کنید.

تشکیل کندل دوجی در میان دو کندل نزولی و صعودی در الگوی برگشتی ستاره صبحگاهی بیانگر نوعی بیتصمیمی در زمان نزدیک شدن قیمت به انتهای روندهای نزولی است و این موضوع را بیان میکند که بازار مربوطه قبل از شروع حرکت صعودی خود به سمت قیمتهای بالاتر برای مدتی در محدودهای درجا میزند.

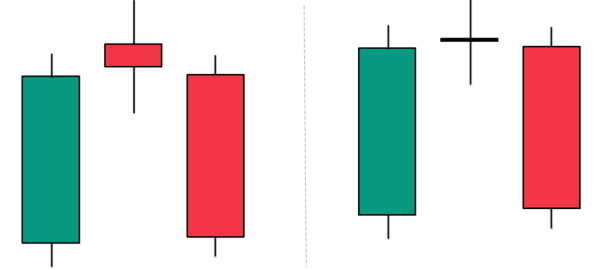

در تصویر زیر دو نوع از الگوهای برگشتی ستاره صبحگاهی را مشاهده میکنید. در تصویر سمت چپ کندلی با بدنهای کوچک با سایههایی در بالا و پایین آن مشاهده میشود. در تصویر سمت راست نیز کندلی دوجی در میان کندلهای نزولی و صعودی قرار گرفته است.

نحوه معامله کندلهای ستاره صبحگاهی

با توجه به اینکه کندل های برگشتی ستاره صبحگاهی یکی از انواع کندلهای برگشتی صعودی در نمودار قیمت محسوب میشوند، بنابراین تریدرها بهدنبال پیدا کردن این الگوهای قیمتی در نواحی مهم حمایتی در نمودار قیمت هستند. پس از پیدا کردن این الگوهای شمعی در نواحی حمایتی تریدرها میبایست با توجه به شرایط نمودار قیمت موقعیت مناسبی را برای ورود به معامله و باز کردن پوزیشن معاملاتی لانگ برای کسب سود از روندهای احتمالی صعودی در بازار مربوطه پیدا کنند.

برای این منظور میتوانند پس از تشکیل این الگو در قیمتی بالاتر از بیشینه کندل صعودی سومی در این الگو وارد پوزیشن معاملاتی لانگ شوند و تارگت خود را در ناحیه مقاومتی بعدی قرار دهند. حد ضرر را نیز میتوانند در قیمتهایی کمی پایینتر از کندل میانی در این الگو قرار دهند.

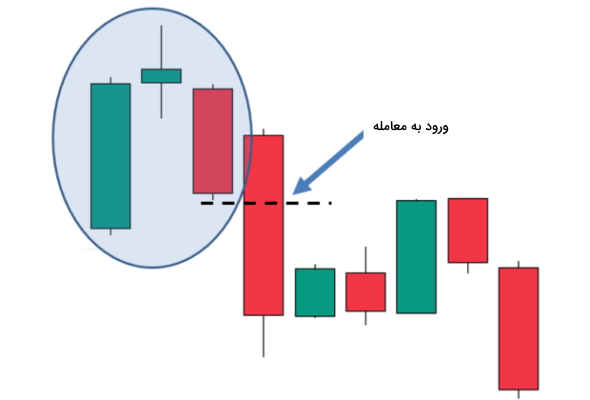

همانطور که در تصویر زیر مشاهده میکنید، خط چین مشکی رنگ قیمت ورود به معامله را نشان میدهد. این قیمت کمی بالاتر از قیمت بسته شدن کندل صعودی سومی است. همانطور که در این مثال مشاهده میکنید پس از تشکیل کندل دومی که بیانگر ضعیف شدن روند نزولی قبلی است، کندل صعودی بعدی با بدنهای بلند تشکیل شده است که برگشت روند نزولی به صعودی را تایید میکنند.

الگوی قیمتی سه کلاغ سیاه

سه کندل برگشتی نزولی که به آنها الگوی قیمتی سه کلاغ سیاه نیز میگویند، یکی دیگر از انواع کندل های برگشتی در تحلیل تکنیکال است. این الگوی شمعی از سه کندل نزولی با بدنههایی بلند تشکیل شده است که بهدنبال هم در نمودار قیمت ظاهر میشوند.

کندلهای نزولی در این الگو معمولا بهگونهای هستند که بدون سایه هستند یا سایههایی بسیار کوتاه دارند. این موضوع بیانگر این است که قیمت باز شدن و بیشینه قیمتی در این کندلها یکسان یا نزدیک بههم است. از سویی دیگر در کندلهای نزولی این الگوی برگشتی، قیمت بسته شدن و کمینه قیمتی نیز یکسان یا نزدیک بههم است.

الگوی قیمتی سه کلاغ سیاه بیانگر افزایش قدرت فروشندگان است که میتوانند قیمت را بهصورت مستمر به سطوح پایینتری برسانند.

این الگوی برگشتی در مواردی که در نزدیکی ناحیههای مهم مقاومتی در انتهای روندهای صعودی در نمودار قیمت ظاهر شود، بیانگر برگشت قیمت به نواحی پایینتر است و یکی از انواع الگوهای برگشتی نزولی در نمودار قیمت محسوب میشود. در تصویر زیر کندلهای برگشتی سه کلاغ سیاه و نحوه ترید آنها را مشاهده میکنید.

ترید کندل های برگشتی سه کلاغ سیاه

برای ترید با استفاده از کندل های برگشتی سه کلاغ سیاه در ابتدا میبایست نواحی مهم قیمتی در نمودار مربوطه را شناسایی کنیم. از سویی دیگر با توجه به اینکه تشکیل کندلهای برگشتی سه کلاغ سیاه در نمودار قیمت بیانگر حرکت نزولی در بازار مربوطه است، بنابراین تریدرها در نواحی مقاومتی که احتمال برگشت روند به نواحی پایینتر قیمتی بیشتر است، بهدنبال پیدا کردن الگوهای برگشتی نزولی همانند الگوی سه کلاغ سیاه هستند.

بعد از پیدا کردن این الگوی بازگشتی نزولی در نمودار قیمت لازمست تا در ادامه موقعیتهای مناسبی را برای ورود به معامله و قرار دادن تارگت و حد ضرر مربوطه انتخاب کنند. برای مثال همانطور که در مثال تصویر بالا مشاهده میکنید، الگوی برگشتی سه کلاغ سیاه در بالای نمودار قیمت تشکیل شده است.

در این حالت تریدرها با توجه به احتمال برگشت روند به سطوح پایینتر قیمتی، سطح قیمتی که در تصویر بالا با خط مشکی نشان داده شده است را به عنوان قیمت ورود به معامله شورت انتخاب میکنند. از سویی دیگر برای حد ضرر نیز کمی بالاتر از بیشینه کندل اول را در نظر میگیرند.

با توجه به پیشبینی ادامه روندهای نزولی با تشکیل الگوی نزولی سه کلاغ سیاه در نمودار قیمت، تریدرها میتوانند سطح قیمتی که با خط سبز در تصویر مشاهده میکنید را به عنوان تارگت قرار دهند.

کندل ستاره دنبالهدار

کندل «ستاره دنبالهدار» (Shooting Star) یکی از انواع الگوهای شمعی تک کندلی است که دارای سایهای بلند در قسمت بالای بدنه است و معمولا در نواحی مقاومتی در نمودار قیمت تشکیل میشود. این الگوی کندلی دارای بدنهای کوچک است که اختلاف کم بین قیمت باز شدن و بسته شدن کندل در این الگو را بیان میکند.

تشکیل این الگو در انتهای روندهای صعودی در نمودار قیمت نشاندهنده ضعیف شدن قدرت خریداران و برگشت قیمت به سطوح پایینتر قیمتی است. سایه بلند بالایی در کندل ستاره صبحگاهی این موضوع را بیان میکند که در ابتدا فشار خرید باعث افزایش قیمت در بازار مربوطه شده است. اما در ادامه با افزایش میزان عرضه در بازار موردنظر قیمت به سمت سطوح قیمتی پایینتر حرکت کرده است.

همانطور که در تصویر زیر مشاهده میکنید، در ابتدا کندل صعودی سبز بیانگر وجود روند صعودی در بازار مربوطه است. سپس کندل ستاره دنبالهدار با سایه بالایی بلند تشکیل شده است که بیانگر افزایش فشار فروش در سطوح بالایی قیمت و پرتاب شدن قیمت به سمت پایین است. در ادامه نیز کندل نزولی بعدی تشکیل شده است که تاییدی بر برگشت روند صعودی و شروع روندهای کاهشی در نمودار قیمت است.

کندل های برگشتی ستاره شامگاهی

«الگوی ستاره شامگاهی» (Evening Star) الگویی برگشتی است که بیانگر شروع روندهای نزولی در نمودار قیمت است. تریدرها در نواحی مقاومتی و در انتهای روندهای صعودی با دیدن الگوی برگشتی ستاره شامگاهی خود را برای باز کردن پوزیشنهای معاملاتی شورت آماده میکنند. کندل برگشتی ستاره شامگاهی از سه کندل تشکیل شده است که کندل اولی صعودی و بیانگر ادامه روند افزایشی قبلی در نمودار قیمت است.

همانطور که در تصویر زیر مشاهده میکنید، کندل اولی در کندل های برگشتی ستاره شامگاهی، بدنهای بزرگ دارد و صعودی است. کندل سومی نیز بدنهای بزرگ دارد اما کندلی نزولی است. در این الگو کندل وسطی دارای بدنهای کوچک است که میتواند به رنگهای قرمز و سبز باشد.

این کندل کوچک که در میان کندلهای صعودی و نزولی در این الگوی کندلی قرار میگیرد، میتواند بهصورت کندل دوجی نیز ظاهر شود. بنابراین تشکیل کندل دومی با بدنهای کوچک بیانگر کاهش قدرت روند صعودی در بازار مربوطه است. زمانی که کندل وسطی بهصورت کندلی دوجی در نمودار قیمت ظاهر شود نیز این موضوع را بیان میکند که در بازار مربوطه پس از افزایش قیمت به سطوح بالای قیمتی، نوعی بیتصمیمی در بازار ایجاد شده است.

این موضوع برای مدتی ادامه دارد تا اینکه با تشکیل کندل نزولی با بدنهای بزرگ، قیمت به سمت سطوح پایینتر حرکت میکند. تشکیل کندل نزولی با بدنه بزرگ پس از کندل کوچک دومی در این الگوی برگشتی تاییدی برای برگشت روند از صعودی به نزولی است.

ترید کندل های برگشتی ستاره شامگاهی

برای این که تریدرها بتوانند با استفاده از کندل های برگشتی ستاره شامگاهی ترید کنند، در ابتدا نیاز دارند تا این الگوهای قیمتی برگشتی را در نواحی مقاومتی در نمودار قیمت شناسایی کنند. در این حالت با توجه به افزایش فشار فروش در نواحی مقاومتی در نمودار قیمت، زمانی که کندلهای برگشتی همانند الگوی ستاره شامگاهی در این نواحی تشکیل میشود، تریدرها به شروع روندهای نزولی امیدوارتر میشوند.

پس از شناسایی کندل های برگشتی ستاره شامگاهی در انتهای روندهای صعودی تریدرها میبایست موقعیتهای مناسبی را برای ورود به معامله و قرار دادن تارگت و حد ضرر در معاملات مربوطه پیدا کنند. همانطور که در تصویر زیر مشاهده میکنید، تریدرها میتوانند پس از عبور قیمت از کمینه قیمت در کندل نزولی سومی در الگوی ستاره شامگاهی، وارد معامله شورت شوند.

در این حالت تریدرها با توجه به شرایط نمودار قیمت میتوانند تارگت را در نواحی حمایتی بعدی در نمودار مربوطه قرار دهند. قیمت حد ضرر را نیز میتوانند کمی بالاتر از سایه بالایی کندل دومی در این الگو قرار دهند.

کندل های برگشتی در ارز دیجیتال

ترید ارزهای دیجیتال موقعیتهای مناسبی را برای کسب سود از بازار پرنوسان رمزارزها برای علاقهمندان به بازار کریپتو ایجاد میکند. برای باز کردن پوزیشنهای معاملاتی در بازار ارزهای دیجیتال تریدرها نیاز دارند تا نواحی مهم قیمتی در نمودار را که قیمت به آنها واکنش نشان میدهد، در بازار مربوطه شناسایی کنند.

واکنش قیمت به نواحی مهم در نمودار قیمت در برخی مواقع باعث برگشت قیمت از این نواحی میشود. در این حالت تریدرها با پیشبینی برگشتهای احتمال قیمت از این نواحی در بازار ارز دیجیتال موردنظر میتوانند موقعیتهای معاملاتی مناسبی را برای کسب سود از این بازار پیدا کنند. برای این منظور تریدرها از کندلهای برگشتی در ترید ارزهای دیجیتال استفاده میکنند.

از سوی دیگر برای اینکه تریدرها بتوانند رمزارزهای مناسبی که احتمال رشد قیمت بالایی دارند را در بازار پرنوسان ارز دیجیتال پیدا کنند، میبایست در کنار توجه به نمودار قیمت و تحلیل تکنیکال، به موارد تاثیرگذاری همانند تکنولوژی پروژه رمزارزی و کاربرد رمزارز موردنظر در بسترهای غیرمتمرکز نیز توجه کنند. برای این منظور نیاز است تا مهارتهای لازم برای شناسایی توکنهای مستعد رشد را پیدا کنند.

با توجه به اهمیت این موضوع در کسب سود از ترید ارزهای دیجیتال، فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که علاقهمندان به ترید و کسب سود از این بازار میتوانند از آنها استفاده کنند. برخی از فیلمهای آموزشی فرادرس در این حوزه را در فهرست زیر مشاهده میکنید که میتوانید از طریق لینکهای مربوطه به آنها دسترسی پیدا کنید.

برای مشاهده فیلمهای آموزشی بیشتر در حوزه ارزهای دیجیتال نیز میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس کندلهای برگشتی را شرح دادیم و انواع کندلهای برگشتی صعودی و نزولی را بهطور جداگانه توضیح دادیم. با توجه به اهمیت شناسایی کندلهای برگشتی در نمودار قیمت در ادامه نحوه شناسایی این کندلها در نمودار را بیان کردیم و نحوه معامله با استفاده از این کندلها در تحلیل تکنیکال را توضیح دادیم.

برای این منظور شناسایی روند در ترید کندلهای برگشتی، شناسایی حمایتها و مقاومتها در ترید کندلهای برگشتی، دریافت تایید در ترید کندلهای برگشتی و ریسک به ریوارد را در ترید این الگوها شرح دادیم. سپس کندل صعودی قوی و کندل نزولی قوی را بیان کردیم و توضیحاتی درباره تایید ترید کندلهای برگشتی صعودی و نزولی ارائه کردیم. در ادامه مهمترین کندلهای برگشتی را شرح دادیم.

بنابراین در ادامه انواع کندلهای چکش، الگوی کندلهای برگشتی اینگالف، سه کندل برگشتی صعودی، کندل برگشتی سنجاقک، ستاره صبحگاهی، سه کندل برگشتی نزولی، کندل برگشتی ستاره دنبالهدار و ستاره شامگاهی را توضیح دادیم. در پایان نیز کندلهای برگشتی در ارز دیجیتال را بیان کردیم و توضیحاتی درباره لزوم شناسایی توکنهای مستعد رشد در این بازار ارائه کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source