برای اینکه معاملهگرها در بازارها مالی بتوانند روندهای قیمتی را پیشبینی کنند نیاز دارند تا علاوه بر بررسی عوامل بنیادی تاثیرگذار بر قیمت دارایی یا سهام، نمودار قیمت را نیز بررسی کنند. برای این منظور تریدرها از تحلیل تکنیکال استفاده میکنند. تحلیل تکنیکال این امکان را به تریدرها میدهد تا بتوانند درک بهتری از روندهای قیمتی در نمودار بهدست آورند. با استفاده از روشها و ابزارهایی که در تحلیل تکنیکال وجود دارد تریدرها میتوانند قیمت و حجم معاملات را در گذشته و حال بررسی کنند و با توجه به اطلاعات دریافتی، سطوح قیمتی مناسب را برای انجام معاملات خود پیدا کنند. بنابراین تحلیل تکنیکال نقش مهمی در میزان سودآوری معاملات در بازارهای مالی دارد. در این مطلب از مجله فرادرس به این موضوع میپردازیم که تحلیل تکنیکال چیست و کاربرد آن در انواع بازارهای مالی را شرح میدهیم. برای این منظور با مفاهیم اصلی آن آشنا میشویم و برخی از الگوها و استراتژیهای معاملاتی در این تحلیل را فرا میگیریم.

تحلیل تکنیکال چیست؟

«تحلیل تکنیکال» (Technical Analysis) ابزار یا روشی است که با استفاده از آن تریدرها میتوانند با استفاده از اطلاعات مربوطه به قیمت گذشته در نمودار، حرکت آینده قیمت را پیشبینی کنند. از تحلیل تکنیکال در تمامی بازارهای مالی همانند بورس، فارکس و بازار کریپتو استفاده میشود.

تحلیلگران تکنیکال بر این باورند که رفتار گذشته و حال حاضر قیمت در نمودار بر روی رفتار آینده قیمت تاثیرگذار است و میتواند بهعنوان شاخصی برای پیشبینی روند قیمت آتی در نمودار استفاده شود. تحلیلگران بنیادی نیز از تحلیل تکنیکال برای یافتن نقاط ورود مناسب به سهام یا دارایی موردنظر استفاده میکنند. در این حالت تحلیلگر بنیادی پس از شناسایی سهام مربوطه، با استفاده از تحلیل تکنیکال قیمت مناسبی را برای ورود به معامله و تعیین تارگت و حد ضرر انتخاب میکند.

کاربرد تحلیل تکنیکال چیست؟

کاربرد تحلیل تکنیکال در پیشبینی روندهای قیمتی در نمودار است. با استفاده از تحلیل تکنیکال تریدرها میتوانند نواحی مهم قیمتی در نمودار را مشخص کنند و با توجه به این نواحی نقاط ورود به معامله، تارگت و حد ضرر مناسبی را برای معاملات خود انتخاب کنند. تحلیل تکنیکال با استفاده از ابزارهای متنوعی همانند انواع اندیکاتورها و اسیلاتورها، تریدرها را در شناسایی بهتر روندهای موجود در نمودار قیمت کمک میکند. تریدرها با استفاده از روشهای متنوعی همانند پرایس اکشن میتوانند رفتار قیمت را بررسی کنند و تحلیل بهتری از روندهای آتی در بازار مربوطه ارائه کنند.

مزایا و معایب تحلیل تکنیکال چیست؟

تحلیل تکنیکال نوعی از تحلیل برای بازارهای مالی است که با در نظر گرفتن اطلاعات آماری قیمت در گذشته و استفاده از انواع اندیکاتورهای موجود، تریدرها را در پیدا کردن روندهای قیمتی آینده در بازار مورد نظر کمک میکند. این تحلیل همانند دیگر تحلیلها دارای مزایا و معایبی است که در ادامه به هر کدام اشاره میکنیم.

مزایای تحلیل تکنیکال چیست؟

برخی از مزایای تحلیل تکنیکال را در فهرست زیر مشاهده میکنید.

- ارائه ابزارهایی برای شناسایی بهتر روندهای قیمتی

- کمک به پیدا کردن نقاط ورود و خروج دقیق در معاملات

- قابل استفاده در بازههای زمانی متنوع

- قابل استفاده برای ترید خودکار

معایب تحلیل تکنیکال چیست؟

برخی از معایب تحلیل تکنیکال را در فهرست زیر مشاهده میکنید.

- احتمال ارائه سیگنالهای نادرست

- توجه بیشتر به رفتار قیمت در بازههای زمانی کوتاهتر

- عدم توجه به عوامل تاثیرگذار بنیادی بر قیمت

- وجود تعابیر متضاد در تحلیل نمودار قیمت

تحلیل تکنیکال در بازارهای مختلف

از تحلیل تکنیکال میتوان برای پیشبینی قیمت در انواع بازارهای مالی همانند بازار فارکس و کریپتو استفاده کرد. هر کدام از این بازارها شامل داراییهایی هستند که قیمت آنها در گذر زمان تغییر میکند. بنابراین تمامی روشهایی که برای تحلیل قیمت در روش تکنیکال استفاده میشود را میتوانیم در این بازارها استفاده کنیم. برای درک بهتر این موضوع تحلیل تکنیکال را در برخی از این بازارها شرح میدهیم.

تحلیل تکنیکال در بورس ایران

افرادی که در بورس ایران فعالیت میکنند، میتوانند با بررسی نمودار سهم موردنظر آن را تحلیل کنند و نقاط ورود مناسبی را برای خرید سهام مربوطه پیدا کنند. این افراد میتوانند پس از خرید سهم مربوطه برای پیدا کردن قیمت مناسب برای فروش نیز از تحلیل تکنیکال کمک بگیرند. در این حالت با بررسی روندهای سهم مربوطه در گذشته و استفاده از این تحلیل میتوانند قیمتهای مناسبی را برای فروش سهام مربوطه پیدا کنند.

برای کسب سود از بورس ایران تریدرها نیاز دارند تا با مفاهیم کلی بورس و نحوه ثبتنام در کارگزاریها و دریافت کد بورسی آشنا شوند. توجه به تحلیل فاندامنتال نیز در کنار تحلیل تکنیکال از اهیمت بالایی برخوردار است. تحلیل بنیادی عوامل داخلی و بیرونی تاثیرگذار بر قیمت سهام شرکتها را بررسی میکند تا بتواند ارزش ذاتی سهام شرکتها را محاسبه کند.

با توجه به اینکه قیمتها معمولا تمایل دارند به قیمت ذاتی خود برگردند، بنابراین تریدرها با خرید سهمها در پایینتر از ارزش واقعی آنها میتوانند پس از افزایش قیمت آنها را در قیمتهای بالاتری بفروشند. لازم به ذکر است برای انجام معاملات موفق، تریدرها نیاز دارند تا از هر دو تحلیل بنیادی و تکنیکال استفاده کنند.

تحلیل تکنیکال در بازار فارکس چیست؟

تحلیل تکنیکال در بازار فارکس نیز همانند دیگر بازارهای مالی کاربرد دارد. بازار فارکس بازاری است که در آن ارزهای کشورهای مختلف با هم مبادله میشوند. نمودارهای قیمت در بازار فارکس میزان ارزشمندی جفتارزهای مختلف را نسبت بههم در بازه زمانی معینی نشان میدهند.

بنابراین برای انجام تحلیل تکنیکال در بازار فارکس در ابتدا نیاز است تا جفت ارز موردنظر خود را انتخاب کنید و در نمودار مربوطه همانند نمودارهای سهام و دیگر داراییهای مالی آن را در بازههای زمانی متنوع تحلیل کنید. بنابراین تمامی روشهایی که برای انجام تحلیل تکنیکال در بورس و بازارهای مالی وجود دارد، برای بازار فارکس نیز قابل انجام است.

تحلیل تکنیکال در بازار کریپتو چیست؟

تحلیل تکنیکال در بازار کریپتو بهمعنی تحلیل ارزهای دیجیتال متنوعی است که در بازار رمزارزها وجود دارد. برای این منظور تریدر با توجه به ارز دیجیتال انتخابی و بازار مربوطه میتواند نمودار موردنظر خود را انتخاب کند و با استفاده از تحلیل تکنیکال نسبت به پیدا کردن موقعیتهای مناسب ورود به معاملات اقدام کند.

برای مثال تریدری که قصد انجام معامله در بازار بیت کوین را دارد میتواند تحلیل تکنیکال خود را در نمودار مربوط به بیت کوین انجام دهد. تریدرها میتوانند در بازارها اسپات و فیوچرز نسبت به تحلیل نمودار قیمت و ترید در بازار مربوطه اقدام کنند. بازار اسپات بازاری است که در آن معاملات اسپات انجام میشود. «معاملات اسپات» (Spot Trading) نوعی از معاملات است که در آنها خرید و فروش داراییها و سهام بهطور مستقیم انجام میشود.

بنابراین معاملات اسپات در ارز دیجیتال شامل خرید و فروش انواع رمزارزها میشود. بازاری که این معاملات در آن انجام میشود نیز به بازار اسپاپ ارز دیجیتال معروف است. از سویی دیگر برخی از معاملات ارزهای دیجیتال در بازار فیوچرز انجام میشود. معاملاتی که در بازار فیوچرز انجام میشود، معاملات فیوچرز نام دارد.

بازار فیوچرز این امکان را به تریدرها میدهد تا بتوانند از روندهای نزولی بازار نیز با استفاده از پوزیشنهای معاملاتی شورت کسب سود کنند. لازم به ذکر است که برای انجام معاملات در این بازار نیز تریدرها میبایست نمودار قیمت رمزارز مربوطه را در بازار فیوچرز با استفاده از تحلیل تکنیکال بررسی کنند تا بتوانند روند آتی بازار در رمزارز مربوطه را پیشبینی کنند.

چگونه تحلیل تکنیکال را یاد بگیریم؟

برای اینکه بتوانید تحلیل تکنیکال را یاد بگیرید در ابتدا نیاز دارید تا با برخی از مفاهیم اولیه در این نوع تحلیل و بعضی از ابزارهای مربوط به تحلیل تکنیکال آشنا شوید. اما موضوع مهمی که برای یادگیری تحلیل تکنیکال باید به آن توجه کرد، اهمیت تمرین بر روی نمودار قیمت است.

بنابراین لازم است بهطور همزمان مواردی که از تحلیل تکنیکال آموزش میبینید را بهطور عملی در نمودار قیمت بررسی کنید. برای این منظور میتوانید از برخی وبسایتهایی که نمودار قیمت و ابزارهای مناسبی را برای تحلیل تکنیکال در اختیار تریدرها قرار میدهند همانند وبسایت تریدینگ ویو استفاده کنید. علاوه بر این برای یادگیری تحلیل تکنیکال در ابتدا میتوانید از کتابهای معتبر و فیلمهای آموزشی مربوطه استفاده کنید. در ادامه این مطلب سعی میکنیم برخی از مفاهیم اصلی در تحلیل تکنیکال را شرح دهیم.

نمودار قیمت در تحلیل تکنیکال چیست؟

تحلیل تکنیکال رفتار قیمت را با توجه به زمان بررسی میکند. برای این منظور تریدرها از انواع نمودارهای قیمت استفاده میکنند. نمودار قیمت رفتار و نوسانات قیمت را در بازههای زمانی مختلف و در گذر زمان به تریدرها نشان میدهد. قیمت از سمت چپ نمودار حرکت را شروع میکند و به سمت راست حرکت میکند.

در این حالت تریدرها میتوانند با استفاده از انواع نمودارهایی که در فهرست زیر مشاهده میکنید، رفتار قیمت در نمودار را تحلیل کنند. با توجه به اهمیت و کاربرد بیشتر نمودارهای شمعی در تحلیل تکنیکال در ادامه این مطلب به این موضوع میپردازیم که نمودار شمعی در تحلیل تکنیکال چیست و اطلاعات مربوط به کندلها در این نمودار را شرح میدهیم.

- نمودار خطی

- نمودار میلهای

- نمودار شمعی

نمودار شمعی در تحلیل تکنیکال چیست؟

نمودار «شمعی» (Candlesticks) متداولترین نمودار قیمت برای تحلیل تکنیکال است. در نمودار شمعی، نوسانات قیمت با کمک کندلهای قیمتی نشان داده میشود. در این حالت با توجه به تایمفریم موردنظر، هر کندل بیانگر تایمفریم انتخابی است. برای مثال هر کندل در نمودار قیمت در تایمفریم ۵ دقیقه، تغییرات قیمت در زمان پنج دقیقه را نشان میدهد.

اگر بخواهیم تغییرات قیمت را در نمودار قیمت در تایمفریم یک دقیقه بررسی کنیم، پنج کندل مجزا برای همین بازه زمانی در نمودار تشکیل میشود. تریدرها با توجه به استراتژی معاملاتی خود میتوانند از انواع تایمفریمهای موجود در نمودار قیمت استفاده کنند.

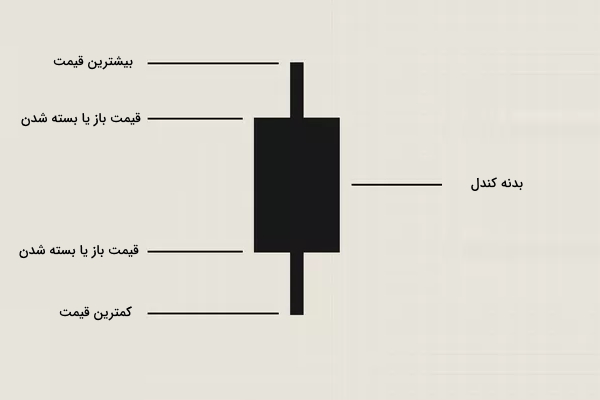

اطلاعات مربوط به کندلها در تحلیل تکنیکال چیست؟

هر کندل در نمودار تحلیل تکنیکال دارای اطلاعاتی درباره نحوه نوسان قیمت در بازه زمانی مربوطه است. این اطلاعات شامل مواردی از قبیل قیمت باز و بسته شدن، بیشتری قیمت و کمترین قیمت در بازه زمانی مربوطه است. برای روشنتر شدن مطلب در ادامه قسمتهای مختلف کندلهای قیمتی را شرح میدهیم.

- قیمت باز شدن کندل: قیمت باز شدن کندل، قیمت مربوط به شروع تایمفریم موردنظر است. کندلها میتوانند تغییرات قیمت را در بازههای زمانی متنوعی نشان دهند. صرفنظر از تایمفریم انتخابی، قیمت باز شدن کندل، قیمت را در شروع هر یک از این بازههای زمانی نشان میدهد.

- قیمت بسته شدن کندل: قیمت بسته شدن کندل، قیمت مربوط به زمان پایان تایمفریم مربوطه است. همانطور که قیمت باز شدن کندل قیمت را در ابتدای تایمفریم مربوطه نشان میدهد، قیمت بسته شدن کندل نیز قیمت را در زمان پایان تایمفریم موردنظر نشان میدهد.

- بیشترین قیمت: بیشترین قیمت کندل همانطور که از نام آن میتوان متوجه شد، مربوط به بیشترین قیمتی است که قیمت در بازه زمانی مربوطه دارد.

- کمترین قیمت: کمترین قیمت مربوط به کمترین مقداری است که قیمت در بازه زمانی مربوطه به آن رسیده است.

- بدنه کندل: فاصله بین قیمت باز شدن و قیمت بسته شدن، بدنه کندل را تشکیل میدهد. زمانی که قیمت بسته شدن کندل کمتر از قیمت باز شدن آن باشد، بدنه کندل به رنگ قرمز نشان داده میشود. زمانی که قیمت بسته شدن کندل از قیمت باز شدن آن بالاتر باشد، بدنه کندل به رنگ سبز نشان داده میشود.

- سایه کندل: سایه کندل میتواند در بالا یا پایین بدنه تشکیل شود. سایه بالایی کندل نشاندهنده اختلاف بین بیشترین قیمت کندل از بدنه و سایه پایینی کندل نشاندهنده اختلاف بین کمترین قیمت کندل از بدنه است.

تایم فریم در تحلیل تکنیکال چیست؟

«دوره زمانی» (Time Frame) بازهای زمانی است که تغییرات قیمت در آن روی میدهد. زمانی که تریدرها نمودار قیمت را بررسی میکنند، میتوانند آن را در تایمفریمهای متنوعی تحلیل کنند. بنابراین آنها میتوانند برای بررسی نوسانات قیمت در بازههای زمانی متنوع آنها را در تایمفریمهای یک دقیقه، پنج دقیقه، یک ساعته، روزانه، هفتگی و غیره تحلیل کنند.

اهمیت تایم فریم در تحلیل تکنیکال چیست؟

با استفاده از تایمفریمهای انتخابی، روشهای متنوعی برای ترید در تحلیل تکنیکال استفاده میشود. برای مثال تریدرهایی که در تایمفریمهای پایین نمودارهای قیمت را بررسی میکنند و در همین تایمفریمها ترید میکنند، این امکان را دارند تا در طول روز تعداد زیادی معامله انجام دهند. این تریدرها را تریدرهای روزانه میگویند. برخی از تریدرهای روزانه با توجه به سطح مهارت و روحیاتی که دارند تنها در تایمفریمهای بسیار پایین همانند پنج دقیقه یا یک دقیقهای اقدام به ترید میکنند.

این قبیل از تریدرها که تنها بهدنبال کسب سودهای کوچک از بازار هستند، ممکن است تعداد زیادی معاملات موفق و ناموفق داشته باشند. بنابراین آنها مجموع معاملات را برای محاسبه میزان راندمان ترید در نظر میگیرند. این روش معاملاتی که به آن اسکالپ میگویند به تمرکز و مهارت بالایی نیاز دارد و بسیار پرریسک است. اما دسته دیگری از معاملهگرها تمایل دارند تا در تایمفریمهای بلندمدتتری ترید کنند. برای روشنتر شدن این موضوع در ادامه این مطلب از مجله فرادرس به این موضوع میپردازیم که «سوئینگ تریدینگ» (Swing Trading) در تحلیل تکنیکال چیست و این روش را بهعنوان یکی از روشهای ترید در تحلیل تکنیکال شرح میدهیم.

سوئینگ تریدینگ در تحلیل تکنیکال چیست؟

سوئینگ تریدینگ یکی از روشهای ترید است که معاملهگرها برای نوسانگیری در بازار مربوطه از آن استفاده میکنند. در این روش با استفاده از تایمفریمهای میانمدت و بلندمدت در تحلیل تکنیکال، تریدرها نمودار قیمت را تحلیل میکنند. در سوئینگ تریدینگ تریدرها نوسانات بازار را در بازههای زمانی چند روز تا چند هفته در نظر میگیرند و سعی میکنند روند قیمت را در این بازههای زمانی پیشبینی کنند.

برای اینکه تریدرها بتوانند از این روش معاملاتی کسب سود کنند نیاز دارند تا عوامل تاثیرگذار فاندامنتال را نیز در نوسانگیری در نظر بگیرند. افرادی که از سوئینگ تریدینگ استفاده میکنند همواره باید تایمفریمهای بالایی همانند ماهانه و هفتگی را بررسی کنند. با استفاده از این تایمفریمها میتوانند جهت حرکت قیمت را در بازههای بلندمدت پیدا کنند.

پس از مشخص کردن نواحی مهم قیمتی همانند حمایتها و مقاومتها در تایمفریمهای بالاتر، برای باز کردن پوزیشنهای معاملاتی لانگ یا شورت تریدرها رفتار قیمت را در تایمفریمهای کوتاهتر همانند چهارساعته، ساعتی یا ۱۵ دقیقه بررسی میکنند. پس از انجام بررسیهای لازم در نهایت میتوانند در قیمت مناسبی به معامله ورود کنند.

اندیکاتور در تحلیل تکنیکال چیست؟

اندیکاتورها در تحلیل تکنیکال با انجام محاسبات ریاضی و با استفاده از پیشینه قیمت، حجم و دیگر اطلاعات مرتبط با نمودار قیمت، تصویری بهتر از رفتار گذشته و حال قیمت را به تریدرها نشان میدهند و روندهای محتمل قیمت را در آینده نشان میدهند. اندیکاتورها نیز انواع مختلفی دارند که در فهرست زیر به برخی از مهمترین انواع آن اشاره میکنیم.

- اندیکاتورهای روند: اندیکاتورهای روند یکی از انواع اندیکاتورها در تحلیل تکنیکال هستند که روند قیمتی را در نمودار مشخص میکنند. از اندیکاتورهای روند میتوان به «میانگین متحرکها» (Moving Averages) اشاره کرد که از محبوبیت بالایی در میان تریدرها برخوردارند.

- اندیکاتورهای مومنتوم: «اندیکاتور مومنتوم» (Momentum Indicator) نیز همانطور که از نام آنها میتوان متوجه شد، مقدار مومنتوم قیمت را در نمودار نشان میدهند. برخی از اندیکاتورهای مومنتوم همانند اندیکاتور «شاخص قدرت نسبی» (Relative Strength Index | RSI) میزان تغییرات قیمت را بههمراه سرعت آن تغییرات نشان میدهند.

- اندیکاتورهای حجم: «اندیکاتور حجم» (Volume Indicator) نوعی از اندیکاتورها در تحلیل تکنیکال هستند که با استفاده از تغییراتی که در حجم معاملات در گذشته و حال وجود دارد، محاسباتی را انجام میدهند. «اندیکاتور حجم تعادلی» (On Balance Volume | OBV) را میتوان بهعنوان نمونهای از این اندیکاتورها نام برد.

نواحی مهم قیمتی در تحلیل تکنیکال چیست؟

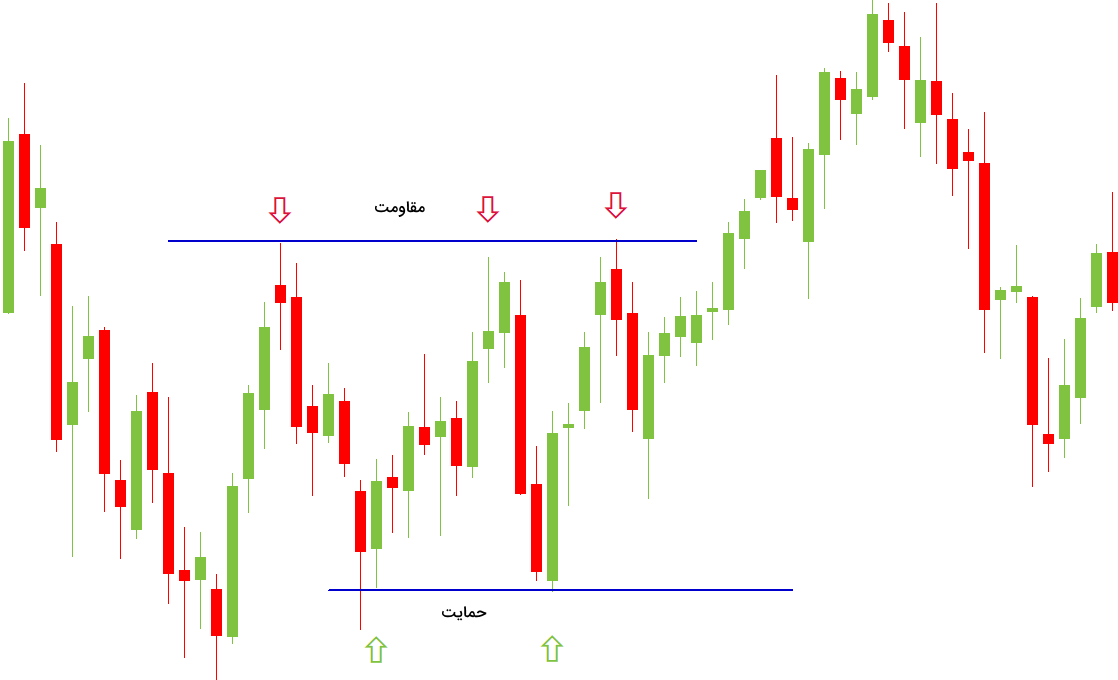

نواحی مهم قیمتی به نواحی از نمودار قیمت گفته میشود که قیمت در برخورد به این نواحی به آنها واکنش نشان میدهد. به عبارت دیگر زمانی که قیمت در مسیر صعودی یا نزولی به آنها برخورد میکند، تغییر مسیر میدهد و در خلاف جهت قبلی حرکت میکند. بنابراین این نواحی برای تریدرها اهمیت زیادی دارند. برای درک بهتر این موضوع در ادامه این مطلب دو نمونه از نواحی مهم قیمتی را بهطور جداگانه شرح میدهیم.

ناحیه حمایتی در تحلیل تکنیکال چیست؟

ناحیه حمایتی در تحلیل تکنیکال ناحیهای از نمودار قیمت در تحلیل تکنیکال است که قیمت در گذشته به آن واکنش نشان داده است و در زمان برخورد به آن به سمت بالا برگشته است. به عبارت دیگر میتوان گفت محدوده حمایتی ناحیهای از نمودار قیمت است که قیمت بهسختی میتواند از آن عبور کرده و به سمت قیمتهای پایینتر حرکت کند.

زمانی که قیمت در روند نزولی خود به سمت قیمتهای پایینتر حرکت میکند، با برخورد به این نواحی حمایتی برای مدتی دچار بیتصمیمی میشود. در این حالت تریدرها مشاهده میکنند که قیمت در محدودهای مشخص نوسان میکند یا در بازهای قیمتی درجا میزند. این موضوع تا زمانی ادامه دارد که یکی از طرفین خریدار یا فروشنده بتواند بر دیگری پیروز شود. در این حالت در صورتی که فشار خرید در ناحیه حمایتی بیشتر از فروش باشد، قیمت به سمت بالا حرکت میکند ولی در حالت برعکس قیمت میتواند ناحیه حمایتی را شکسته و به سمت قیمتهای پایینتر حرکت کند.

نواحی حمایتی چگونه تشکیل میشوند؟

نواحی حمایتی در نتیجه انباشت سفارشات خرید در این ناحیه ایجاد میشوند. زمانی که سفارشات خرید در ناحیهای از سفارشات فروش بیشتر باشد، در این حالت نمودار قیمت زمانی که به این ناحیه میرسد با افزایش تقاضا برای خرید دارایی یا سهام روبرو میشود. این موضوع باعث میشود تا قیمت با رسیدن به این نواحی به سمت قیمتهای بالاتر حرکت کند.

اعتبار ناحیه حمایتی در تحلیل تکنیکال چیست؟

اعتبار ناحیه حمایتی در تحلیل تکنیکال به میزان قدرت این ناحیه در برگشت دادن قیمت ارتباط دارد. در این میان هراندازه تایمفریم مربوط به ناحیه حمایتی بالاتر باشد، این حمایت از اعتبار بیشتری برخوردار است. اعتبار ناحیه حمایتی به این معنی است که قیمت با احتمال بیشتری به آن واکنش نشان میدهد. نواحی حمایتی در تایمفریمهای بالاتر به دلیل اینکه حجم بالایی از سفارشات خرید را در خود جای دادهاند، بنابراین از قدرت زیادی برای برگشت دادن قیمت برخوردار هستند.

بنابراین نواحی حمایتی در تایمفریمهای بالاتر از اعتبار بیشتری نسبت به نواحی حمایتی در تایمفریمهای پایینتر برخوردارند. تریدرها برای اینکه بتوانند معاملات موفقی انجام دهند علاوه بر مشخص کردن نواحی مهم حمایتی میبایست نواحی مهم مقاومتی را نیز در نمودار پیدا کنند. بنابراین در ادامه این مطلب به این موضوع میپردازیم که ناحیه مقاومتی چیست و نحوه تشکیل این ناحیه و اعتبار آن را در تایمفریمهای مختلف بررسی میکنیم.

ناحیه مقاومتی در تحلیل تکنیکال چیست؟

ناحیه مقاومتی در تحلیل تکنیکال ناحیهای قیمتی است که نمودار قیمت در برخورد به آن واکنش نشان میدهد و به سمت قیمتهای پایینتر حرکت میکند. به عبارت دیگر قیمت برای عبور از ناحیه مقاومتی به سمت قیمتهای بالاتر با دشواری مواجه میشود. در نواحی مقاومتی معمولا فشار فروش بهقدری زیاد میشود که امکان ادامه مسیر برای روند صعودی قیمت وجود ندارند.

در این حالت قیمت در این ناحیه برای مدتی درجا میزند. در ادامه ممکن است دو حالت برای قیمت روی دهد. در حالت اول قیمت پس از درجا زدن به سمت بالا حرکت میکند و به مسیر خود ادامه میدهد. اما درحالتی دیگر قیمت میتواند به سمت قیمتهای پایینتر حرکت کند. برای درک بهتر این موضوع در ادامه این مطلب هر کدام از این حالات را با دلیل مربوطه شرح میدهیم.

عبور از مقاومت و ادامه روند صعودی

عبور از مقاومت و ادامه روند صعودی زمانی روی میدهد که پس از مقداری درجا زدن قیمت در این ناحیه، فشار خرید از فروش بیشتر میشود. در این حالت با افزایش میزان تقاضا، قیمت به روند صعودی خود ادامه میدهد. این حالت معمولا برای مقاومتهایی روی میدهد که در تایمفریمهای پایینتری تشکیل میشوند و اعتبار کمتری دارند. اما زمانی که ناحیه مقاومتی در تایمفریمهای بالاتری تشکیل شود، قیمت معمولا به سمت پایین حرکت میکند و حالت دوم پیش میآید که در ادامه آن را شرح میدهیم.

برگشت قیمت از ناحیه مقاومتی

زمانی که فشار فروش در ناحیه مقاومتی بیشتر از خرید باشد، قیمت پس از مدتی درجا زدن در ناحیه مقاومتی به سمت قیمتهای پایینتر حرکت میکند. این حالت معمولا در نواحی مقاومتی برای تایمفریمهای بالاتر روی میدهد. نواحی مقاومتی که در تایمفریمهای بالاتر تشکیل میشوند، از قدرت بالایی برای برگرداندن قیمت به سمت سطوح پایینتر قیمتی برخوردار هستند. در نواحی مقاومتی تایمفریمهای بالا سفارشات فروش زیادی قرار دارد. این سفارشات فروش باعث افزایش میزان عرضه و حرکت قیمت به سمت پایین میشوند.

مفهوم ترید با تحلیل تکنیکال چیست؟

تریدرها با استفاده از تحلیل تکنیکال نقاط ورود و خروج مناسب را برای معامله پیدا میکنند. برای این منظور زمانی که تحلیلگرها روند قیمت آتی را در نمودار قیمت پیشبینی کردند، در راستای روند قیمت پیشبینی شده برای کسب سود وارد معامله میشوند. بنابراین پس از تحلیل تکنیکال تریدرها با توجه به پیشبینی قیمتی میتوانند از یکی از پوزیشنهای لانگ یا شورت استفاده کنند.

در صورتی که تریدرها روند آتی قیمت را صعودی پیشبینی کنند وارد پوزیشن لانگ میشوند و از افزایش قیمت کسب سود میکنند. در مواردی که تریدرها روند قیمت را نزولی پیشبینی کنند، با باز کردن پوزشنهای شورت از روند نزولی بازار کسب سود میکنند. از سویی دیگر تریدرها میتوانند دارایی یا سهام موردنظر را در بازار اسپات بهطور مستقیم و در کفهای قیمتی خریداری کنند و پس از رشد قیمت آن را در قیمتهای بالاتر بفروشند.

مدیریت ترید در تحلیل تکنیکال چیست؟

مدیریت ترید در تحلیل تکنیکال به مواردی مربوط میشود که تریدرها با استفاده از تحلیل تکنیکال برای انجام معاملات سودآور انجام میدهند. برای مدیریت بهینه ترید با استفاده از تحلیل تکنیکال تریدرها میبایست نواحی مهم قیمتی را در تایمفریمهای مختلف بررسی کنند. نواحی مهم قیمتی در نمودار فرصتهای مناسبی را برای ورود به معامله در اختیار تریدرها قرار میدهد.

علاوه بر این تریدرها نیاز دارند تا با بررسی ساختارهای قیمتی در نمودار روند آتی قیمت را پیشبینی کنند. البته مدیریت ترید با استفاده از تحلیل تکنیکال تنها به پیدا کردن نقاط بهینه برای ورود به معامله و خروج از آن خلاصه نمیشود. برای اینکه تریدرها بتوانند در مجموع معاملات سودآوری را تجربه کنند، میبایست مدیریت ریسک مناسبی را در معاملات خود انجام دهند.

یکی از موارد مهمی که در مدیریت ترید و ریسک در انجام معاملات باید به آن توجه شود، انتخاب نسبت مناسب ریسک به ریوارد در معاملات است که با استفاده از تحلیل تکنیکال انجام میشود. بنابراین در ادامه این مطلب به این موضوع میپردازیم که نسبت ریسک به ریوارد در تحلیل تکنیکال چیست و نحوه استفاده از آن را برای انجام معاملات سودآور در بازار شرح میدهیم.

نسبت ریسک به ریوارد در تحلیل تکنیکال چیست؟

نسبت ریسک به ریوارد مناسب در ترید با استفاده از تحلیل تکنیکال این امکان را برای تریدرها ایجاد میکند تا بتوانند در نهایت برآیند مثبتی از انجام معاملات خود داشته باشند. زمانیکه تریدرها با کمک تحلیل تکنیکال روند آتی قیمت را پیشبینی میکنند، همواره احتمال پیشبینی اشتباه وجود دارد. بنابراین هراندازه تحلیلگرها و تریدرها از مهارت بالایی در تحلیل بازار برخوردار باشند، با این وجود نیاز دارند تا مدیریت ریسک را در معاملات خود رعایت کنند.

یکی از مهمترین مواردی که در مدیریت ریسک مطرح میشود، رعایت نسبت ریسک به ریوارد مناسب در ترید است. برای این منظور تریدرها همزمان با باز کردن پوزیشن معاملاتی نیاز دارند تا قیمت «حد ضرر» (Stop Loss) و «قیمت هدف» (Price Target) را برای پوزیشنهای معاملاتی خود انتخاب کنند تا بتوانند نسبت ریسک به ریوارد مناسبی را با توجه به پوزیشن معاملاتی خود در نظر بگیرند. برای روشنتر شدن این موضوع در ادامه این مطلب به این موضوع میپردازیم که قیمت تارگت و حد ضرر در تحلیل تکنیکال چیست و ارتباط آنها را برای تعیین نسبت ریسک به ریوارد مناسب توضیح میدهیم.

تارگت و حد ضرر در تحلیل تکنیکال چیست؟

قیمت تارگت قیمتی است که تریدرها بعد از رسیدن قیمت بازار به آن پوزیشن معاملاتی خود را میبندند و از بازار کسب سود میکنند. قیمت تارگت با توجه به نوع پوزیشن معاملات لانگ و شورت میتواند بیشتر یا کمتر از قیمت ورود به معامله باشد. از سویی دیگر قیمت حد ضرر قیمتی است با رسیدن قیمت بازار به آن پوزیشن معاملاتی تریدر با مقدار اندکی ضرر بسته میشود.

تریدرها از استاپ لاس برای جلوگیری از ضررهای بزرگ در بازارهای مالی استفاده میکنند. تعیین تارگت و حد ضرر به تریدرها کمک میکند تا بتوانند مدیریت ریسک بهینهای برای معاملات خود داشته باشند که در ادامه این موضوع را شرح میدهیم.

تعیین نسبت ریسک به ریوارد مناسب در ترید

برای تعیین نسبت ریسک به ریوارد مناسبت در ترید در ابتدا نیاز است تا اختلاف بین قیمت ورود به معامله و حد ضرر را پیدا کنیم. از سویی دیگر میبایست اختلاف قیمت تارگت و قیمت ورودی را نیز محاسبه کنیم. توجه داریم که با انجام این محاسبات در واقع میزان ضرر و سود احتمالی را در صورت رسیدن قیمت به هر یک از قیمتهای تارگت و حد ضرر محاسبه میکنیم.

میزان ریسک در این حالت برابر با مقدار ضرر در صورت فعال شدن حد ضرر و میزان ریوارد برابر با سود حاصل از معامله در صورت رسیدن قیمت به تارگت است. بنابراین با محاسبه نسبت ریسک به ریوارد میتوانیم، نسبت بهینهای از آن را با توجه به استراتژی معاملاتی خود انتخاب کنیم.

استراتژیهای ترید در تحلیل تکنیکال چیست؟

به روشهایی که با استفاده از تحلیل تکنیکال برای نوسانگیری از بازار و کسب سود استفاده میشود، استراتژیهای ترید در بازارهای مالی میگویند. تریدرها میتوانند با توجه به نواحی مهم قیمتی در نمودار و استفاده از الگوهای شمعی و قیمتی در نمودار استراتژیهای متفاوتی را برای کسب سود از نوسانات قیمت انتخاب کنند. در ادامه این مطلب ترید با استفاده از الگوهای شمعی و قیمتی را بهطور جداگانه در تحلیل تکنیکال شرح میدهیم.

ترید با الگوهای شمعی در تحلیل تکنیکال چیست؟

استراتژی ترید با الگوهای شمعی در تحلیل تکنیکال با توجه به تشکیل کندل یا ترکیب کندلها و موقعیت آنها در نمودار قیمت، موقعیتهای مناسبی را برای ورود به معامله و قرار دادن تارگت برای تیکپروفیت در اختیار تریدرها قرار میدهد. برای مثال کندلهای بلند سبز بیانگر وجود فشار خرید در بازار است.

این کندل با توجه به تایمفریم مربوطه بیانگر بازاری گاوی در بازه زمانی مربوطه است. البته برای پیدا کردن موقعیتهای مناسب برای ترید میبایست کندل موردنظر را با توجه به موقعیت آن در نمودار قمیت و با توجه به کندلهای دیگر بررسی کنیم. بنابراین کندل بلند سبز رنگ که نشاندهنده روند صعودی قیمت در بازه زمانی مربوطه است زمانی اهمیت بیشتری پیدا میکند که در نواحی مهم حمایتی در نمودار قیمت تشکیل شود.

از سویی دیگر کندلهای بلند قرمز نشاندهنده بازاری خرسی در تایمفریم مربوطه است. این نوع کندلها نیز با توجه به ترکیب با کندلهای دیگر و موقعیتهای مکانی آنها در نمودار قیمت میتوانند تعابیر متفاوتی داشته باشند. برای روشنتر شدن این موضوع در ادامه این مطلب برخی از متداولترین استراتژیهای ترید با استفاده از الگوهای شمعی در تایمفریم روزانه را شرح میدهیم.

انگالفینگ صعودی در Technical Analysis چیست؟

«انگالفینگ صعودی» (Bullish Engulfing) به ترکیبی از دو کندل در کنار هم اشاره میکند که کندل اولی نزولی و کندل بعدی صعودی است. کندل صعودی دوم در ابتدا پایینتر از کندل اولی باز میشود ولی در ادامه با توجه به افزایش قدرت خریداران، کندل بلند سبز رنگی در کنار کندل قرمز اولی تشکیل میشود و آن را کاملا میپوشاند. بنابراین یکی از استراتژیهای ترید با استفاده از الگوهای شمعی در تحلیل تکنیکال، مربوط به موقعیتی است که دو کندل در تایمفریم روزانه نسبت بههم دارند.

این حالت زمانی روی میدهد که در انتهای روندی نزولی هستیم و ترکیب دو کندل در انتهای روند نزولی و ابتدای روندی صعودی، سیگنالی را برای برگشت روند در اختیار تریدرها قرار میدهد. توجه به این نکته ضروری است که این الگو در نزدیکی نواحی مهم حمایتی از اهمیت بالاتری برخوردار است اما تنها بهعنوان یک نوع سیگنال محسوب میشود و برای تصمیمگیری برای ورود به معامله، تریدرها نیاز دارند تا از تاییدهای بیشتر قیمتی استفاده کنند.

انگالفینگ صعودی در تحلیل تکنیکال نشانه چیست؟

انگالفینگ صعودی در تحلیل تکنیکال نشانه این موضوع است که در بازههای زمانی مربوطه قدرت خریداران نسبت به فروشندگان افزایش پیدا کرده است. این موضوع را میتوانیم از کندل صعودی پر قدرتی که بهطور کامل کندل نزولی قبل از خود را میپوشاند، در نمودار قیمت مشاهده کنیم. در این حالت احتمال حرکت قیمت به سمت سطوح بالاتر قیمتی بیشتر میشود. برای مثال در تصویر زیر نمونهای از انگالفینگ صعودی را مشاهده میکنید.

در این تصویر در ابتدا روند حرکت قیمت نزولی است و در انتهای روندی نزولی کندلی قرمز رنگ تشکیل شده است. بعد از این کندل همانطور که ملاحظه میکنید کندل سبز بلندی شکل گرفته است که نشاندهنده افزایش قدرت خریداران در بازه زمانی مربوطه است. پس از این کندل همانطور که در تصویر مشاهده میکنید، قیمت به سمت بالا تغییر مسیر داده است.

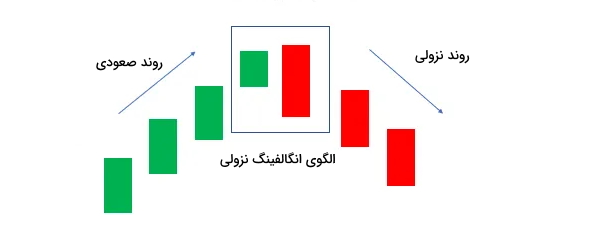

انگالفینگ نزولی در Technical Analysis چیست؟

«انگالفینگ نزولی» (Bearish Engulfing) یکی از الگوهای متداول شمعی در تحلیل تکنیکال است که بیانگر احتمال برگشت روند صعودی به سمت قیمتهای پایینتر در نمودار است. این الگو در انتهای روندهای صعودی و از ترکیب دو کندل صعودی و نزولی تشکیل میشود. کندل اولی در این الگو صعودی است و بدنهای کوچک دارد. کندل دومی نزولی است و دارای بدنهای بلند است که بهطور کامل کندل اولی را میپوشاند.

این الگو زمانی که در نزدیکی نواحی مهم مقاومتی در نمودار قیمت تشکیل شود، نشانهای از برگشت روند قیمت به سمت سطوح پایین قیمتی است. در این الگو هراندازه کندل نزولی دومی دارای بدنهای بزرگتر باشد، نشاندهنده احتمال بیشتر برای ادامه روند نزولی است. البته همانطور که در انگالفینگ صعودی نیز بیان شد، الگوهای شمعی در تحلیل تکنیکال تنها میتوانند بهعنوان نوعی سیگنال صعودی یا نزولی در نظر گرفته شوند.

بدیهی است برای انجام ترید با استفاده از این الگوها تریدرها میبایست تاییدهای بیشتری را از نمودار قیمت دریافت کنند. همانطور که در تصویر زیر مشاهده میکنید، روند صعودی در قسمت پایانی خود با تشکیل الگوی انگالفینگ نزولی تغییر جهت داده و به سمت سطوح پایین قیمتی حرکت میکند.

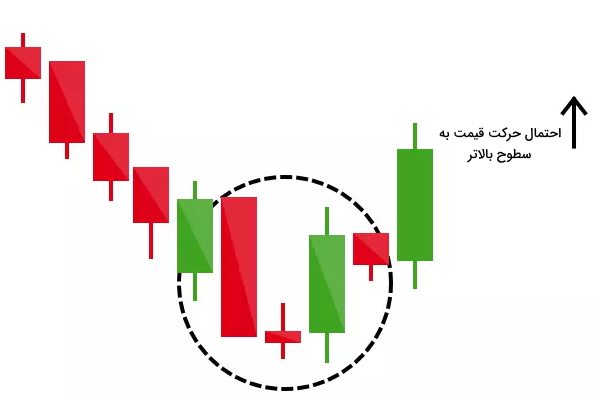

الگوی ستاره صبحگاهی در تحلیل تکنیکال چیست؟

الگوی کندلی ستاره صبحگاهی یکی دیگر از الگوهای ترکیبی است که از سه کندل تشکیل میشود و نشانهای از احتمال ایجاد روندی صعودی بعد از بازاری نزولی است. کندلهای قیمتی با توجه به اشکال مختلفی که دارند هر کدام نشاندهنده احساسات موجود در بازار و میزان قدرت خریدران و فروشندگان در تایمفریم مربوطه هستند. الگوی ستاره صبحگاهی نیز از سه کندل متفاوت تشکیل شده است که هر کدام نشاندهنده بازار در بازه زمانی مربوطه است.

این الگو که معمولا در انتهای روندهای نزولی مشاهده میشود نشاندهنده امیدی برای بازگشت قیمت به سطوح بالاتر در نمودار است. برای پیدا کردن این الگو در ابتدا میتوانیم انتهای روندهای نزولی که معمولا به نواحی مهم حمایتی نزدیک میشوند را در نظر بگیریم. در زمان نزدیک شدن روندهای نزولی به نواحی حمایتی ممکن است الگوی ستاره صبحگاهی را مشاهده کنیم. این الگو از دو کندل بلند قرمز و سبز تشکیل شده است که در میان آنها کندلی با بدنه کوتاه وجود دارد. کندل نزولی اولی نشانهای از حرکت قیمت به سمت پایین و افزایش فشار فروش است.

اما با توجه به رسیدن به سطوح حمایتی مهم، پس از این کندل شاهد تشکیل کندلی با بدنه کوچک همانند کندل دوجی هستیم. کندل با بدنه کوچک نشاندنده این موضوع است که نبردی بین خریداران و فروشندگان ایجاد شده است. بهعبارت دیگر کندل دوجی نشانهای از وجود بیتصمیمی در بازار در تایمفریم مربوطه است.

اما الگوی ستاره صبحگاهی دارای کندل سومی نیز هست که برخلاف کندل اولی، صعودی است و نشانهای از افزایش قدرت خریداران در بازه زمانی مربوطه است. بنابراین زمانی که این سه نوع کندل در کنار هم قرار میگیرند، میتواند نشانهای برای حرکت قیمت به سمت سطوح بالاتر باشد. همانطور که در تصویر زیر مشاهده میکنید، الگوی ستاره صبحگاهی در داخل دایره نقطهچین مشخص شده است.

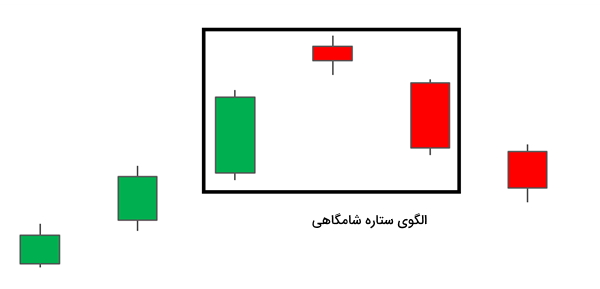

الگوی ستاره شامگاهی در Technical Analysis چیست؟

«الگوی ستاره شامگاهی» (Evening Star Pattern) یکی دیگر از الگوهای شمعی در تحلیل تکنیکال است که جزو الگوهای بازگشتی نزولی نیز محسوب میشود. این الگوی قیمتی از یک کندل با بدنهای کوچک در میان دو کندل بلند صعودی و نزولی تشکیل شده است.

الگوی ستاره شامگاهی درواقع حالتی برعکس از الگوی ستاره صبحگاهی است. بنابراین پس از تشکیل این الگو، قیمت در نمودار تمایل دارد تا به سمت پایین حرکت کند. کندل اولی در این الگو صعودی و دارای بدنهای بلند است. کندل دوم دارای بدنهای کوتاه است و نشان از وجود بیتصمیمی در بازار دارد. کندل سوم نیز کندلی با بدنهای بزرگ و نزولی است که نشاندهنده افزایش فشار فروش است.

زمانی که این الگو در نمودار قیمت و در انتهای روندهای صعودی تشکیل میشود، این موضوع را بیان میکند که فشار فروش بهتدریج بیشتر شده و باعث میشود تا قیمت به سمت سطوح پایینتر حرکت کند. این الگوی قیمتی زمانی که در نزدیکی ناحیه مقاومتی مهمی در نمودار قیمت تشکیل میشود، سیگنالی برای بازگشت روند به سمت قیمتهای پایینتر محسوب میشود.

همانطور که در تصویر زیر مشاهده میکنید، در ابتدا قیمت در روندی صعودی قرار دارد و در انتهای این روند و در قسمت بالای آن الگوی ستاره شامگاهی تشکیل شده است. پس از تشکیل این الگو همانطور که در تصویر مشاهده میکنید، قیمت روند نزولی خود را آغاز کرده است.

الگوهای قیمتی در تحلیل تکنیکال چیست؟

با دقت در نمودارهای قیمت متوجه میشویم که در بیشتر مواقع قیمت الگوهای مختلف هندسی را در نمودار تشکیل میدهد که به آنها الگوهای قیمتی در تحلیل تکنیکال میگویند. این الگوها میتوانند به شکل انواع اشکال هندسی باشند. با توجه به اینکه اشکال هندسی همواره در نمودار قیمت تشکیل میشوند، بنابراین تریدرها میتوانند با شناسایی آنها روندهای آتی قیمت در نمودار را بهتر پیشبینی کنند.

با بررسی این الگوهای قیمتی متوجه میشویم که برخی از این الگوهای قیمتی تمایل دارند تا روند قبلی در نمودار را ادامه دهند که به آنها «الگوهای قیمتی ادامهدهنده» (Continuation Patterns) میگویند. برخی دیگر از این الگوها که به آنها «الگوهای قیمتی بازگشتی» (Reversal Patterns) میگویند، باعث میشود تا قیمت به احتمال بیشتری جهت روند قبلی خود را تغییر دهد. الگوهای قیمتی دیگری نیز وجود دارند که معمولا جزو الگوهای خنثی محسوب میشوند و قیمت پس از خروج از این الگوها میتواند به سمت بالا یا پایین حرکت کند.

بررسی الگوهای شمعی درون الگوهای قیمتی

برای تحلیل تکنیکال تریدرها نیاز دارند تا علاوه بر الگوهای شمعی و ترکیبات متنوعی که میسازند به الگوهای هندسی که توسط کندلهای شمعی در نمودار ساخته میشود نیز برای تحلیل بازار مربوطه توجه کنند. الگوهای قیمتی از خطوط روند و خطوط حمایت و مقاومتی تشکیل شدهاند. بنابراین زمانی که قیمت در داخل این الگوهای قیمتی حرکت میکند، معمولا به این خطوط واکنش نشان میدهد.

در این حالت خطوط افقی و مایلی که الگوهای هندسی در تحلیل تکنیکال را تشکیل میدهند، همانند خطوط حمایت و مقاومت عمل میکنند و با توجه به موقعیت قرارگیری آنها در نمودار، قیمت به آنها واکنش نشان میدهد. از سویی دیگر ترکیبهای الگوهای شمعی را نیز میتوانیم در داخل این الگوهای قیمت در نظر بگیریم.

در این حالت میتوانیم رفتارهای قیمتی در نمودار را با توجه به ترکیب کندلهای قیمت و نیز واکنش الگوهای شمعی در زمان نزدیکی به خطوط حمایت و مقاومتی در داخل الگوها در نظر بگیریم و آنها را برای پیدا کردن نقاط مهم ورود به معامله بررسی کنیم. برای روشنتر شدن مطلب در ادامه دو نمونه از الگوهای قیمتی در تحلیل تکنیکال را شرح میدهیم.

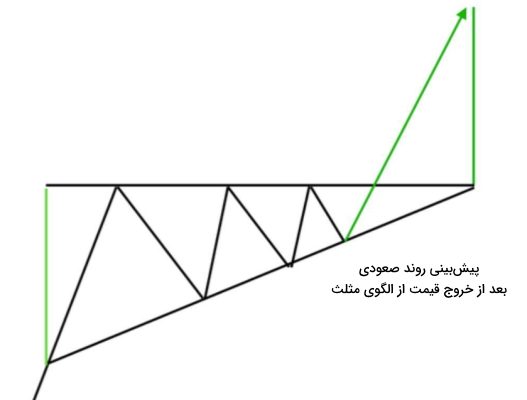

الگوی مثلث صعودی در تحلیل تکنیکال چیست؟

«الگوی مثلث صعودی» (Ascending Triangle Pattern) یکی از الگوهای متداول قیمتی در تحلیل تکنیکال است. این الگو معمولا در روندهای صعودی تشکیل میشود و نشاندهنده ادامه روند صعودی است. این الگو از دو خط حمایت در قسمت پایین الگو و مقاومت در قسمت بالای آن تشکیل شده است.

این دو خط تصویری از مثلث را در ذهن تداعی میکنند. خط مقاومت بالایی در الگوی مثلث افزایشی افقی است و قیمت در روند صعودی به آن برخورد میکند و در هر بار برخورد به سمت قیمتهای پایینتر حرکت میکند. قیمت در روندهای نزولی در داخل این الگو تا خط حمایتی پایینی در الگوی مثلث که دارای روندی صعودی است ادامه دارد و در هر بار برخورد با آن کمینههای بالاتری را تشکیل میدهد. در الگوی مثلث صعودی در واقع قیمت بین دو خط فشرده میشود. این حالت تا زمانی ادامه پیدا میکند که قیمت از سمت بالا مقاومت افقی را بشکند و از آن خارج شود.

همانطور که در تصویر زیر مشاهده میکنید خروج قیمت از این الگو با پیکان سبز رنگ نشان داده شده است. در این حالت تریدرها میتوانند پس از تثبیت قیمت در بیرون از مثلث، با استفاده از پوزیشنهای لانگ از روند صعودی قیمت کسب سود کنند. تریدرها برای پیدا کردن قیمت تارگت با استفاده از این الگو سعی میکنند تا فاصله اولین کمینه قیمتی در این الگو را از خط مقاومت بالایی محاسبه کنند. سپس همین مقدار را برای پیدا کردن قیمت تارگت از نقطه خروج قیمت از الگو به سمت بالا در نظر میگیرند.

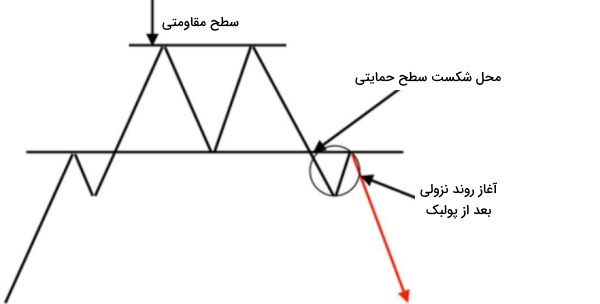

الگوی قیمتی سقف دوقلو در Technical Analysis چیست؟

«الگوی سقف دوقلو» (Double Top) زمانی در نمودار قیمت تشکیل میشود که قیمت در روندی صعودی به محدودهای قیمتی وارد میشود که بین دو ناحیه حمایتی و مقاومتی قرار دارد. در این حالت قیمت دو مرتبه به سطح مقاومتی برخورد میکند و دو سقف قیمتی تشکیل میدهد. سپس قیمت به سمت پایین حرکت میکند و حمایت مربوطه را میشکند.

در این حالت قیمت معمولا پس از پولبک به سطح حمایتی قبلی به سمت قیمتهای پایینتر حرکت میکند. همانطور که در تصویر زیر مشاهده میکنید. قیمت بین دو محدوده حمایتی و مقاومتی قرار گرفته است. قیمت پس از شکست ناحیه حمایتی که در این الگو به خط گردن نیز معروف است، روند نزولی خود را شروع کرده است.

سبک اسمارت مانی در تحلیل تکنیکال چیست؟

سبک «پول هوشمند» (Smart Money) در تحلیل تکنیکال یکی از انواع روشهای پرایشاکشن در تحلیل تکنیکال است. با استفاده از این روش تریدرها میتوانند نقاط ورود و خروج بهتری را برای انجام معاملات موفق پیدا کنند. دلیل نامیده شدن این سبک بهنام اسمارت مانی به این دلیل است که با استفاده از این سبک از تحلیل تریدرها میتوانند همگام با بازیگران اصلی بازار، روندهای آتی قیمت در نمودار را پیشبینی کنند.

سفارشات مربوط به بانکها و موسسات بزرگ مالی باعث میشود تا ساختارهای قیمتی متفاوتی در نمودار قیمت تشکیل شود. از سویی دیگر با توجه به اینکه این ساختارهای قیمتی تمایل دارند در نواحی مختلف نمودار قیمت تکرار شوند، بنابراین تریدرها میتوانند با شناسایی این ساختارهای قیمتی و نواحی مهم قیمت در نمودار، تریدهای بهتری انجام دهند.

اهمیت اوردر بلاک در تحلیل تکنیکال چیست؟

«اوردر بلاک» (Order Block) یکی از نواحی مهم قیمتی در تحلیل تکنیکال است که سفارشات زیادی در آن قرار گرفته است. از سویی دیگر ورود و خروج پول هوشمند به بازار در این نواحی انجام میشود. بنابراین شناسایی این نواحی مهم قیمتی برای تریدرها از اهمیت بالایی برخوردار است. تریدرها میتوانند با شناسایی اوردر بلاکها در نمودار قیمت، پیشبینی بهتری از روند آتی قیمت بهدست آورند.

زمانی که اسمارت مانی در اوردربلاک سفارشات خرید خود را قرار میدهد، میزان تقاضا افزایش پیدا میکند. افزایش تقاضا در بازار باعث میشود تا قیمت روندی صعودی داشته باشد. این روند صعودی معمولا تا اوردر بلاک بعدی ادامه پیدا میکند. از طرفی دیگر خروج اسمارت مانی از بازار بهمعنای فروش دارایی یا سهام موردنظر و ایجاد عرضه در بازار مربوطه است. افزایش عرضه در بازار باعث میشود تا قیمت روند نزولی داشته باشد.

این روند نزولی معمولا تا اوردربلاک قبلی ادامه پیدا میکند. اوردر بلاکها معمولا در نواحی مهم حمایت و مقاومتی در نمودار تشکیل میشوند و با توجه به میزان سفارشات خرید یا فروش در آنها، قیمت پس از رسیدن به آنها میتواند در یکی از جهات بالا یا پایین نمودار قیمت حرکت کند. با توجه به این موضوع تریدرها ساختارهای قیمتی مهمی را در تحلیل تکنیکال شناسایی کردهاند که در ادامه آنها را شرح میدهیم.

ساختارهای قیمتی اسمارت مانی در Technical Analysis چیست؟

ساختارهای قیمتی در سبک اسمارت مانی این امکان را برای تریدرها فراهم میکنند تا بتوانند رفتارهای قیمتی در نمودار را بهتر درک کنند. این ساختارهای قیمتی با توجه به سفارشات خرید و فروش در بازار تشکیل میشوند. با توجه به اینکه نوسانات عمده قیمتی توسط بازیگران اصلی بازار همانند بانکها و موسسات مالی بزرگ بهوجود میآید، بنابراین تریدرها با تحلیل ساختارهای قیمتی میتوانند تحرکات قیمتی ایجاد شده توسط این نهادهای مالی را رصد کنند و در راستای این نوسانات مالی، معاملات خود را انجام دهند. برای روشنتر شدن این موضوع در ادامه مفهوم بیس را در گرههای معاملاتی و ساختارهای برگشتی شرح میدهیم.

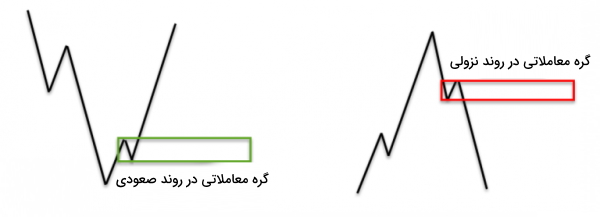

مفهوم گره معاملاتی در تحلیل تکنیکال چیست؟

گره معاملاتی در تحلیل تکنیکال به معنای درجا زدن یا توقف کوتاه قیمت در روندهای صعودی و نزولی در نمودار است. گرههای معاملاتی در روندهای صعودی و نزولی تشکیل میشوند و با رسیدن قیمت به این گرهها برای مدت کوتاهی قیمت در محدودهای بالا و پایین میشود.

در گرههای معاملاتی برای مدتی فشار خرید و فروش با هم برابر میشود و قیمت دچار بیتصمیمی میشود. اما این موضوع پس از مدت نسبتا کوتاهی برطرف میشود و قیمت به مسیر قبلی خود ادامه میدهد. بنابراین در صورتی که در روند صعودی گره معاملاتی تشکیل شود، قیمت پس از این گره به روند صعودی خود ادامه میدهد.

در صورتی که گره معاملاتی در روند نزولی تشکیل شود نیز پس از گره قیمت روند نزولی قبلی را دنبال میکند. بنابراین با توجه به روند قیمت در نمودار دو ساختار متفاوت را برای گرههای معاملاتی میتوان در نظر گرفت که در ادامه این مطلب هر کدام را شرح میدهیم.

گره معاملاتی در روندهای صعودی

گره معاملاتی در روندهای صعودی در ساختار «رالی بیس رالی» (Rally Base Rally | RBR) بهوجود میآید. این ساختار از سه بخش تشکیل شده است که نحوه حرکت قیمت در نمودار را در زمان تشکیل گره در روند صعودی نشان میدهد. در این حالت نمودار قیمت روندی صعودی دارد و پس از این روند صعودی اولیه برای مدتی قیمت درجا میزند. درجا زدن قیمت باعث بهوجود آمدن گره معاملاتی میشود که در این ساختار به آن بیس میگویند.

پس از ایجاد گره معاملاتی با افزایش قدرت خریداران قیمت دوباره روند صعودی خود را شروع میکند و وارد روند صعودی دوم میشود که به آن رالی میگویند. در نمودار سمت چپ در تصویر زیر نمونهای از ساختار رالی بیس رالی را مشاهده میکنید. در این مثال محدوده بیس با مستطیل سبز رنگ نشان داده شده است. همانطور که مشاهده میکنید قیمت در روند صعودی وارد بیس میشود و پس از توقفی کوتاه از بیس خارج شده و روند صعودی بعدی خود را شروع میکند.

گره معاملاتی در روندهای نزولی

گره معاملاتی در روندهای نزولی نیز بهوجود میآید. گره معاملاتی در روندهای نزولی در ساختار «دراپ بیس دراپ» (Drop Base Drop | DBD) ایجاد میشود. در این ساختار گره معاملاتی بین دو روند نزولی تشکیل میشود. بنابراین این ساختار از دو روند نزولی ایجاد میشود که در بین آنها گره معاملاتی تشکیل میشود.

قیمت در این ساختار در ابتدا روندی نزولی دارد. سپس برای مدتی در محدوده بیس درجا میزند. بعد از مدتی توقف در ناحیه بیس و تشکیل گره معاملاتی در ادامه دوباره روند نزولی قبلی را ادامه میدهد. همانطور که در نمودار سمت راست از تصویر بالا مشاهده میکنید، ناحیه بیس با مستطیل قرمز نشان داده شده است. در این نمودار در ابتدا قیمت روندی نزولی دارد و پس از تشکیل گره معاملاتی دوباره روند نزولی خود را ادامه میدهد.

مفهوم بیس در ساختارهای برگشتی چیست؟

بیس در ساختارهای برگشتی نیز میتواند تشکیل شود و با توجه به روندهای قبل و بعد از آن میتواند بهعنوان ناحیهای برای انباشت یا توزیع در نظر گرفته شود. قیمت در ساختارهای برگشتی روند قبلی خود را تغییر میدهد. برای مثال در صورتی که روند قیمت صعودی باشد نزولی میشود و برعکس. بنابراین شناسایی ساختارهای برگشتی در تحلیل تکنیکال از اهمیت زیادی برخوردار است. برای روشنتر شدن این موضوع در ادامه مفهوم بیس را در دو ساختار قیمتی متفاوت شرح میدهیم.

مفهوم بیس در ساختار بازگشتی دراپ بیس رالی

ساختار «دراپ بیس رالی» (Drop Base Rally | DBR) زمانی تشکیل میشود که در ابتدا بازار روندی نزولی دارد، سپس با توجه به تایمفریمی که ساختار مربوطه در آن بررسی میشود، قیمت برای مدتی در ناحیه بیس درجا میزند. در این زمان سفارشات خرید قرار داده میشوند و تریدرها خود را برای روند صعودی آماده میکنند.

بنابراین ناحیه بیس در ساختار دراپ بیس رالی به این معنی است که بعد از ریزش قیمت و رسیدن به کفهای قیمتی، سفارشات خرید در این ناحیه قرار داده میشود و باعث میشود تا فشار خرید از فروش بیشتر شود. با افزایش فشار خرید، روند قیمتی تغییر جهت میدهد و وارد روند صعودی میشود.

بنابراین پس از ناحیه بیس، نمودار قیمت وارد مرحله رالی میشود و افزایش قیمت شروع میشود. تریدرهایی که قصد دارند از روند صعودی بازار کسب سود کنند، با شناسایی ناحیه بیس در این ساختار، سفارشات خرید خود را قرار میدهند. سپس پس از شروع رالی از روند صعودی بازار کسب سود میکنند.

همانطور که در نمودار سمت چپ از تصویر زیر مشاهده میکنید در ابتدا قیمت در روندی نزولی قرار دارد که به آن دراپ میگویند. سپس قیمت از بالا وارد ناحیه بیس شده است که در تصویر زیر با مستطیل سبز رنگ مشاهده میکنید. پس از مدتی درجا زدن قیمت روند صعودی خود را آغاز میکند و از مستطیل سبز رنگ بیرون میآید.

مفهوم بیس در ساختار بازگشتی رالی بیس دراپ

ناحیه بیس میتواند در انتهای روندهای صعودی و در ساختار «رالی بیس دراپ» (Rally Base Drop | RBD) نیز تشکیل شود. در این حالت پس از افزایش قیمت در روندهای صعودی، قیمت برای مدتی در ناحیه بیس درجا میزند. در این حالت اسمارت مانی که سفارشات خرید خود را در ابتدای روند صعودی انجام داده است، فرصت مناسبی را برای تیکپروفیت پیدا میکند.

بنابراین در ناحیه بیس سفارشات فروش خود را قرار میدهد. با افزایش فشار فروش نسبت به خرید، قیمت وارد روند نزولی میشود که به آن دراپ میگویند. بنابراین در ساختار رالی بیس دراپ قیمت پس از روند صعودی تغییر مسیر میدهد و وارد روند نزولی میشود.

برای این منظور ساختار رالی بیس دراپ یکی از انواع ساختارهای برگشتی در تحلیل تکنیکال محسوب میشود. همانطور که در نمودار سمت راست در تصویر بالا مشاهده میکنید، در مرحله رالی قیمت در روند صعودی وارد ناحیه بیس میشود. ناحیه بیس در این ساختار با مستطیل قرمز مشخص شده است. پس از مدتی درجا زدن در این ناحیه، قیمت با خروج از ناحیه بیس وارد مرحله دراپ میشود و روند نزولی خود را شروع میکند.

نواحی انباشت و توزیع در تحلیل تکنیکال چیست؟

یکی از مفاهمی مهمی که در تحلیل تکنیکال استفاده میشود، مفاهیم مربوط به نواحی انباشت و توزیع در نمودار قیمت است. با توجه به اینکه این مفاهیم در ارتباط با ساختارهای قیمتی مهم در تحلیل تکنیکال مطرح میشوند، بنابراین با توجه به ساختارهای بازگشتی ذکر شده در تحلیل تکنیکال در ادامه هر کدام از این مفاهیم را بهطور جداگانه شرح میدهیم.

ناحیه انباشت در Technical Analysis چیست؟

ناحیه «انباشت» (Accumulation) در تحلیل تکنیکال ناحیهای است که قیمت پس از روندی نزولی به کفهای قیمتی خود رسیده است. در این حالت اسمارت مانی و تریدرهای حرفهای سفارشات خرید خود را قرار میدهند. در زمان انباشت قیمت در ناحیهای درجا میزند و خود را برای روندهای صعودی آماده میکند. ناحیه انباشت در تحلیل تکنیکال با ساختار دراپ بیس رالی همراه است.

این ساختار در تایمفریمهای متفاوتی ممکن است ایجاد شود. ساختار دراپ بیس رالی فرصت مناسبی را برای قرار دادن سفارشات خرید در اختیار نهادهای مالی بزرگ قرار میدهد. تریدرها با شناسایی بیس در بین روندهای نزولی و صعودی میتوانند سفارشات خرید را در ناحیه بیس قرار دهند و از روند صعودی بازار کسب سود کنند.

ناحیه توزیع در Technical Analysis چیست؟

ناحیه «توزیع» (Distribution) برعکس ناحیه انباشت است. در ناحیه توزیع اسمارت مانی از بازار مربوطه خارج میشود. خروج اسمارت مانی از بازار بهمعنای افزایش سفارشات فروش و ریزش در بازار است. بنابراین اسمارت مانی در ناحیه توزیع اقدام به فروش میکند و از بازار خارج میشود.

توزیع در ناحیه بیس در ساختارهای رالی بیس دراپ انجام میشود. بنابراین تریدرها میتوانند با شناسایی نواحی بیس در این ساختارها روندهای نزولی بعدی را پیشبینی کنند. این موضوع باعث میشود تا با باز کردن پوزیشنهای معاملاتی شورت در ناحیه بیس از روند ریزشی بازار کسب سود کنند.

جمعبندی

در این مطلب از مجله فرادرس در ابتدا تحلیل تکنیکال را تعریف کردیم و برخی از مزایا و معایب آن را نام بردیم. سپس تحلیل تکنیکال در بازارهای مختلف را شرح دادیم. در ادامه نمودار قیمت، تایمفریم و اندیکاتورها را در تحلیل تکنیکال توضیح دادیم و نواحی مهم قیمتی در این تحلیل را بیان کردیم.

مفهوم ترید با تحلیل تکنیکال را بیان کردیم و استراتژیهای ترید با استفاده از این تحلیل را توضیح دادیم. برای این منظور ترید با الگوهای شمعی و الگوهای قیمت را شرح دادیم. اسمارت مانی یکی از سبکهای تحلیل تکنیکال است که در ابتدا این سبک را توضیح دادیم.

سپس ساختارهای مهم قیمتی در تحلیل تکنیکال همانند گرههای معاملاتی و ساختارهای برگشتی را شرح دادیم. برای این منظور گره معاملاتی در روندهای صعودی و نزولی و مفهوم بیس در ساختارهای بازگشتی دراپ بیس رالی و رالی بیس دراپ را شرح دادیم و در پایان این مطلب نیز نواحی انباشت و توزیع در تحلیل تکنیکال را بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source