یکی از انواع تحلیلهای موجود برای پیشبینی قیمت در بازارهای مالی تحلیل تکنیکال است. با استفاده از تحلیل تکنیکال تریدرها میتوانند از اندیکاتورها و الگوهای قیمتی برای شناسایی موقعیتهای مناسب معاملاتی در نمودار و پیشبینی جهت حرکت قیمت استفاده کنند. الگوی مثلث نزولی یکی از الگوهای تحلیل تکنیکال است که بیانگر ضعیف شدن قدرت خریداران و احتمال ریزش قیمت است. با توجه به این موضوع از این الگو در روندهای صعودی و نزولی استفاده میشود و شناسایی و کاربرد آن در ترید برای معاملهگرها اهمیت بالایی دارد. در این مطلب از مجله فرادرس پس از معرفی الگوی مثلث کاهشی، آن را در بازارهای گاوی و خرسی شرح میدهیم و نحوه ترید با استفاده از این الگو و برخی از استراتژیهای مربوطه را توضیح میدهیم.

الگوی مثلث نزولی چیست؟

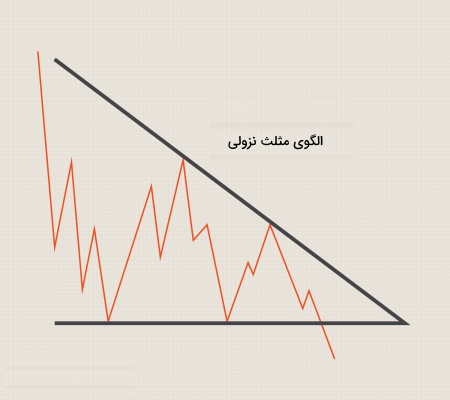

«الگوی مثلث نزولی» (Descending Triangle Pattern) یکی از انواع الگوهای موجود در تحلیل تکنیکال است که در روندهای نزولی بازار تشکیل میشود. این الگو از یک خط روند کاهشی در بالا و خطی افقی در پایین تشکیل میشود. خط روند کاهشی که بالای الگوی مثلث را تشکیل میدهد، بیشینههای قیمت را بههم متصل میکند.

خط افقی که در پایین مثلث قرار دارد نیز همانند یک حمایت عمل میکند و قیمت در برخورد به آن به سمت بالا حرکت میکند. همانطور که در تصویر زیر مشاهده میکنید، قیمت در بین دو خط قرار گرفته است. در هر برخورد قیمت به خط حمایت در پایین مثلث قیمت به سمت بالا حرکت میکند ولی در هر بالا زدن قیمت، بیشینههای کمتری را تشکیل داده است.

الگوی مثلث کاهشی نشانگر چیست؟

الگوی مثلث نزولی نشاندهنده این موضوع است که بهتدریج قدرت خریداران از فروشندگان کمتر میشود. این موضوع باعث میشود تا قیمت بیشینههایی کمتر از بیشینههای قبلی در این الگو تشکیل دهد. با توجه به اینکه حرکت قیمت در نمودار را میزان قدرت خریداران نسبت به فروشندگان هدایت میکند. بنابراین زمانی که فشار خرید بهتدریج کمتر از فروش میشود، قیمتها در روندهای صعودی داخل الگو مثلث نزولی، نمیتوانند به بیشینههای قبلی خود برسند و در روندی کاهشی به خط افقی در مثلث نزدیک میشوند.

الگوی مثلث نزولی در نمودار حقیقی

تشخیص الگوی مثلث نزولی در نمودار قیمت واقعی ممکن است کمی دشوار باشد. دشواری در پیدا کردن الگوهای مثلث کاهشی در نمودار واقعی قیمت به این دلیل است که قیمت در نمودار دارای نوسانات زیادی است و تریدرها میبایست از میان نوسانهای موجود، بیشینهها و کمینههای قیمتی را برای ترسیم الگوی مثلث کاهشی تشخیص دهند.

برای مشخص کردن الگوی مثلث نزولی در نمودار در ابتدا روند کلی نمودار قیمت را درنظر میگیریم. برای مثال همانطور که در تصویر زیر ملاحظه میکنید، نمودار قیمت روندی نزولی دارد. سپس ناحیهای حمایتی را که قیمت به آن واکنش نشان داده است را در روند نزولی مشخص میکنیم.

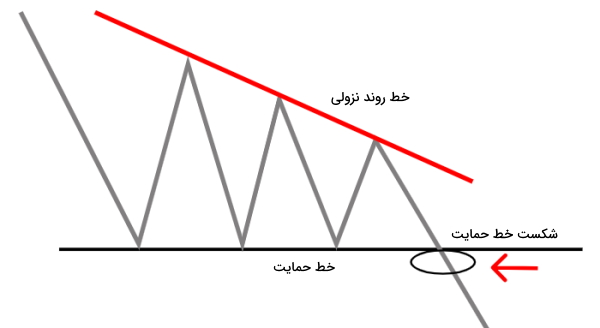

واکنش قیمت به ناحیه حمایتی به این معنی است که قیمت در روند نزولی خود در برخورد به این ناحیه تغییر جهت میدهد و به سمت بالا حرکت میکند. همانطور که در تصویر زیر مشاهده میکنید، قیمت زمانی که به ناحیه حمایتی مشخصشده برخورد میکند به سمت بالا تغییر جهت میدهد. در این حالت تریدرها برای اینکه بتوانند الگوی مثلث را تشخیص دهند میبایست بیشینههای قیمتی را ملاحظه کنند.

در این حالت در صورتی که بیشینههای قیمتی روندی کاهشی داشتند، میتوان الگوی مثلث نزولی را در آنها مشخص کرد. برای مثال در تصویر زیر خط قرمز بیشینههای قیمتی را بههم متصل کرده است. در این حالت همانطور که در تصویر مشاهده میکنید، قیمت بهتدریج به حمایت نزدیک میشود و با خروج از سمت پایین این الگو به روند نزولی خود ادامه میدهد.

الگوی مثلث کاهشی در بازارهای گاوی و خرسی

الگوی مثلث نزولی یکی از انواع الگوهای کاهشی در تحلیل تکنیکال است که بیشتر در بازارهای نزولی دیده میشود. البته این الگو در بازارهای صعودی نیز مشاهده میشود که بیانگری تغییر روند صعودی به نزولی است. بازارهای صعودی که در آنها قیمتها در روندی افزایشی قرار دارند را بازارهای گاوی و بازارهای نزولی که در آنها قیمت در روندی کاهشی قرار دارد را بازار خرسی میگویند.

بنابراین الگوی مثلث نزولی الگویی است که آن را میتوان در روندهای صعودی و نزولی مشاهده کرد. برای روشنتر شدن این موضوع در ادامه مطلب تشکیل الگوی مثلث نزولی را در هر کدام از بازارهای صعودی و نزولی بهطور جداگانه توضیح میدهیم.

تشکیل الگوی مثلث نزولی در بازار خرسی

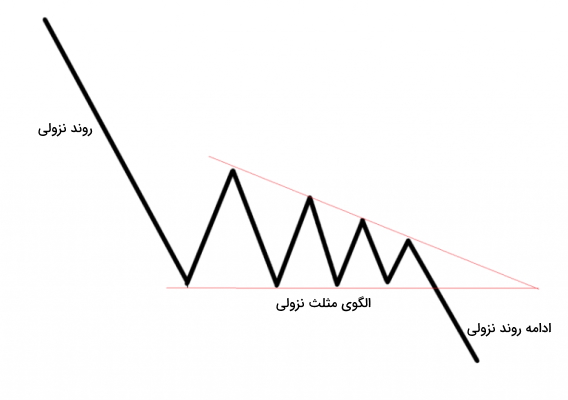

زمانی که الگوی مثلث کاهشی را در بازار خرسی مشاهده کنیم، نشانهای از ادامه روند نزولی به قیمتهای پایینتر است و همانند الگوهای ادامه دهنده در تحلیل تکنیکال عمل میکند. این موضوع به این دلیل است که قیمت در الگوی مثلث کاهشی تمایل دارد خط مقاومت پایینی در الگوی مربوطه را بشکند و از آن خارج شود. بنابراین با توجه به اینکه بازار موردنظر خرسی است، بنابراین پس از شکست الگوی مثلث در بازار خرسی، قیمت روند نزولی قبلی خود را ادامه میدهد.

همانطور که در تصویر زیر مشاهده میکنید، در ابتدا قیمت در روندی نزولی به ناحیهای حمایتی برخورد میکند، با برخورد قیمت به این ناحیه قیمت به سمت بالا حرکت میکند. اما دوباره به سمت خط حمایتی برمیگردد. این وضعیت تا جایی ادامه پیدا میکند که نوسان قیمت به خط حمایت نزدیک و نزدیکتر شود. سپس قیمت این خط حمایت را از پایین میشکند و روند نزولی را در بازار خرسی ادامه میدهد. در تصویر زیر خط حمایت و خط روند نزولی با خطوط قرمز مشخص شدهاند.

تشکیل الگوی مثلث کاهشی در بازار گاوی

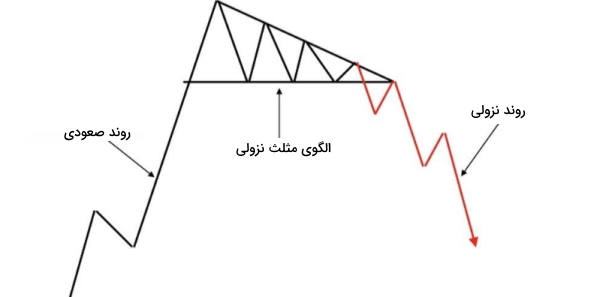

با توجه به اینکه قیمت در این الگو تمایل دارد تا از سمت پایین مثلث حمایت افقی را بشکند و از الگوی قیمتی خارج شود، بنابراین زمانی که الگوی مثلث کاهشی در بازار گاوی مشاهده میشود، نوعی الگوی برگشتی محسوب میشود. در این حالت قیمت در بازار گاوی وارد الگوی مثلثی میشود.

تشکیل الگوی مثلث نزولی در قلههای قیمتی در بازار گاوی نشاندهنده این موضوع است که بازار گاوی به قلههای قیمتی خود نزدیک شده است. در این حالت تریدرها معمولا تیکپروفیت میکنند تا بتوانند سود بهدست آمده از روند صعودی را از بازار خارج کنند. تشکیل الگوی مثلث در قلههای قیمتی بازار گاوی نشانهای برای احتمال برگشت روند به سمت قیمتهای پایینتر است.

ساختار تشکیل الگوی مثلث کاهشی در بازار گاوی همانند تشکیل این الگو در بازار خرسی است. بنابراین این الگو در بازار گاوی نیز از ناحیهای حمایتی در پایین و خط روند نزولی در بالای الگو تشکیل میشود. همانطور که در تصویر زیر مشاهده میکنید، الگوی مثلث کاهشی در بالای روندی صعودی تشکیل شده است. سپس قیمت با خروج از این الگو روندی نزولی را آغاز کرده است.

نحوه ترید الگوی مثلث نزولی چیست؟

نحوه ترید الگوی مثلث نزولی، مواردی همانند موقعیتهای مناسب ورود به معامله، انتخاب تارگت و حدضرر را در الگوی مثلث نشان میدهد. با توجه به اینکه قیمت در الگوهای مثلث نزولی معمولا از قسمت پایین مثلث، از الگو خارج میشود و به سمت قیمتهای پایینتر حرکت میکند، بنابراین در روندهای صعودی و نزولی نحوه ترید مشابهی دارد. برای درک بهتر نحوه ترید الگوی مثلث کاهشی در ابتدا استراتژی شکست را در این الگو شرح میدهیم و در ادامه نحوه ترید با استفاده از این استراتژی را بیان میکنیم.

ترید شکست در الگوی مثلث نزولی چیست؟

ترید شکست در الگوی مثلث نزولی به نحوه پیدا کردن موقعیتهای مناسب ترید در زمان شکست خط حمایت در این الگو میپردازد. با توجه به این استراتژی تریدرها در ابتدا میبایست الگوی مثلث کاهشی را در نمودار قیمت پیدا کنند. برای این منظور تریدرها معمولا روندهای نزولی در بازار را درنظر میگیرند که قیمت در آنها بهتدریج سقفهای قیمتی کوتاهتری را در نمودار ایجاد کرده است.

در این حالت قیمت از سمت پایین توسط ناحیهای حمایتی در هر پایین آمدن به سمت بالا تغییر مسیر میدهد. تریدرها با استفاده از استراتژی شکست در الگوی مثلث نزولی میتوانند در ابتدا با ترسیم دو خط که اولی بیشینههای قیمتی را بههم متصل میکند و خطی حمایتی در سمت کمینههای قیمتی، الگوی مثلث کاهشی را شناسایی کنند.

پس از مشخص کردن این الگو در نمودار قیمت، میبایست رفتار قیمت را در این الگو برای مدتی درنظر داشته باشند. برای این منظور از نمودار حجم نیز میتوانند استفاه کنند. در استراتژی شکست در الگوی مثلث کاهشی تریدرها بهدنبال پیدا کردن حالتی هستند که در آن قیمت از پایین این الگو خط حمایتی را بشکند و به سمت قیمتهای پایینتر حرکت کند.

همانطور که در تصویر زیر مشاهده میکنید، قیمت پس از مدتی که در الگوی مثلثی سقفهای قیمتی پایینتری را تشکیل داده است، درنهایت به خط حمایتی پایین نزدیک میشود و در محلی که در تصویر زیر با پیکان قرمز مشخص شده است، توانسته از خط حمایت عبور کند. تریدرها از این استراتژی شکست برای ترید در معاملات استفاده میکنند و با باز کردن پوزیشنهای شورت از روند نزولی بازار کسب سود میکنند. برای درک بهتر نحوه ترید با الگوی مثلث نزولی در ادامه این مطلب موقعیت ورود به معامله را با توجه به نمودار حجم و تایید اندیکاتورهای مربوطه توضیح میدهیم.

موقعیت ورود به معامله

موقعیت ورود به معامله در الگوی مثلث نزولی زمانی ایجاد میشود که قیمت بتواند خط افقی حمایتی را بهطور معتبری بشکند و به سمت پایین آن حرکت کند. با توجه به اینکه الگوی مثلث نشاندهنده قدرت بیشتر فروشندگان نسبت به خریداران است، بنابراین زمانی که قیمت بتواند خط حمایت را به سمت پایین بشکند، در این حالت موقعیت مناسبی برای ورود به معامله در اختیار تریدرها قرار میدهد.

لازم به ذکر است با وجود اینکه پیدا کردن موقعیت ورود به معامله در این الگو ساده بهنظر میرسد، ولی در عمل برای تشخیص شکست معتبر خط حمایتی در این الگو، به مهارت و تجربه بالایی نیاز است. بنابراین در برخی مواقع ممکن است شکست نامعتبر خط حمایتی در این الگو انجام شود که در این حالت قیمت دوباره به داخل الگو باز میگردد.

با توجه به شرایط نمودار قیمت، تریدرها ممکن است بعد از بسته شدن کندل در پایین خط افقی وارد پوزیشن شورت شوند یا میتوانند بعد از تشکیل چند کندل در زیر خط افقی، به معامله ورود کنند. تریدرها برای اینکه بتوانند شکستهای معتبرتری را پیدا کنند، مواردی که در ادامه این مطلب از مجله فرادرس شرح میدهیم را همزمان با بررسی الگوی مربوطه درنظر میگیرند.

اهمیت حجم کافی برای شکست معتبر الگو

یکی از مواردی که تریدرها برای اطمینان از شکست معتبر الگوی مثلث کاهشی بررسی میکنند، میزان حجم در زمان شکست الگو نسبت به حجم معاملات در قبل از شکست الگو است. بنابراین در صورتی که قیمت بتواند الگوی مثلث کاهشی را بشکند ولی شکست الگوی مثلث کاهشی با حجم کمی از معاملات همراه باشد، در این صورت احتمال برگشت قیمت به داخل الگو و شکست نامعتبر وجود دارد.

کاربرد اندیکاتورهای روند برای اعتبارسنجی شکست الگو

از روشهای دیگری که تریدرها میتوانند برای اعتبارسنجی شکست الگوی مثلث کاهشی درنظر بگیرند، اندیکاتورهای روند و اسیلاتورها است. برای این منظور در صورتی که الگوی مثلث کاهشی در روندی نزولی تشکیل شود، تریدرها میتوانند با استفاده از اندیکاتورهای قدرت روند، احتمال ادامه روند نزولی را با توجه به الگوی مثلث کاهشی بهدست آورند.

زمانی که الگوی مثلث نزولی در روند صعودی تشکیل شود نیز تریدرها میتوانند از اندیکاتورهایی همانند RSI استفاده کنند و با استفاده از انها احتمال برگشت روند را پیشبینی کنند. در این موارد هر اندازه تریدرها بتوانند تاییدیههای بیشتری برای روند نزولی بعد از الگوی مثلث کاهشی بهدست آورند، میتوانند با اطمینان بیشتری نسبت به باز کردن پوزیشن معاملاتی شورت اقدام کنند.

پیشبینی قیمت پس از شکست الگوی مثلث نزولی

پس از شکست الگوی مثلث نزولی از سمت حمایت پایین مثلث، نمودار قیمت تمایل دارد به سمت سطوح پایینتری از قیمت حرکت کند. پیشبینی قیمت بعد از شکست الگوهای مختلف در تحلیل تکنیکال از اهمیت زیادی برخوردار است. تمامی الگوهایی که در تحلیل تکنیکال وجود دارد، برای این منظور بررسی میشوند تا بتوانند احتمال روند آتی را برای تریدرها مشخص کنند.

این موضوع برای الگوی مثلث نزولی نیز صادق است. برای پیشبینی روند آتی قیمت پس از خروج از این الگو تریدرها می توانند اولین بیشینه قیمتی در این الگو که در برگشت از سطح حمایتی تشکیل میشود را درنظر بگیرند و اختلاف آن را با قیمت سطح حمایتی بهدست آورند.

اندازه این اختلاف بهصورت تقریبی میتواند برای پیشبینی مقدار ریزش قیمت پس از خروج از مثلث درنظر گرفته شود. برای روشنتر شدن این موضوع در ادامه نحوه مشخص کردن قیمت تیکپروفیت و حدضرر را در الگوی مثلث کاهشی شرح میدهیم.

تیک پروفیت و حدضرر در ترید با الگوی مثلث نزولی

همانند الگوهای دیگر در تحلیل تکنیکال تریدرها نیاز دارند تا در استفاده از الگوی مثلث کاهشی، قیمتهای مناسبی را برای قرار دادن تارگت و حدضرر برای این الگوها درنظر بگیرند.

برای تیک پروفیت از الگوی مثلث نزولی تریدرها میبایست، تارگت قیمتی خود را متناسب با بلندترین بیشینه قیمتی در مثلث کاهشی قرار دهند. در مثلث کاهشی بیشینههای قیمتی روندی کاهشی دارند. بنابراین اولیه بیشینه قیمتی از تمامی بیشینههای موجود در این الگو بیشتر است.

برای اینکه تریدرها بتوانند هدف قیمتی را پس از خروج از الگوی مثلث کاهشی تعیین کنند، اختلاف قیمت بیشترین بیشینه قیمتی را با قیمت در خط حمایت پایین مثلث محاسبه میکنند. سپس اندازه بهدست آمده را از خط حمایت به سمت پایین مثلث برای قرار دادن تارگت درنظر میگیرند.

همانطور که در تصویر زیر مشاهده میکنید، قیمت در داخل مثلثی کاهشی قرار گرفته است. در این مثال در سمت چپ این تصویر اختلاف اولین بیشینه قیمت با خط حمایت افقی را میتوان محاسبه کرد و به همین مقدار میتوان از خط حمایت به سمت پایین الگوی مثلث، تارگت قیمت را قرار داد.

همانطور که در تصویر ملاحظه میکنید قیمت هدف و حدضرر با خط چین مشخص شدهاند. در این مثال حدضرر در بالای آخرین بیشینه قیمتی قرار داده شده است. پیکانهای قرمز رنگ جهت حرکت روند قیمت را قبل و بعد از تشکیل الگوی مثلث کاهشی نشان میدهند.

ترید الگوی مثلث نزولی با تاییدهای بیشتر

هر اندازه تاییدهای بیشتری برای انجام ترید داشته باشیم، احتمال پیشبینی درست روند حرکت قیمت افزایش پیدا میکند و معاملات پرسودتری خواهیم داشت. برای این منظور تریدرها علاوه بر بررسی اندازه حجم معاملات در نمودار حجم مربوطه میتوانند از اندیکاتورهای مومنتوم و روندیابی همانند اندیکاتور «مکدی» (Moving Average Convergence Divergence | MACD) برای دریافت سیگنالهایی برای فروش استفاده کنند.

همانطور که در تصویر زیر مشاهده میکنید، قیمت در داخل مثلث نزولی قرار دارد و همزمان با شکست این الگو از قسمت پایین مثلث، حجم معاملات افزایش پیدا میکند. علاوه بر این در قسمت پایین این تصویر اندیکاتور مکدی را مشاهده میکنید که سیگنال فروش داده است.

در این مثال با توجه به افزایش حجم معاملات و دریافت سیگنال فروش در اندیکاتور مکدی، تریدرها میتوانند با اطمینان بیشتری نسبت به باز کردن پوزیشن شورت اقدام کنند. برای این منظور تریدرها میتوانند پس از مشاهده شکست معتبر الگوی مثلث کاهشی، وارد معامله شوند. در تصویر زیر خطچین عمودی که در انتهای مثلث قرار دارد، میتواند بهعنوان اندازهای برای قرار دادن تارگت معاملاتی درنظر گرفته شود.

تریدرها میتوانند با توجه به استراتژی معاملاتی مربوطه حدضرر خود را با نسبت ریسک به ریوارد موردنظر انتخاب کنند. از سویی دیگر تریدرها میبایست به موقعیت الگوی مثلث نیز برای انتخاب حدضرر توجه داشته باشند. در تصویر زیر محل قرار گرفتن حدضرر را در بالای خط روند نزولی مشاهده میکنید.

استراتژی ترید الگوی مثلث نزولی با میانگین متحرکها

یکی از استراتژیهایی که تریدرها میتوانند در ترید با الگوی مثلث نزولی از آن استفاده کنند، استراتژی ترید با استفاده از سیگنال نزولی تقاطع میانگین متحرکهای بلندمدت و کوتاهمدت است. برای این منظور تریدرها علاوه بر استفاده از قواعد مربوط به انجام معامله در الگوی مثلث کاهشی، از سیگنال نزولی میانگین متحرکها نیز برای دریافت تایید روند نزولی استفاده میکنند. برای روشنتر شدن موضوع، نحوه پیدا کردن نقاط ورود و خروج به معامله و استفاده از میانگین متحرکها برای دریافت تایید روند نزولی را در ادامه توضیح میدهیم.

استفاده از میانگین متحرکها در ترید

میانگین متحرکها یکی از اندیکاتورهای محبوب در شناسایی روند قیمت در بازارهای مالی هستند که میتوان آنها را برای دورههای زمانی متفاوتی تنظیم کرد. هراندازه دوره زمانی موردنظر کوتاهمدتتر باشد، میانگین متحرک نسبت به تغییرات قیمت واکنش سریع و بیشتری نشان میدهد.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، میانگین متحرکهای ده روزه و بیست روزه برای نمودار قیمت درنظر گرفته شدهاند. همانطور که در این مثال ملاحظه میکنید، میانگین متحرک ده روزه نسبت به میانگین متحرک بیست روزه واکنش سریعتری به قیمت دارد.

از سویی دیگر میانگین متحرک بیست روزه روند هموارتری از تغییرات قیمت را نشان میدهد. این موضوع به این دلیل است که میانگین متحرک بیست روزه، میانگین قیمت را در بازه زمانی بیشتری نسبت به میانگین متحرک ده روزه محاسبه میکند.

تریدرها از این تفاوت که در میانگین متحرکها با طول بازه متفاوت وجود دارد برای دریافت سیگنالهای نزولی و صعودی در نمودار قیمت استفاده میکنند. نحوه کار به این ترتیب است که زمانی که میانگین متحرک کوتاهمدتتر از بالا به پایین میانگین متحرک بلندمدتتر را قطع میکند، سیگنالی نزولی برای نمودار قیمت محسوب میشود.

در حالتی برعکس نیز زمانی که میانگین متحرک کوتاهمدتتر از پایین به بالا میانگین متحرک بلندمدتتر را قطع میکند، بهمعنای سیگنالی صعودی برای نمودار قیمت است. همانطور که در تصویر بالا مشاهده میکنید، محل تقاطع میانگین متحرکها با دایرهای ابی نشان داده شده است.

در محل تقاطع مشاهده میکنید که میانگین متحرک ده روزه از بالا به پایین میانگین متحرک بیست روزه را قطع کرده است. با توجه به توضیحات قبلی این موضوع نوعی سیگنال نزولی برای نمودار مربوطه درنظر گرفته میشود. سیگنال نزولی بهدست آمده در این مثال بهعنوان تاییدی برای ادامه روند نزولی در استراتژی الگوی مثلث نزولی استفاده میشود.

ورود به معامله در پولبک

برای اینکه بتوانیم در موقعیتی مناسب به معامله ورود کنیم، نیاز داریم تا از شکست الگوی مثلث کاهشی مطمئن شویم. بنابراین بعد از دریافت سیگنال نزولی با استفاده از میانگین متحرکها در ادامه منتظر میشویم تا قیمت در روند کاهشی خود از حمایت پایین الگوی مثلث کاهشی عبور کند.

پس از شکست معتبر خط حمایتی تریدرها معمولا در پولبک به این ناحیه به معامله ورود میکنند. همانطور که در تصویر بالا مشاهده میکنید، پس از شکست ناحیه حمایتی در الگوی مثلث، قیمت به خط حمایت شکستهشده پولبک میزند. تریدرها میتوانند در این پولبک با باز کردن پوزیشنهای شورت از روند نزولی بازار کسب سود کنند.

محدوده تیک پروفیت در ترید

محدوده تیکپروفیت در ترید محدودهای است که تریدرها میتوانند در این نواحی پوزیشنهای معاملاتی خود را ببندند و با کسب سود از معامله خارج شوند. برای مشخص کردن تارگت، اختلاف بین بیشترین قیمت در داخل الگوی مثلث را با خط حمایت محاسبه میکنیم. این مقدار در تصویر بالا با پیکان آبی رنگ دوطرفه نشان داده شده است. در این حالت همین مقدار را از خط حمایت به سمت پایین برای مشخص کردن هدف قیمتی درنظر میگیریم.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی مثلث نزولی را شرح دادیم و پس از بیان مفهوم این الگو، آن را در نمودار حقیقی نیز توضیح دادیم. بازارهای مالی دارای بازارهای صعودی و نزولی هستند که به آنها بازارهای گاوی و خرسی میگویند. با توجه به اینکه این الگو در هرکدام از این بازارها میتواند تشکیل شود، بنابراین در ادامه این مطلب تشکیل الگوی مثلث نزولی را در بازارهای گاوی و خرسی شرح دادیم.

سپس نحوه ترید الگوی مثلث نزولی را بیان کردیم. برای این منظور مطالبی درباره ترید شکست در الگوی مثلث کاهشی، موقعیت ورود به معامله، اهمیت حجم در شکست معتبر الگو و کاربرد اندیکاتورها را در ترید این الگو توضیح دادیم. در هر معاملهای همزمان با پیدا کردن موقعیتهای مناسب برای ورود به معامله، تریدرها سعی میکنند با پیشبینی میزان حرکت قیمت در جهت مربوطه، تارگت مناسبی را برای پوزیشن معاملاتی خود انتخاب کنند.

بنابراین در ادامه این مطلب پیشبینی قیمت پس از شکست الگوی مثلث کاهشی را شرح دادیم. برای پیشبینی بهتر نیز تریدرها میبایست از تاییدهای بیشتری در معاملات خود استفاده کنند. بنابراین در انتهای این مطلب نیز درباره ترید الگوی مثلث کاهشی با تاییدهای بیشتر توضیحاتی را بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

source